El binomio rentabilidad-riesgo posiciona el 2023 como el año de la renta fija

A pesar de que el año apenas haya comenzado su andadura, la renta fija será el activo estrella de este ejercicio. El viraje hacia una política monetaria restrictiva acometida por los bancos centrales -en su cruzada monetaria por contener la inflación- continuará multiplicando las oportunidades de inversión del mercado para las categorías de renta fija.

Las perspectivas económicas para este 2023 presentan un escenario repleto de incertidumbre. Los temores a que se produzcan nuevas complicaciones a nivel global en la cadena de suministros, un agravamiento de la crisis energética -veremos cómo, y si finalmente se resuelve, evoluciona el conflicto bélico en Ucrania- que vuelva a incrementar la presión inflacionista, entre otros muchos factores (todo ello unido a unos tipos de interés realmente atractivos), incrementarán el protagonismo de la renta fija en las carteras de inversión.

El cambio de paradigma en la política monetaria panorama reaviva el apetito inversor por la renta fija

En un contexto en el que se esperan altos niveles de volatilidad, los inversores se decantarán más por los activos de renta fija que por los títulos de renta variable. De este modo, resulta poco factible que el ‘rally’ que está viviendo la Bolsa en este inicio del año pueda prolongarse demasiado en el tiempo.

Por otro lado, en estos momentos la posición de los principales bancos centrales parece bastante clara. Así, los máximos reguladores monetarios están dispuestos a priorizar el control de la inflación por encima del crecimiento económico, aun asumiendo el riesgo de incurrir en posibles recesiones.

En este sentido, todo hace indicar que las subidas de los tipos de interés -una de las más intensa y rápida que se recuerdan- proseguirán en este 2023 hasta que la inflación se modere de verdad -a pesar de que en los últimos meses la presión inflacionaria se ha suavizado, ésta se encuentra, todavía, muy alejada del 2% objetivo-.

Los títulos corporativos de mayor calidad crediticia dominarán el mercado

El modelo clásico de binomio rentabilidad riesgo determina que la rentabilidad potencial de un activo se incrementa a medida que aumenta el riesgo de este. Es decir, existe una relación directa entre el rendimiento y el riesgo de una inversión.

Por ejemplo, si nos planteamos comprar una acción o un bono soberano, lo más normal y coherente es que la primera nos ofrezca una mayor rentabilidad asumiendo, también, un mayor riesgo (los resultados de una empresa son ostensiblemente más volátiles que un título garantizado por el Gobierno de un determinado país).

No obstante, actualmente la renta fija corporativa ofrece oportunidades de inversión con una calidad crediticia equivalente a la del Estado que, sin embargo, proporcionan una rentabilidad considerablemente mayor.

Oportunidades en el MARF que maximizan la combinación rentabilidad-riesgo

Por ejemplo, el pasado 12 de enero el Mercado Alternativo de Renta Fija (MARF) incorporó un programa de pagarés titulizados emitido por Link Factor Trade Receivables Eur 1 con un saldo vivo de hasta 150 millones de euros y una vigencia que concluirá a mediados de enero del año que viene.

El MARF, mercado que cada día canaliza financiación a más empresas en nuestro país, realiza, prácticamente, a diario emisiones de este. Sin embargo, lo más reseñable de esta emisión fue calificación crediticia de la misma.

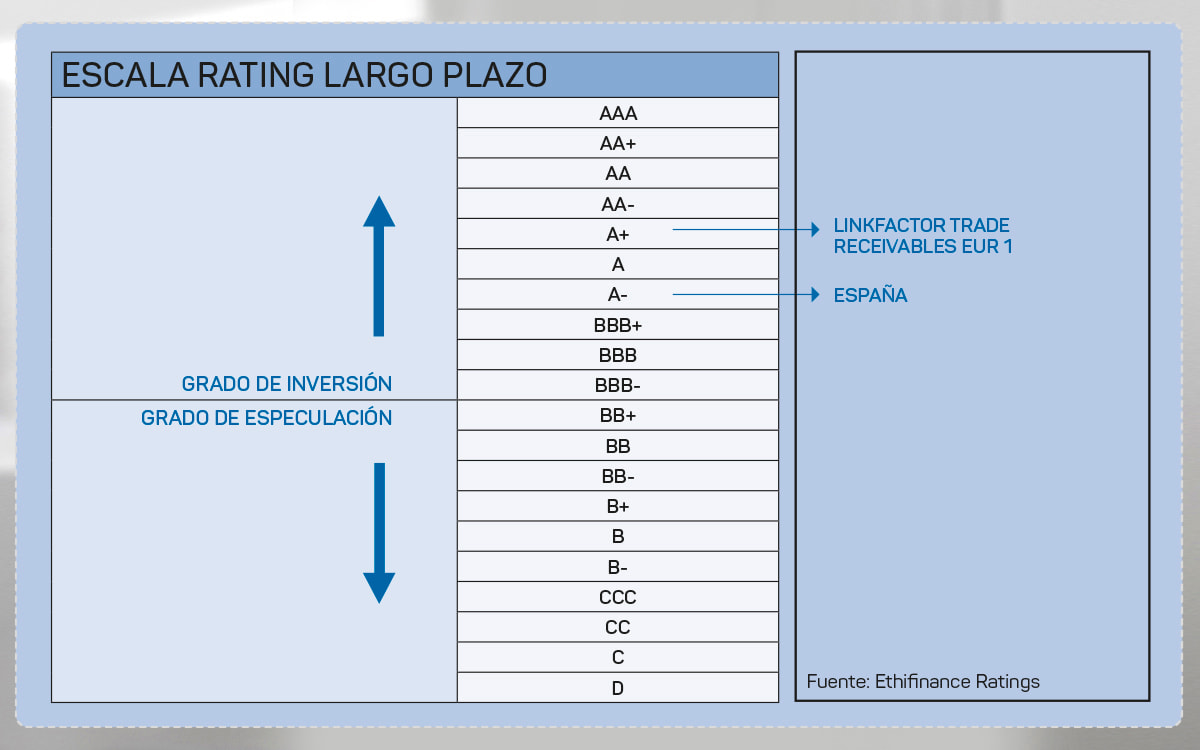

En base a la calificación de la agencia de rating de la emisión, Ethifinance, ésta obtuvo una nota crediticia de A+. Es decir, dos escalones por encima que la nota de rating que actualmente tiene España (A-), según la misma firma europea. Además, los pagarés ofrecen una rentabilidad referenciada al Euribor (en función del plazo) más un atractivo diferencial.

En definitiva, con las tires actuales y las incertidumbres del mercado que se prevén para este año la renta fija corporativa se postula con la mejor opción de inversión del 2023 para sacarle el máximo partido al binomio rentabilidad-riesgo.