Crece el interés del empresario por vender la empresa e invertir posteriormente en ella

Dos crisis en menos de una década está llevando a muchos empresarios a querer poner en valor el trabajo de toda una vida, haciendo líquido el capital de su compañía. Esta es una de las realidades que se ha puesto sobre la mesa en la jornada organizada por Cámara Valencia “La financiación para afrontar el reto de la nueva normalidad”.

Eliminar parte del riesgo, al tiempo que el empresario se convierte en coinversor de su propia compañía a través de otros vehículos, es una las posibilidades que permite el decantarse por nuevas formas de financiación alternativa, dada la gran cantidad de liquidez que existe en el mercado, lo que genera, según los expertos presentes en la jornada, «un mercado mucho más eficiente y competitivo».

Jesús Losa, director de Financiación Estructurada de Banca de Empresas de CaixaBank, ha explicado cómo la entidad ha logrado conformar un equipo muy cualificado de 30 personas que entiende la financiación estructurada como un mecanismo de ayuda a las empresas, más allá de las limitaciones de la banca tradicional, que, por su regulación está adoptando un papel más conservador «y ahora más que nunca porque todos los parámetros de las compañías han caído y por tanto, hay que estudiar muy bien los proyectos de forma cualitativa, cuantitativa, desde el punto de vista del perfil de riesgo y de su evolución…», explica Losa.

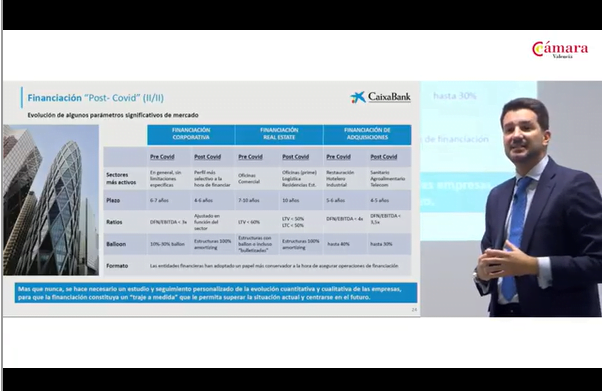

Asegura que tras el estallido de la pandemia, en financiación corporativa se muestran más prudentes con determinados sectores como automoción, restauración u hostelería, mientras otros, «están tirando de la economía, como el agro, el retail en alimentación o la logística».

Admite que llegaban «fácilmente a plazos de 6-7 años», aunque con la crisis reconoce que se están reduciendo “un poco” estos periodos. En cuanto a ratios, admite «que el famoso deuda financiera/ebitda por debajo de 3 se ha roto” y se espera que muchas compañías este año lo sobrepasen, porque “han cogido deuda por ser prudentes pero a la vez, su ebitda está cayendo de forma dramática”.

CaixaBank, primer financiador de Amazon

En cuanto a financiación Real Estate entran en operaciones muy enfocadas a oficinas prime y a logística –no en vano, CaixaBank es el primer financiador de Amazon en nuestro país en naves logísticas–, y también se ha sumado a la moda de las residencias de estudiantes, en plazos de entre siete y diez años, «siempre que sean buenos activos».

Con respecto a la financiación en adquisiciones, M&A, Losa la ha calificado como “un mundo que está por venir, donde va haber mucho capital riesgo, fondos y family office, comprando compañías, pues a la liquidez se le suma el cansancio de algunos empresarios que han dedicado toda su vida a la empresa y que quieren poner en valor el trabajo de toda una vida vendiendo parte de la compañía”.

«También está muy en boga vender el 100% y luego reinvertir un porcentaje importante otra vez en ella», afirma.

Explica el experto que la financiación en adquisiciones se diferencia de la corporativa en que esta última “se asigna contra el balance de la compañía y la primera contra el balance de la adquirida, no del cliente que viene a solicitarla, sino de la compañía que va a ser comprada”, ha especificado Losa.

Por último, ha hecho mención a los bonos verdes y al compromiso de CaixaBank con la financiación Verde, Social y Sostenible «que ha venido para quedarse», y como ejemplo menciona un bono de 1.000 millones que acaba de emitir para financiar a clientes.

Iván Cristóbal, Co-Founder y Head of Structuring & Recovery de BeSpoke Capital ha explicado cómo esta firma ha traído a nuestro mercado sistema de financiación muy establecidos en otros países, consciente de que está habiendo una “transformación en la forma de financiar” : “La banca por su estructura regulatoria se ve obligada a tomar una serie de decisiones en función de su consumo de capital, y al final se queda fuera en muchas decisiones corporativas. Nosotros somos gente de deuda y por ello estructuramos una primera emisión – Alhambra- que se ha materializado en 52 operaciones, que llegaron hasta las 60, por un volumen global de 300 millones, con inversiones medias de entre 2 y 10 millones de euros”.

Asegura que redujeron su porfolio, porque 8 empresarios vendieron sus compañías con grandes rentabilidades «y ahora tienen la mirada de private equity, y están coinvirtiendo en ellas y en algunos casos las siguen gestionando para terceros y para su propio capital».

Trajes a medida para no competir con ‘tirachinas’

Asegura este valenciano que su función es hacer “trajes a medida para que las empresas valencianas no salgan a competir fuera ‘con un tirachinas’, trayendo toda esa abundancia de liquidez de los mercados de capitales para apoyar a nuestras pymes”. Y confirma que una empresa valenciana está luchando por un contrato con uno de los mejores y más grandes supermercados de EE.UU., gracias a estos métodos de financiación donde haya un componente de análisis “muy importante, que en su caso está apoyado por un equipo en Madrid de 27 profesionales”.

Admite que están cómodos en tramos de volumen de inversión de 3-15 millones por compañía, con titulizaciones muy diversificadas en las que ningún cliente toma participación de más de un 2,5% y ningún sector supone más de un 20%, “algo que para el inversor aporta valor y se percibe como algo muy bueno; lo que revierte en nuestros clientes, tanto en plazo y como en precio, que se determina en función del riesgo”, confirma.

Admite que ha sido fundamental el papel del ICO y la banca para “sostener la caja de las compañías, con avales por 100.000 millones con los balances de la banca”, si bien, Cristóbal ha cifrado que las necesidades de liquidez para el año que viene van a estar entre 20.000 y 30.000 millones, aunque el Banco de España ya estima 55.000 millones.

¡Vivan los presupuestos!

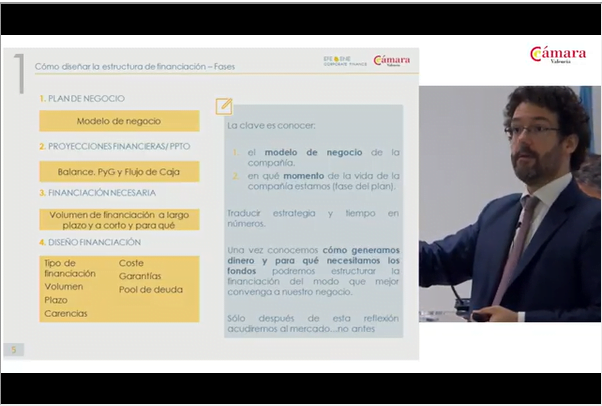

Luis Tarabini-Castellani, director del Área de Corporate Finance de EFE&ENE ha abordado la importancia de discriminar los instrumentos de financiación alternativa que hay en el mercado, pero antes de ello, cree que el análisis debe detenerse «en entender la dinámica de los flujos de caja de una compañía, en entender su modelo de negocio y transformarlo en números, en una dinámica de flujos de caja, para saber qué financiación necesita o necesitará estructurar en función de sus necesidades y objetivos».

En este sentido, admite que «no existe una única estructura de financiación óptima», si no, que esta se debe adecuar a cada compañía: «no será la misma para un propietario que está pensando en hacer crecer su negocio para venderlo en 5 años, que para aquel que sigue pensando en el largo plazo y no quiere vender su empresa; ni será igual para un modelo de negocio que obtendrá retornos a largo plazo, que para una actividad que no requiera carencia», ha concretado.

Opina también que el mercado necesita que haya varios actores que compitan por una misma propuesta, «la competencia garantiza las mejores condiciones», ha dicho, y cree esencial en las actuales circunstancias, «aterrizar todos los escenarios posibles en unos presupuestos, ¡vivan los presupuestos!», ha subrayado.

A partir de ahí, se seleccionarían a los posibles financiadores y se negociarían las ofertas para ver cuál es la estructura de financiación «que me va a permitir ser más rentable».

A su juicio, tal y como espera la banca habrá una avalancha de refinanciaciones y por ello cree fundamental profesionalizar dicha gestión para aportar soluciones que funcionen y que permitan a la compañía llevar a cabo su actividad sin comprometer su crecimiento y su estabilidad, sino al contrario, mejorándolos.

Durante la jornada, que se ha podido seguir de manera presencial y por streaming, se ha entregado la publicación “guía útil para la búsqueda de financiación”, elaborada por EFE&ENE que puede descargarse también de manera online.

La jornada ha sido inaugurada por el presidente de Cámara Valencia José Vicente Morata y por el director de riesgos de CaixaBank Vicente Castellano y ha intervenido, además, el director de relaciones institucionales del ICO, Alfonso Noriega, quien ha descrito los tipos de financiación ICO Covid e ICO Inversión.

Mantente informado cada día con nuestra newsletter. Suscríbete gratis.