¿Acciones o fondos de inversión?

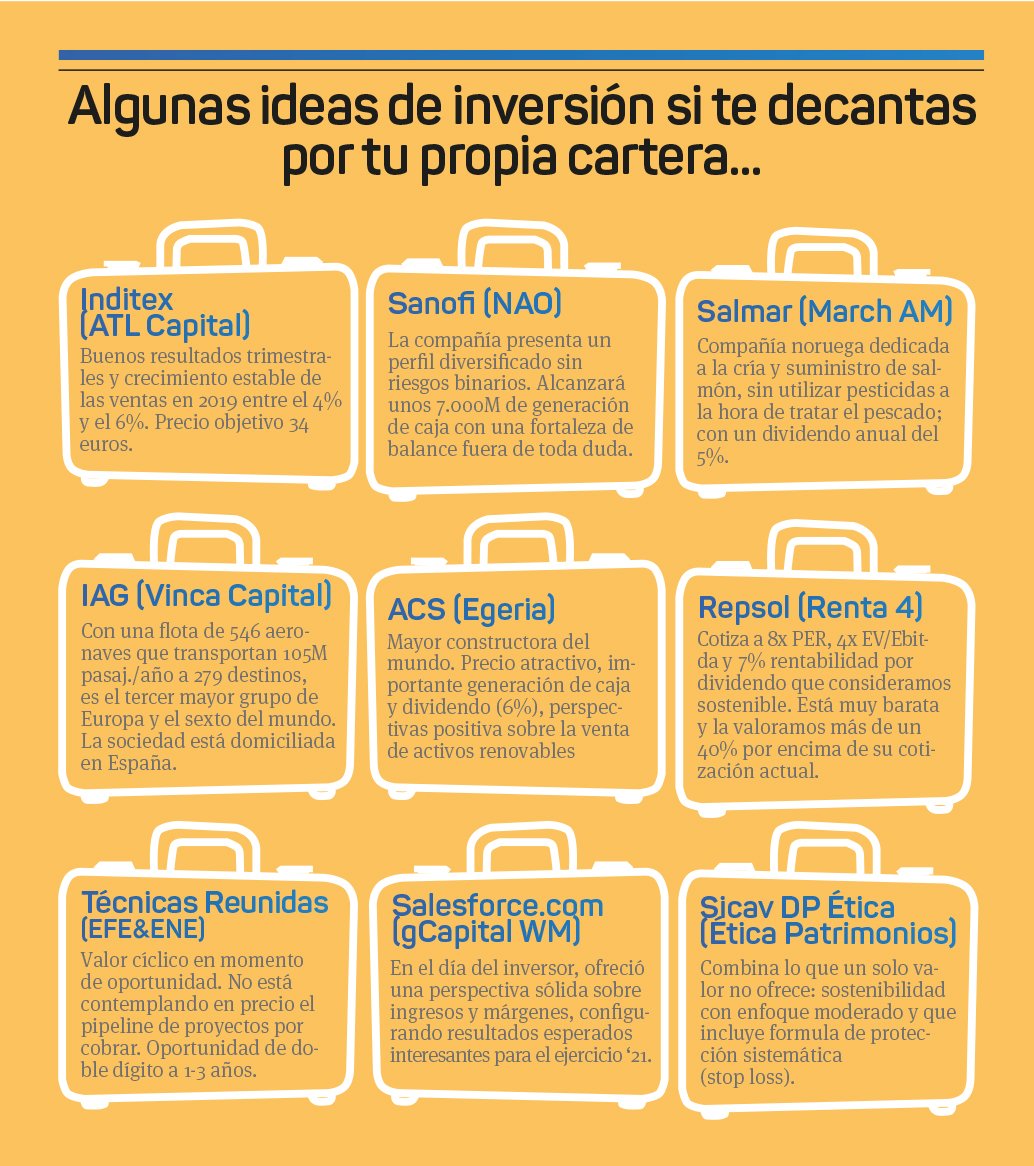

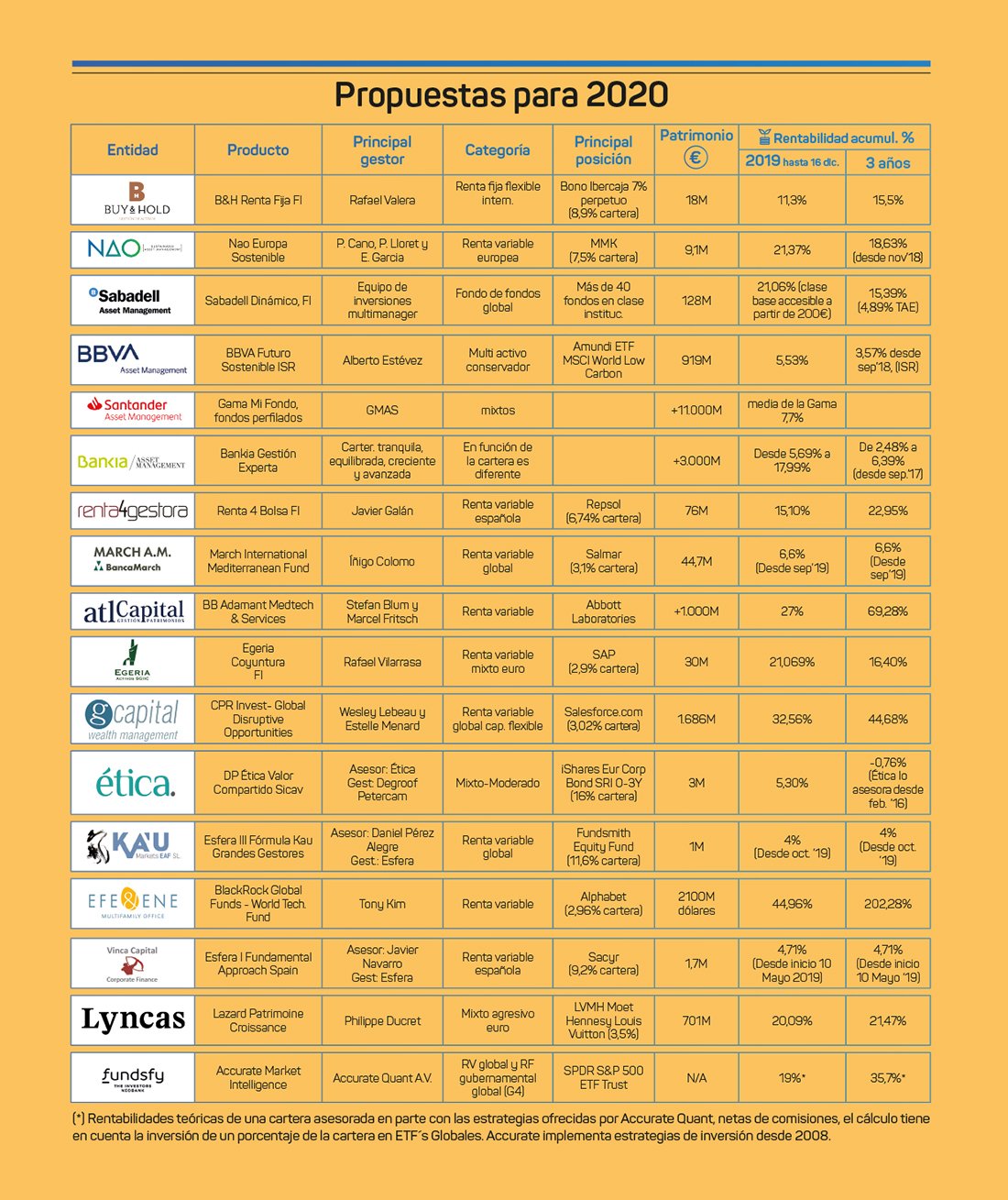

Cuando uno se plantea invertir en bolsa se pregunta cómo es mejor hacerlo, ¿por cuenta propia, seleccionando una cartera de valores, o confiando los ahorros a un fondo de inversión a través de entidades autorizadas para prestar servicios de inversión? Economía 3 ofrece las recomendaciones de algunas de ellas y se interesa en este artículo sobre los principales aspectos que se deben tener en cuenta para elegir entre una opción u otra.

Pablo Cano, director de Inversiones de la gestora valenciana NAO, lo tiene claro, “a la gestión del ahorro hay que dedicarle mucho tiempo y esfuerzo. Se trata de saber cómo está la coyuntura internacional, conocer la situación macroeconómica, la estrategia empresarial de un negocio, su valoración, sus riesgos si algo va mal, estudiar sus ventajas competitivas, sus barreras de entrada… por tanto, si no se tiene ese tiempo, es mejor delegar la gestión”

“Nuestro trabajo –indica Cano desde NAO– busca generar confianza al ahorrador que nos confía sus ahorros. La mejor manera para generar esa confianza es tener un producto claro, una filosofía de inversión que funcione y sobre todo que el inversor sepa que nuestro dinero está siendo gestionado de la misma manera que el suyo. La alineación de intereses debe ser total”.

Coincide en la idea Antonio Aspas, socio y miembro del consejo de administración de la también gestora valenciana Buy&Hold, “todo nuestro dinero y el de nuestras familias está invertido en los fondos que gestionamos”, expone.

Para Esther Rodríguez, directora de Negocio de Clientes de Sabadell AM, la clave está en que los fondos se gestionan por un equipo profesional con plena dedicación que busca oportunidades de inversión en cada momento, “construir una cartera propia puede suponer perderse opciones interesantes”, opina. Por ello, cree que los fondos son “una solución accesible (a partir de pequeños importes), que permite acceder a mercados globales que de forma individual sería imposible”. “Los aspectos más valorados por los partícipes de fondos de inversión en España son la diversificación, la liquidez y la transparencia”, añade.

Frente a ello, admite la portavoz del Sabadell AM, “lo más valorado por un accionista individual es el dividendo que ofrece cada título escogido”. Aconseja Rodríguez: “en el actual contexto de tipos ultra-bajos, es un error no poner el dinero a trabajar. Hay que fijarse un horizonte temporal y un objetivo”. Este mes de diciembre, Sabadell AM ha sido la primera gestora española en recibir una nota cualitativa –strong, es decir de calidad fuerte–, de la agencia de calificación Fitch Ratings; teniendo en cuenta el proceso de inversión, los recursos (humanos y técnicos), la gestión del riesgo, los resultados obtenidos y el tamaño de la compañía.

Establecer metas

Desde Bankia AM, Alberto Morillas, director comercial Distribución Minorista, coincide en que sin una meta clara es más complicado poder obtener unos resultados acordes con las expectativas generadas, por lo que esa sería la primera recomendación: establecer uno o varios objetivos.

“Para conseguirlos apostamos por un asesoramiento personalizado, basado en un buen ejercicio de perfilación del cliente en función de su aversión al riesgo y del horizonte temporal de inversión, entre otros aspectos”.

Además, subraya una correcta diversificación de la cartera, elemento básico a la hora de reducir el riesgo intrínseco a cualquier inversión. “Si se han realizado bien ambos pasos (perfilación y selección de la cartera), nuestra recomendación es que el cliente delegue la gestión en profesionales que lleven a cabo una gestión activa, diversificada, adaptando las inversiones a la evolución de los mercados, a las expectativas y al perfil seleccionado”.

Además, subraya una correcta diversificación de la cartera, elemento básico a la hora de reducir el riesgo intrínseco a cualquier inversión. “Si se han realizado bien ambos pasos (perfilación y selección de la cartera), nuestra recomendación es que el cliente delegue la gestión en profesionales que lleven a cabo una gestión activa, diversificada, adaptando las inversiones a la evolución de los mercados, a las expectativas y al perfil seleccionado”.

En este sentido, Bankia cuenta con dos instrumentos: Gestión Experta, el servicio de gestión de carteras de fondos de inversión, y las gamas de fondos perfilados: Soy Así (fondos direccionales) y Evolución (de retorno absoluto y preservación del capital).

Pros y contras

Dado que las comisiones o el conjunto de gastos asociados a un fondo suelen ser más altos que los que implica liderar tu propia cartera de valores, es lógico que las entidades apuesten por una comisión de gestión baja, a la que suman otra de éxito.

Arantxa López-Chicote, directora de Producto, Inteligencia de Mercado y Digital de Santander AM España apunta también entre las ventajas de los fondos la de la fiscalidad, “se difiere la tributación hasta el reembolso por lo que se pueden ir reinvirtiendo los rendimientos”. Es decir, no se tributa hasta el reembolso de las cantidades aportadas, en cambio, las pluvalías obtenidas en una cartera de valores tributan en la base imponible del ahorro aunque se reinviertan.

Reitera la diversificación y la gestión profesional y añade en su caso “la seguridad de una gran entidad detrás de las inversiones, la liquidez y el poder acceder a mercados y activos que de forma individual no siempre se podría”. Además, recalca la directiva de Santander AM España la importancia de mantener un horizonte de inversión a largo plazo.

Por su parte, Silvia San Bruno, especialista de Producto en BBVA AM recomienda la inversión en un fondo multiactivo, global y flexible, “ya que la combinación dinámica de las distintas clases de activos en que invierte está realizada por un equipo experto con un proceso inversor robusto, que controla continuamente los riesgos de cartera”.

Rentabilidad acorde al riesgo

A su juicio lo que más aprecia un inversor es la capacidad para añadir valor, es decir, rentabilidad acorde con el nivel de riesgo asumido. Por contra, lo que más les frena a la hora de hacerse partícipe es el desconocimiento. “Por ello es vital que el servicio al inversor sea cercano, transparente y continuo, capaz de mantener su confianza en el vehículo”.

Antonio Aspas, socio de Buy&Hold, cree que, en general es recomendable invertir a través de fondos de inversión “por motivos fiscales, por la sencillez y la no necesidad de grandes conocimientos y por diversificación”.

Opina que la inversión directa, solo sería recomendable para inversores que dediquen tiempo a estudiar y seguir los valores que forman su cartera y que diversifiquen sus posiciones –sin que ninguna suponga más del 10%–. En este sentido recuerda que la mayoría de las emisiones de renta fija tienen un mínimo de 100.000€ y algunas de 200.000€, por lo que la diversificación así es más complicada.

En su opinión, lo que más para a los inversores para invertir en fondos de inversión es el desconocimiento sobre su funcionamiento, las malas experiencias propias o de oídas y el miedo a perder.

De ahí, la importancia de conocer y compartir la filosofía de gestión o de asesoramiento que aportan las entidades que prestan servicios de inversión porque cuando el mercado cae, el desconocimiento de la política y los objetivos del fondo no pueden más que incrementar el nerviosismo.