El inversor Tobias Carlisle asegura que el ‘value’ ha dejado atrás su peor momento

La EAF valenciana KAU Markets dirigida por Lorenzo Serratosa y José Iván García, «pone el colofón» a su primer año del Club de inversores de Zona Value con una conferencia magistral en España –concretamente en Madrid– del inversor australiano (nacionalizado ya en EE.UU.) y autor de los best sellers Deep Value y Acquirer’s Multiple, Tobias Carlisle.

Economía 3 asiste al acto en Madrid y charla con ellos sobre el punto de inflexión que vive la inversión en valor –value investing– en los últimos dos meses.

Lorenzo Serratosa admite que «dentro de nuestra pequeña burbuja ‘value’, la estrategia de inversión que aplica Tobias Carlisle –denominada Acquirer’s Multiple– es muy conocida, pero que, fuera de ella –lamenta– este tipo de fórmulas son todavía desconocidas, y por eso la idea de Zona Value es acercar a los inversores este tipo de estrategias o metodologías que tienen sentido cuando se aplican en el mercado de una manera coherente».

Pero precisamente hacerlo de manera coherente y sostenida en el tiempo es lo complicado, reconoce José Iván García: «Las empresas Deep Value son buenas empresas disfrazadas de un auténtico desastre (caos), así lo expresa en su libro T. Carlisle –un libro que, por cierto, ha sido traducido al español gracias a Kau Markets y a Ediciones Urano–. Pero en realidad, son buenas oportunidades de inversión aunque en apariencia sean una mala inversión. Ello es así por la capacidad que tienen de revertir a la media, estando en la parte baja del ciclo tienen potencial de reversión a la media, para generar rentabilidades muy superiores a la media de los mercados», indica.

Pero precisamente hacerlo de manera coherente y sostenida en el tiempo es lo complicado, reconoce José Iván García: «Las empresas Deep Value son buenas empresas disfrazadas de un auténtico desastre (caos), así lo expresa en su libro T. Carlisle –un libro que, por cierto, ha sido traducido al español gracias a Kau Markets y a Ediciones Urano–. Pero en realidad, son buenas oportunidades de inversión aunque en apariencia sean una mala inversión. Ello es así por la capacidad que tienen de revertir a la media, estando en la parte baja del ciclo tienen potencial de reversión a la media, para generar rentabilidades muy superiores a la media de los mercados», indica.

Tobias Carlisle apunta algunos de esos rasgos de las empresas que a priori ‘echan para atrás’ a cualquier inversor que desconoce el método: «Queremos empresas con problemas financieros, con deuda, indicadores estadísticos de fraude, de manipulación de los beneficios, con principios operativos negativos, en las que se producen recompras de acciones…» A partir de ahí, cobra sentido su filosofía de inversión, Acquirer’s Multiple = Enterprise Value / Resultados Operativos, esto es dividir el precio de una empresa en bolsa por su beneficio antes de impuestos e intereses.

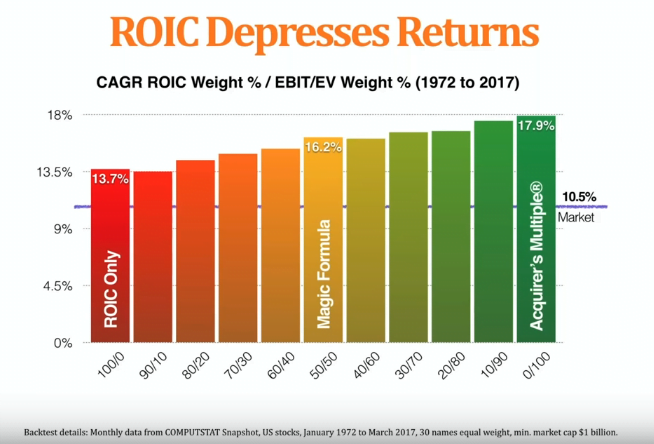

Como en el caso de la EAF valenciana, Carlisle bebe también de «los clásicos», y los clásicos en este contexto son gurús de la inversión como Warren Buffett o Benjamin Graham, de los que ya se nutrió la ‘Fórmula Mágica’ de Joel Greenblatt, del que destacó como uno de sus libros favoritos «El pequeño libro que bate al mercado», al igual que hiciera Iván García durante la entrevista que mantuvimos en septiembre.

«Viendo las fórmulas de Greenblatt pensé, esto se puede hacer mucho más sencillo, de ahí esta única métrica, Acquirer’s Multiple«, aseguró el australiano.

«Tobias tiene la capacidad de simplificar mucho un proceso que es realmente complejo, y que, siguiéndolo de forma sistemática puedo batir al mercado a largo plazo», añade Iván García.

En una interesante conferencia en el auditorio Rafael del Pino, Tobias Carlisle explicó que entre 1926-29 y 1941 podemos establecer que se vivió el peor momento de la historia para el value investing; «y este que estamos dejando atrás –los últimos 16 años– puede entenderse como el segundo peor momento de la historia, si lo comparamos con la inversión en crecimiento (growth investing)». «En ambos periodos podemos decir que se han vivido disrupciones tecnológicas muy importantes, en el primer caso porque apareció el automóvil y desaparecieron los caballos y en este segundo momento, la revolución ha venido de la mano de internet».

Sin embargo, está convencido de que «ya hemos visto lo peor en value investing», y recuerda cómo el 27 agosto en EE.UU. «el valor tuvo su mejor día en 10 años, mientras el momentum tuvo su peor día en la década». Cree, por tanto, que se va a recuperar la inversión en valor. De hecho, septiembre y octubre han sido meses positivos. «Estamos viendo un cambio en el mercado. Está claro que va a volver el buen momento».

Desde su ETF, Acquirer’s Fund, la propuesta de inversión combina Long/Short, en concreto –short 30%/long 130%, lo que supone una ratio de 1:4,33 posiciones, entre las posibles cortas mencionó a Tesla y Neflix; como posición larga, ConocoPhillips–. Según él, los mercados tienden a subir, pese a la coyuntura puntual en contra de dicha lógica, y su exposición debe ser alcista; más aún, basando su screen en la búsqueda de empresas infravaloradas. «La venta en corto es más arriesgada, pero en las posiciones cortas hemos registrado crecimientos de más de un 20% en un solo día», concretó el inversor que apuesta también por la inversión cuantitativa para mitigar el riesgo cognitivo en la selección del universo de acciones.

Mantener las emociones a raya

Al diálogo que estableció Lorenzo Serratosa se unió también Luis García, gestor –junto a Michael Morosi– del fondo Mapfre AM – Behavioral Fund Class quien aseguró ser un gran colaborador de Zona Value pues a su juicio, supone «una de las mejores iniciativas» –en cuanto a finanzas– «que hay ahora mismo en España».

Los gestores coincidieron en que lo complicado de la estrategia es «emocionalmente mantenerse firme»: «apoyarse en los datos es clave para poder confiar en lo que uno está haciendo. La sistematización y el estudio son clave», indicó al respecto José Iván García.

De hecho, el CIO de Kau explicó que «cuando Greenblatt testó su Fórmula Mágica comparó dos carteras, una que daba la oportunidad a los usuarios de decidir qué acciones comprar de un universo top de acciones acotado y otra, que apostaba por automatizar ese proceso de creación del porfolio. Pese a escoger del mismo top de acciones, los resultados fueron aplastantes, la decisión sistemática superó por mucho a la de los que decidieron en función de su sesgo cognitivo», evidenció.

Como experto en finanzas del comportamiento –behavioral finance– Luis García explico cómo su fondo trata de poner la psicología del inversor en el centro del proceso de inversión: «Aunque nos centramos en el análisis de los números para tomar decisiones creo que el control de las emociones es más importante incluso. No hay que olvidar que nuestro cerebro se desarrolló más cuando la preocupación del ser humano tenía que ver con la supervivencia, y con esas misma herramienta nos enfrentamos hoy en día a decisiones que tienen que ver con nuestro dinero, con lo cual el componente emocional es muy importante», dijo.

Según el gestor: «el primer elemento que te hace poder mantenerte firme en tu convicción es hacer un buen análisis fundamental».

Pero también señaló algunos trucos: «tomarte tiempo para establecer decisiones, pues a medida que alargas el espectro temporal haces un poco menos emocional la decisión; tratar de salir de la burbuja en la que a menudo nos movemos los gestores – Mapfre AM cuenta con un consejo asesor que trata de incorporar a gente que no está en la industria de la inversión para recibir imputs diferentes–; decidir en grupo; o por ejemplo, escribir y justificar las decisiones en otro idioma porque te hace ser más racional. Además Morosi y yo intentamos hacer de “abogado del diablo” uno del otro, para objetivar las decisiones y tomarlas lo más razonadamente posible», subrayó.

«¿Pero y en el caso del inversor de a pie que acaba perdido en el mar de la subjetividad y de sus propias decisiones?», preguntó Serratosa: «La formación es clave, debe conocer bien su estrategia, precisamente para no cambiarla y mantenerla a largo plazo; empezar despacio y con cantidades razonables para poder controlar mejor sus emociones y sentirse apoyado y arropado –como hacemos en el Club Zona Value– porque poder conversar y compartir lo que a uno le sucede es clave», respondió José Iván García.

Posiciones para anotar

Antes de acabar la jornada, los gestores recomendaron algunas acciones «baratas», cuyos precios no se corresponden al valor de la compañía, y que están sujetas a dinámicas que potencian un comportamiento más irracional del mercado, entre ellas las del universo del fútbol.

Así, Luis García tomando como referencia el Behavioral Fund Class señaló su posición en el Olympique de Lyon y el Ajax de Ámsterdam, tal y como explicó a Economía 3 hace unas semanas en un encuentro en València.

Además se refirió a Unieuro, compañía italiana de electrodomésticos, poco líquida… –«pero con una rentabilidad por caja cercana al 20%; un equipo gestor capaz de consolidar el mercado italiano con adquisiciones a 0,05 veces/ventas y con caja neta en el balance»–, y una segunda firma italiana, Technogym fabricante de maquinaria fitness.

«Nosotros los llamamos el Apple de los gimnasios, no solo por su cuidada estética que ha llamado la atención de deportistas famosos como Cristiano Ronaldo o Fernando Alonso, sino porque son capaces de conectar todos los datos del gimnasio (ERP, CRM, ect.), además de desarrollar un ecosistema abierto que recoge muchos datos sobre la salud de los usuarios que, aunque, en estos momentos no están monetizando tendrán capacidad de hacerlo en el futuro», resumió García.

Tobias Carlisle se refirió por su parte a Goose Holdings Inc. y Serratosa puso en acento en Disney no solo por «ser una grandísima empresa turística asociada al volumen que mueven sus parques, sino, por ser la mejor empresa de entretenimiento con grandes taquillazos y además en potencial crecimiento con la entrada en escena de Disney Plus en competición directa con Neflix, Apple TV+…»

Al acabar la jornada, Tobias Carlisle que reconoció a Economía 3 estar muy contento y con grandes expectativas por la traducción al castellano de Deep Value, firmó ejemplares a los asistentes y se comprometió a mejorar su castellano, pensando en próximas citas con inversores españoles.

Y es que, la sintonía con Kau Markets ha sido muy buena, y desde la EAF valenciana, ya trabajan para que partícipes en España puedan acceder a su fondo cotizado en EE.UU..