¿Por qué a CaixaBank no le preocupa el deterioro en hipotecas y créditos?

El Grupo CaixaBank está en «plena forma, en plena actividad», tal y como ha puesto de relieve el consejero delegado de la entidad, Gonzalo Gortázar durante la presentación de resultados.

Por ello, ha querido lanzar un mensaje de confianza a sus 20 millones de clientes “afrontamos los próximos trimestres con una elevada fortaleza financiera que nos permitirá ayudar a la sociedad en el actual contexto de incertidumbre, en línea con lo reflejado en nuestro nuevo propósito de marca: Estar cerca de las personas para todo lo que importa”.

Opina Gortázar que la subida en los tipos de interés va a tener un impacto «moderado» en el negocio hipotecario y en ningún caso llegará «a la gravedad» de la situación de la anterior crisis de 2008.

No obstante, Gortázar ha dado por hecho que CaixaBank ayudará a los clientes en dificultades a buscar soluciones «de manera constructiva» para que puedan hacer frente a los pagos con su hipoteca, como ya hizo con 360.000 clientes en la crisis anterior. Además, las asociaciones del sector ya están negociando el conjunto de medidas que se aplicarán en esos casos para consensuarlas con el Gobierno. En opinión de Gortázar deben ser acotadas a un «perímetro reducido» de clientes, a los más vulnerables, pues de lo contrario se penalizaría al conjunto de clientela de las entidades financieras.

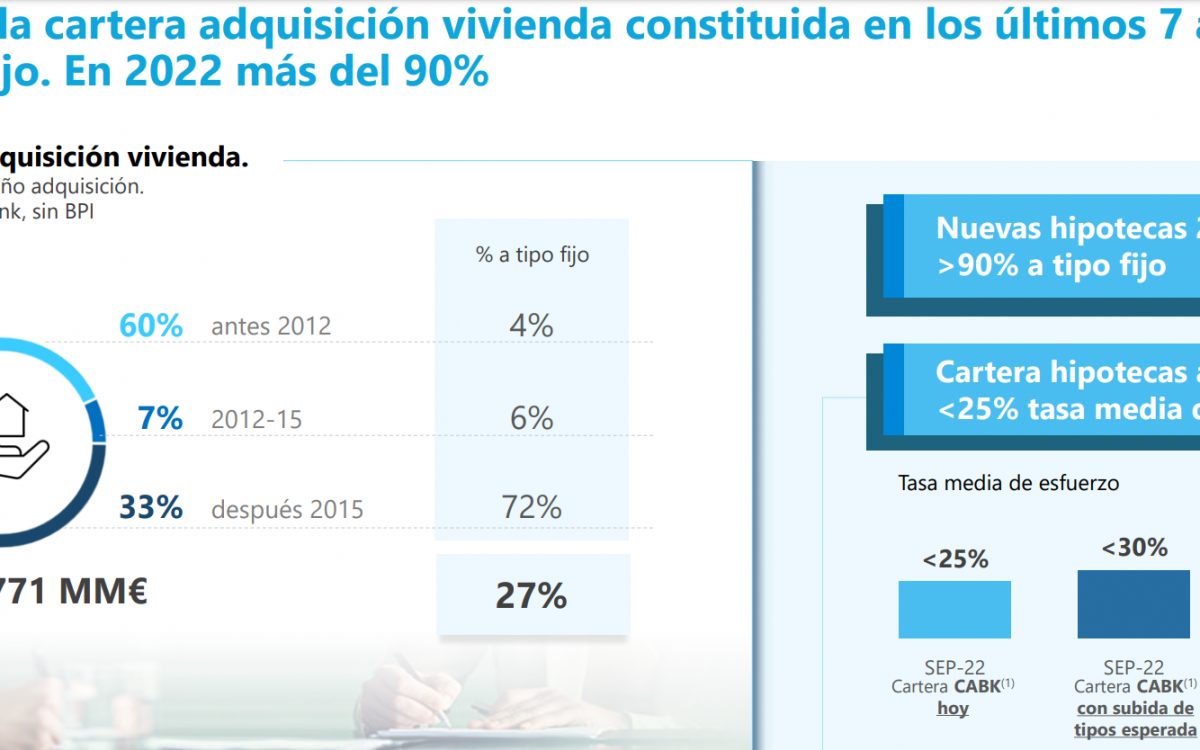

El ejecutivo de la entidad ha destacado algunos datos por los cuales considera que el problema de la subida de tipos sobre las hipotecas tendrá un impacto «moderado», porque no tiene nada que ver la situación actual con la de la crisis de deuda, «cuando la tasa media de esfuerzo para hacer frente a una hipoteca era del 54%», ha dicho.

Según ha detallado, hasta ahora la tasa media de esfuerzo para pagar la hipoteca a tipo variable para los clientes de CaixaBank era inferior al 25 %, y con la subida de tipos esa ratio se situará por debajo del 30%, unos cinco puntos más de diferencia, aproximadamente.

Y es que de la cartera actual de hipotecas de CaixaBank, un 60 % procede de antes del año 2012 -entonces solo un 4 % de clientes la pactaban a tipo fijo-; otro 7 % proviene del período 2012-2015 -cuando solo un 6 % elegían tipo fijo para su préstamo hipotecario-, y el restante 33 % corresponde a las hipotecas firmadas a partir de 2015, que ya son en un 72 % a tipo de interés fijo.

Gortázar ha asegurado que los clientes que en estos últimos años pactaron una hipoteca a tipo variable eligieron esa opción «porque tenían bastante margen» de pago, dado que el banco les ofreció de forma preferente siempre la opción a tipo fijo, y con respecto a las hipotecas más antiguas tienen una mucha menor proporción de intereses, ha recordado.

Además las hipotecas a tipo fijo, superan el 90% en estos nueve primeros meses del año.

Otro dato que aporta confianza: la ratio de morosidad sigue reduciéndose y se sitúa en el 3%, nivel que no se alcanzaba desde 2008. Además, la ratio de cobertura mejora cinco puntos y llega al 68%. «Contamos con una posición más fortalecida de cara al deteriodo que eventualmente esperamos».

Por ahora CaixaBank no está notando un aumento de la morosidad por la subida de tipos en las hipotecas, aunque Gortázar ha dado por supuesto que la tasa de morosidad debería aumentar en 2023.

Con todo, ha insistido en que el deterioro de las tasas de morosidad, cuando se produzca, será «razonablemente moderado», y sin tasas de morosidad como las vividas en 2008.

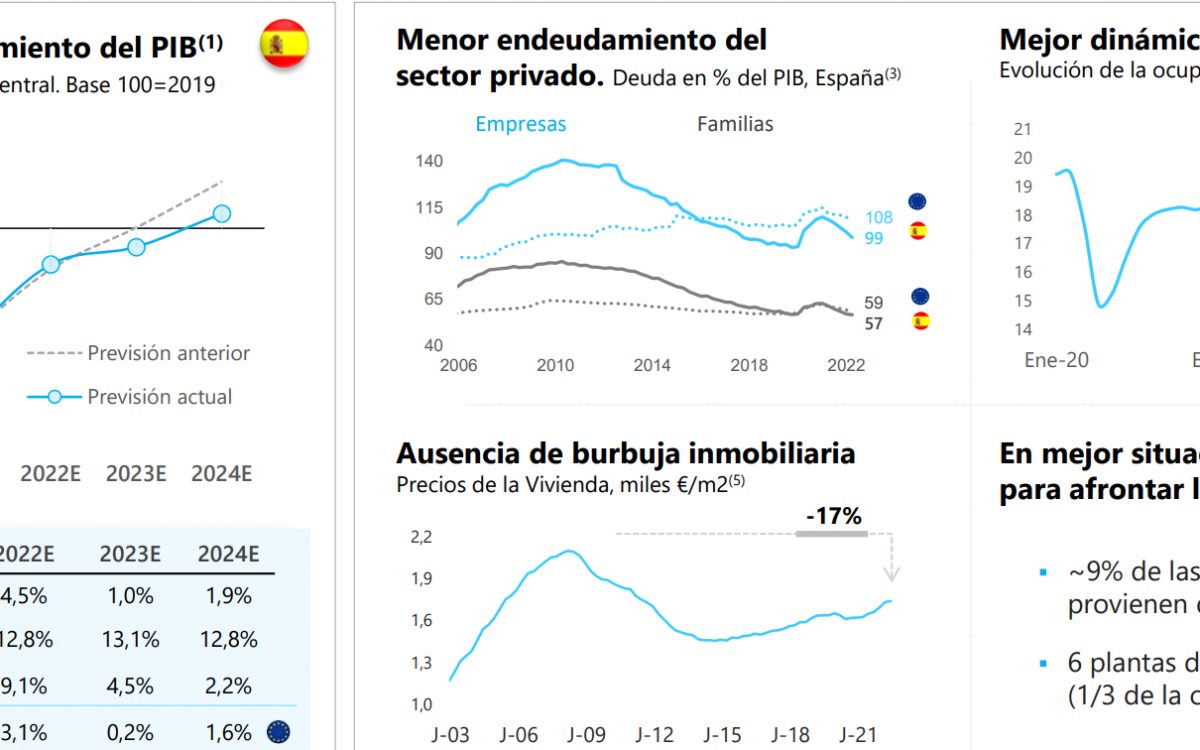

«El deterioro económico se espera. El año que viene se prevé que sea duro y que las ratios se deterioren», ha dicho Gortázar, que aun así ha recordado que la entidad prevé que la economía española crezca el año que viene.

Así estima un 1% de crecimiento para 2023. Sostiene que España está mejor prepara que el conjunto de la eurozona y la crisis le va afectar «de manera menos grave que a otros países». Aduce una serie razones. El impacto será menor por la menor dependencia del gas; también el endeudamiento de familias y empresas es menor que en Euorpa, mientras en las empresas europeas es del 140% en España del 99% del pib, y en cuanto a las familias del 85% y 57%, respectivamente. Tampoco observa una burbuja inmobiliaria, y sobre todo señala «la mejor dinámica del mercado laboral –no se espera que se destruya empleo como en 2008, hablamos salarios que pierden poder adquisitivo por la inflación–» . Destaca asimismo la todavía fortaleza del sector exterior, que lleva 10 asños en superavit.

Con todo, el crédito sano crece 11.491 millones hasta los 351.462 millones, con fuerte aumento de la nueva producción. La cartera sana de empresas aumenta en el ejercicio un 7%, mientras que la de consumo lo hace un 3,6% y la de hipotecas, un 0,8%.

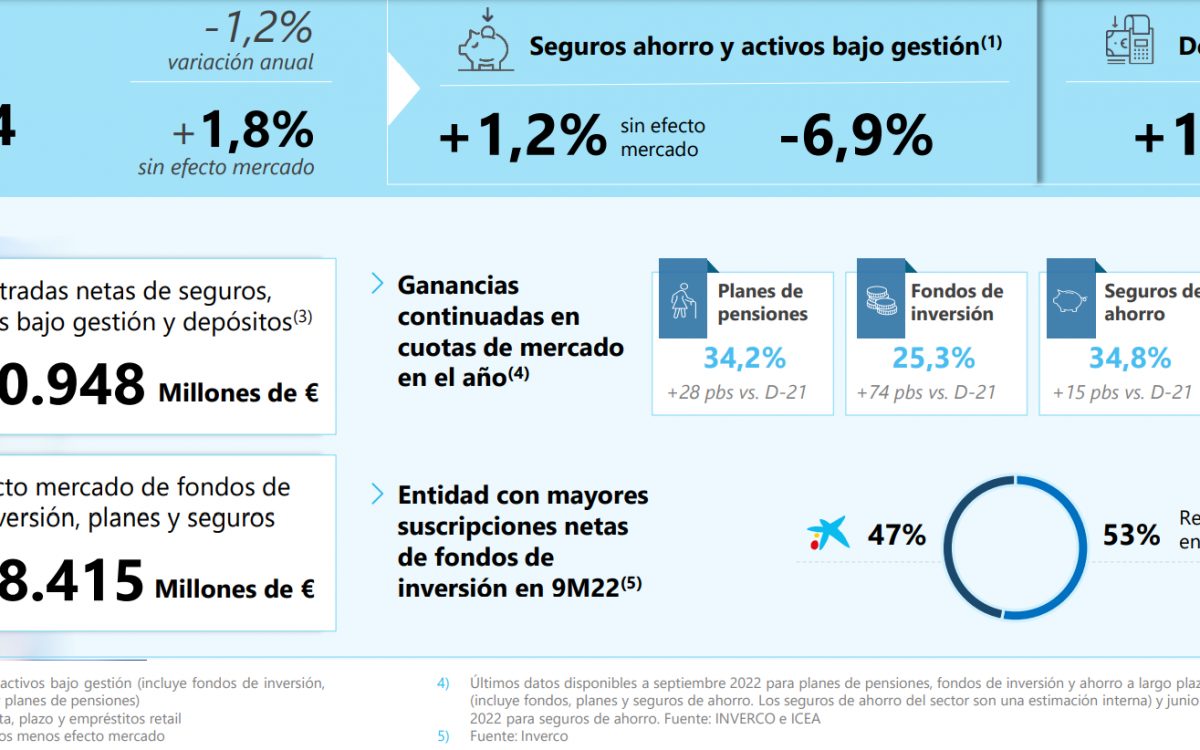

Los recursos totales de clientes se sitúan en 612.504 millones. A pesar del entorno macroeconómico y la evolución desfavorable de los mercados, destaca la captación neta de 10.948 millones de euros, lo que ha propiciado significativos aumentos de cuotas de mercado en fondos, planes de pensiones y seguros de ahorro.

“Precisamente, el dinamismo del segmento de ahorro a largo plazo y los seguros de protección han propiciado un incremento de nuestros ingresos, pese a que el margen de intereses todavía ha registrado una leve caída”, ha subrayado el consejero delegado.

Otras medidas sociales que ha recalcado Gortázar en el día a día de la entidad está en el fomento de la inclusión financiera a través de la red de oficinas y cajeros más extensa de España. CaixaBank está presente en más de 2.200 municipios, con el compromiso de no abandonar poblaciones. En 470 es la única entidad bancaria y otras 626 localidades están atendidas presencialmente con ofimóvil.

Además, ha puesto en marcha soluciones específicas para los colectivos más vulnerables: 357.000 clientes tienen una cuenta social sin comisiones. En los últimos diez años, la entidad ha efectuado el 35% de las operaciones del sector acogidas al Código de Buenas Prácticas hipotecario, cuando por su cuota de mercado le correspondería el 25%.

El apoyo de la entidad a la sociedad se articula también a través de MicroBank, el banco social de CaixaBank, líder en Europa en la concesión de microcréditos; o impulsando el empleo y la educación mediante la labor de CaixaBank Dualiza, y con el programa de voluntariado corporativo, entre otras iniciativas.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.