Las 15 mayores inversiones en startup españolas de 2022, ¿hay nuevos unicornios?

Un «clásico» del BIGBAN Investors Congress es el inversor y mentor de startups Javier Megias, que cada edición afina más su «foto» sobre el ecosistema emprendedor, esta vez desde su condición de Managing Partner EMEA fund de la plataforma americana Plug and Play, el sexto inversor más activo del mundo con unas 250 operaciones al año y un porfolio de más de 30 unicornios.

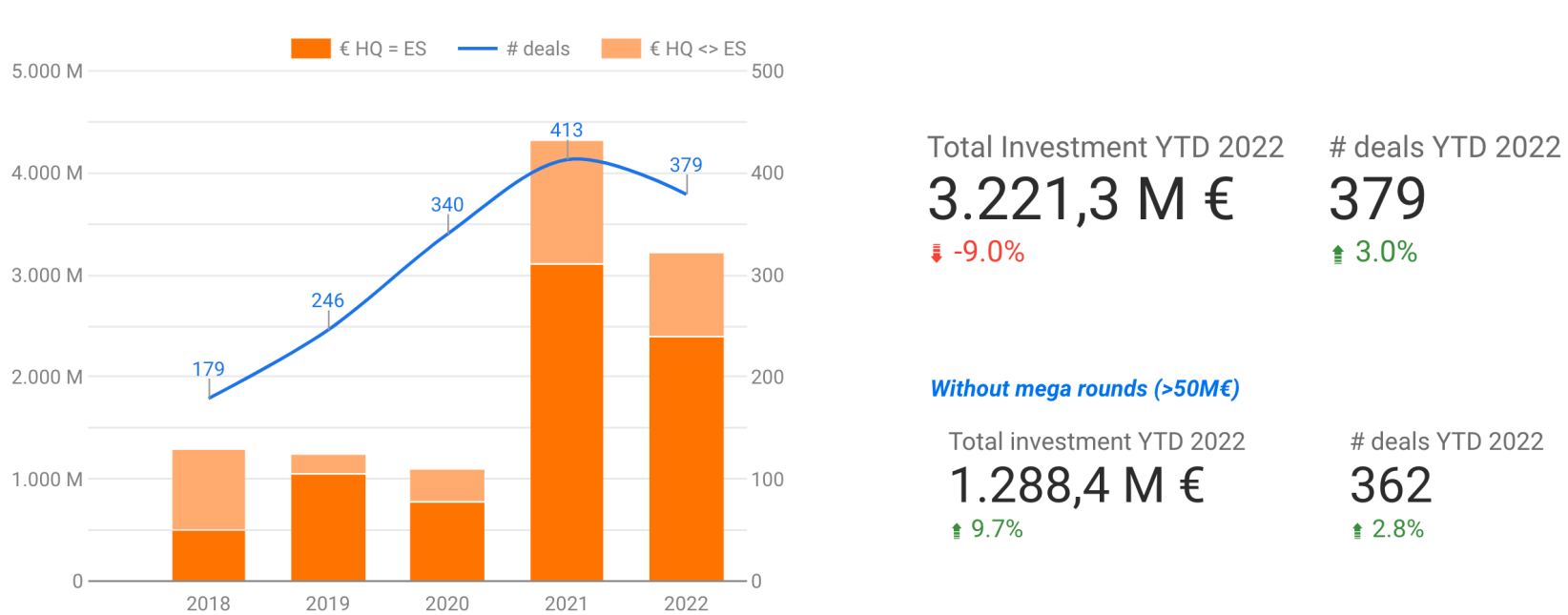

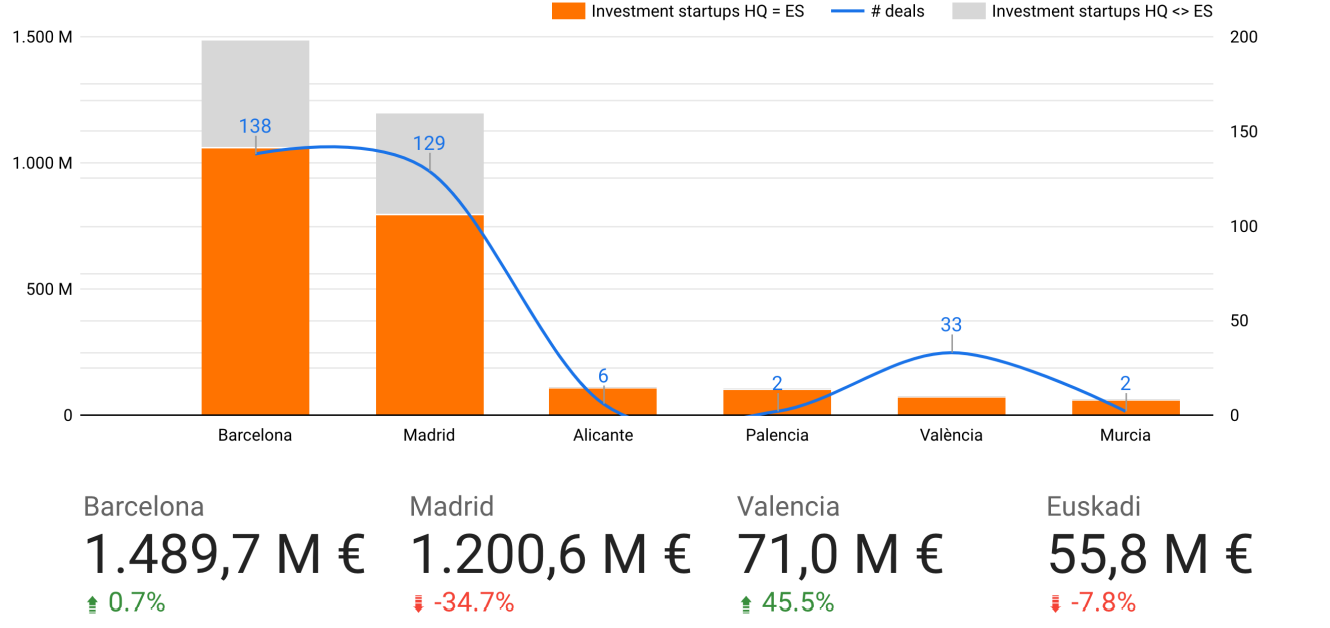

Destaca Megias que la inversión en startups españolas en lo que llevamos de año es un 9% inferior a la de 2021, pero tres veces mayor a la de 2020, con más de 3.200 millones invertidos.

Admite que 2021 fue «un año ‘exhuberante’ como les gusta decir a los americanos», pero asegura que si excluimos las grandes rondas de financiación, aquellas superiores a los 50 millones, estamos casi un 10% por encima de los datos de 2021.

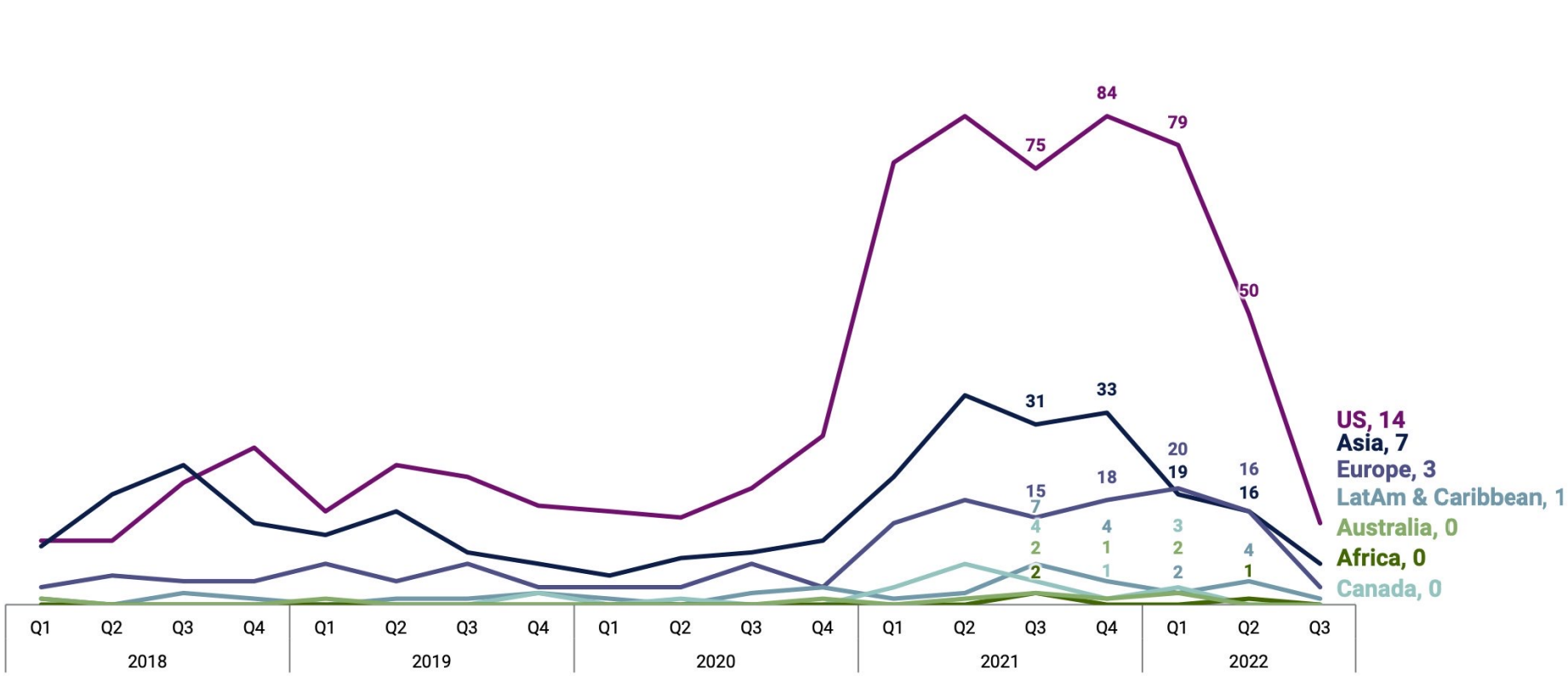

De hecho, admite que tuvimos un arranque de año «espectacular»: «el 2º trimestre del años fue el de mayor actividad de toda la historia en España».

Si bien, en los últimos trimestres se está notando según el inversor «una caída relevante y generalizada, no solo en España sino a escala global».

¿Dónde se concentra la caída?

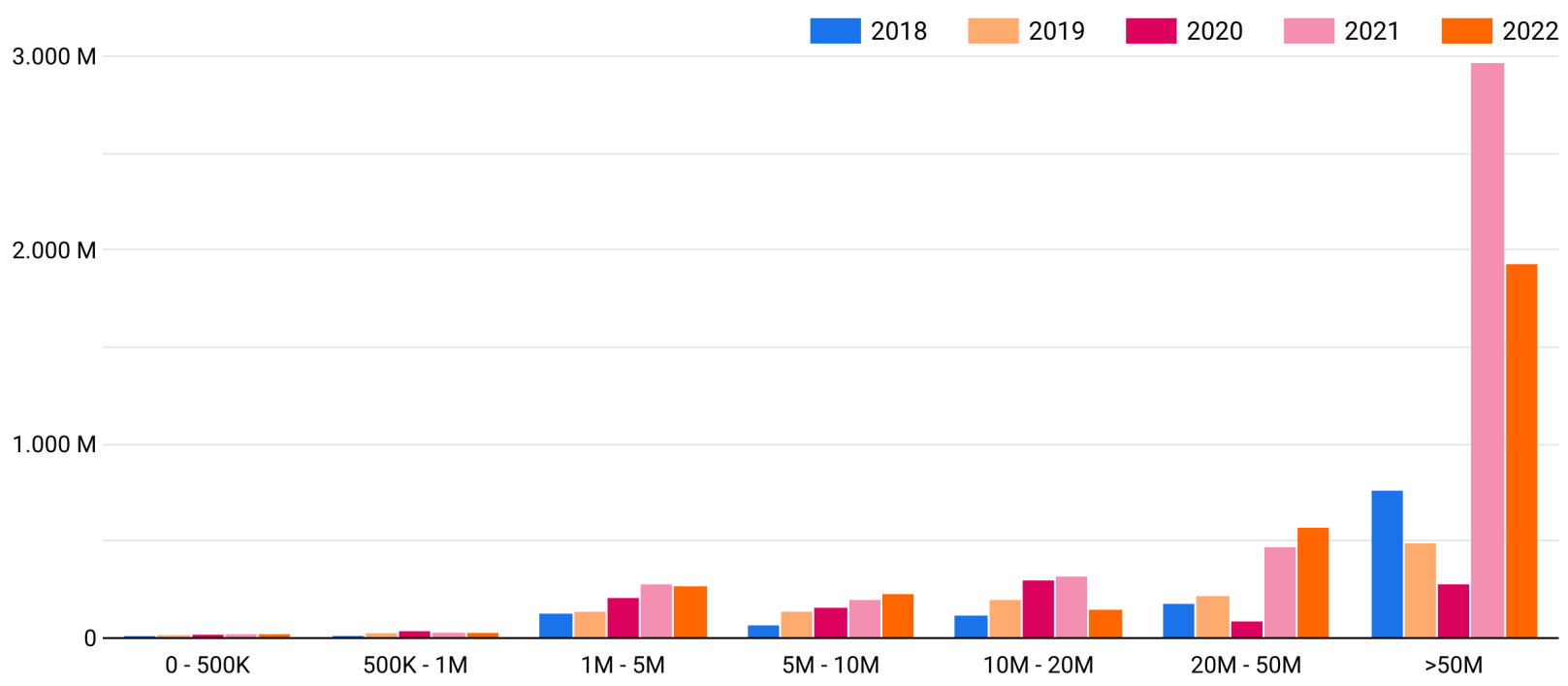

Caen más las operaciones de más de 50 millones y las que se engloban entre 10 y 20 millones; mientras que en los volúmenes de entre 20 y 50 millones, estamos por encima.

La mayoría de las operaciones de inversores españoles se concentran en operaciones entre 0-500.000 euros, pero progresivamente Megias asegura que se advierte un cambio positivo, y es que «la curva se ha desplazado y donde más operaciones hay es entre 1 y 5 millones».

Mientras otros años se podía constatar «una gran operación y otras mucho más pequeñas», considera Megias que en 2022 las operaciones están siendo mucho «más homogéneas», con inversiones «no tan grandes», lo que le parece mucho «más sano».

Barcelona es el principal hub de inversión, ante la caída de Madrid que el año pasado consiguió superarlo; mientras, Valencia crece con fuerza, con un 45% más de inversión.

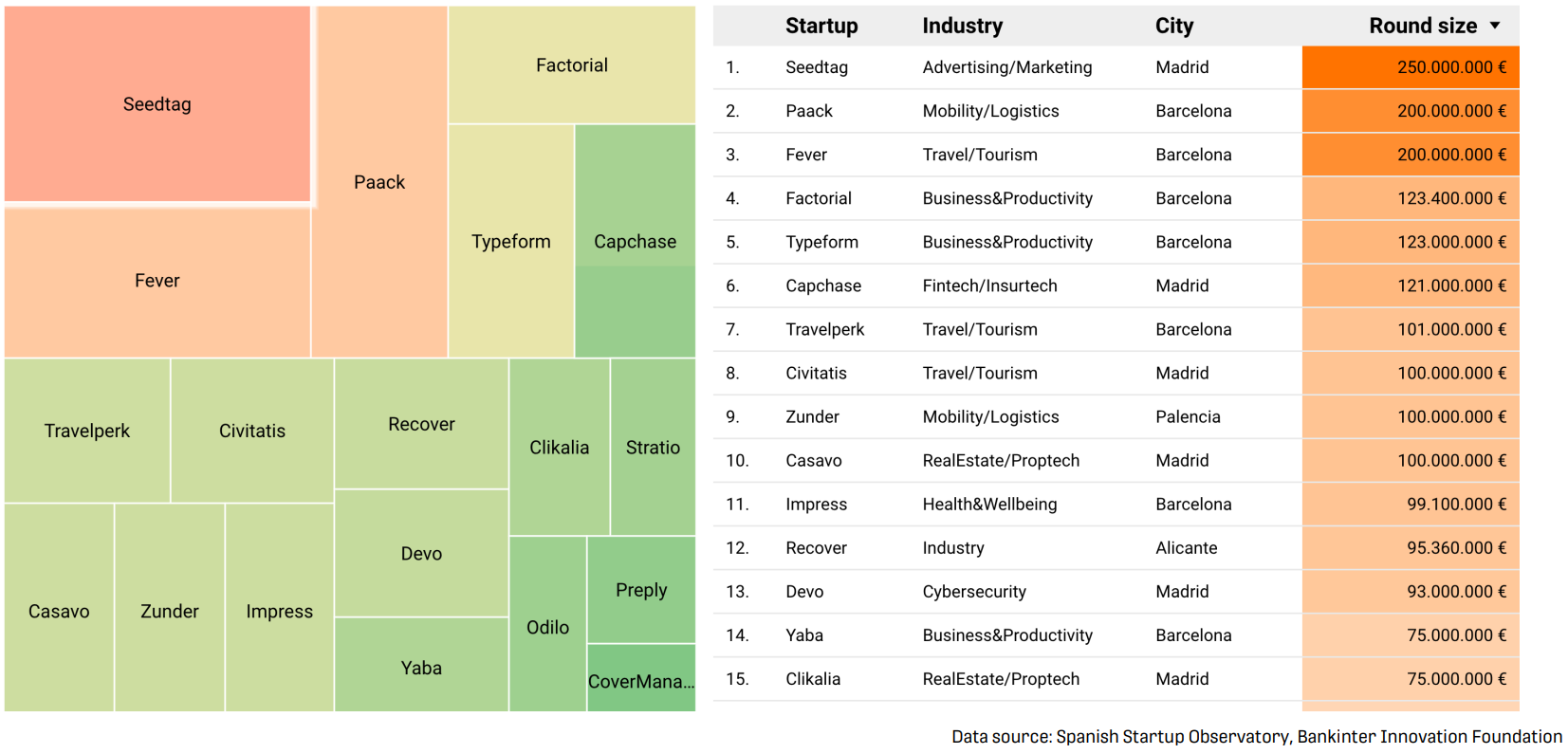

15 mayores operaciones de 2022

La tecnológica española Seedtag, especializada en publicidad contextual, es la que ha logrado cerrar la mayor ronda de financiación de nuestro país en lo que va de año, 250 millones de euros del fondo de capital riesgo Advent International.

Le sigue la catalana Paack, una solución de entrega de paquetería procedente del comercio electrónico (ecommerce), que protagonizaba una ronda de financiación Serie D de 200 millones de euros liderada por SoftBank Vision Fund 2.

En tercer lugar, cabe mencionar una compañía que pertenece al sector Travel/Tourism, que por primera vez desde hace muchos años este 2022 se posiciona como el primer sector en inversión, por delante incluso de Business&Productivity.

Se trata de Fever que ha conseguido captar unos 200 millones de euros. Con esta ronda de financiación, la compañía orientada al ocio y los eventos en directo se ha convertido en una empresa «unicornio», al estar valorada por encima de los 1.000 millones de dólare. Si bien, Fever no ha sido la única que lo logró en el primer trimestre del año, también se coronó como «unicornio» Travelperk, una la plataforma centrada en la venta de viajes corporativos.

¿Quiénes son los inversores más activos?

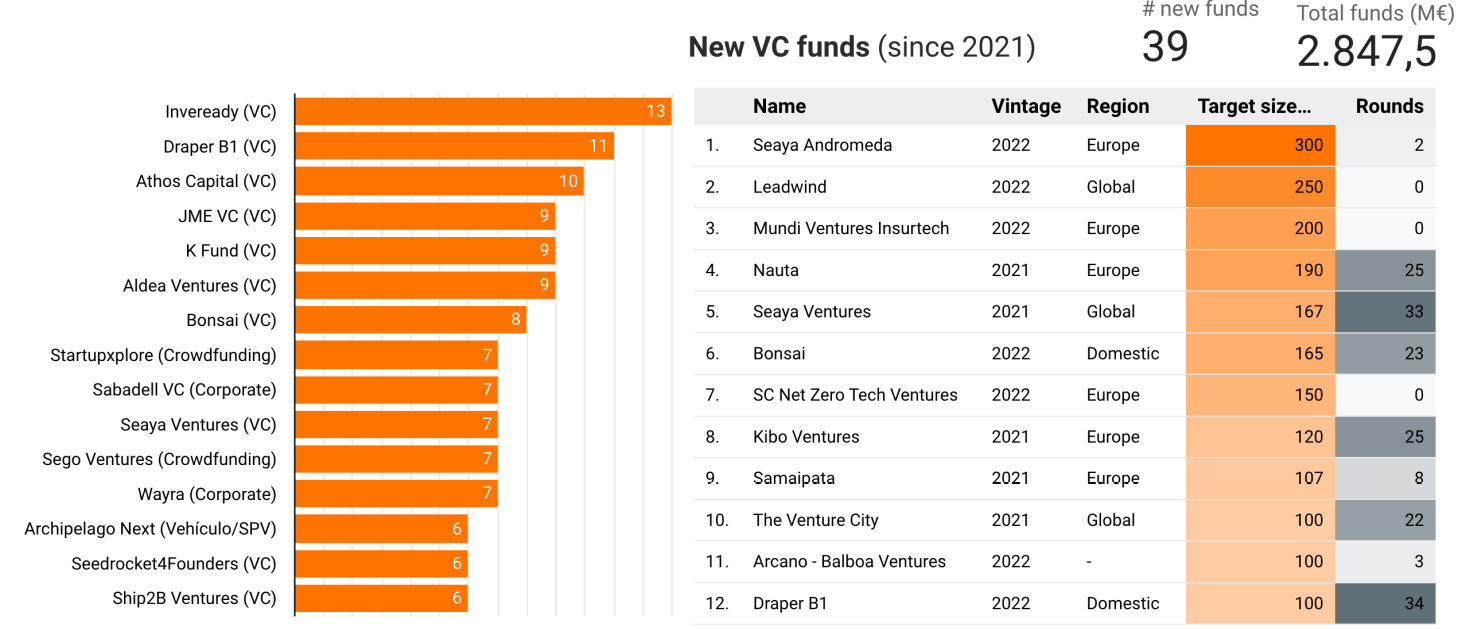

Los fondos de capital riesgo son los más activos. Desde 2021 hay 39 nuevos fondos con más de 2.800 millones para invertir en España, «con lo cual hay liquidez». Además apunta otro dato positivo y es que las corporaciones han duplicado su volumen de inversión.

Este es el ranking de los más activos:

No obstante, admite que aunque los fondos de capital riesgos siguen siendo los más activos a la hora de invertir se ha frenado su inversión. A su juicio tiene que ver con el contexto macro y con la diferencia de ajuste entre las expectativas que tiene el lado emprendedor con el inversión, por lo que se espera cierta corrección.

De hecho, las valoraciones cayeron ligeramente en la mayoría de las fases de inversión en el segundo trimestre de 2022 y lo han seguido haciendo. Dicho esto, se cree que siguen siendo elevadas en comparación con años anteriores, lo que sugiere que aún hay margen para que sigan bajando.

Por otra parte, las desinversiones este 2022 «no pintan del todo bien», según Megias, «el número de operaciones (71) es bueno, pero en volumen vemos una caída de casi el 60%, una caída que sería más dura si elimináramos la operación de Glovo de más de 700 millones».

Además sostiene que los inversores están menos seguros de ver rendimientos en las startups. Esto tiene un efecto inmediato en las operaciones de última etapa que anteriormente obtenían valoraciones de unicornios. «Si cada vez hay rondas más pequeñas es lógico que cada vez haya menos unicornios«, ha sostenido Megias: 25 nacieron en el mundo en este último trimestre, frente a los 141 del cuarto trimestre de 2021.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.