Expertos inmobiliarios fechan el suelo de precios: en 2024 vuelve la inversión

Las compraventas de vivienda inscritas siguen a la baja en julio y caen un 11,4 % con respecto al mismo mes de 2022, mientras que las hipotecas para la compra de una casa acentuaron su caída al 18,8 %, según el avance de datos remitido este lunes por el Colegio de Registradores de España. Pese a que el panorama actual desincentiva la inversión, los expertos alertan de que el retorno de la rentabilidad en la inversión podría no estar muy lejano.

Concretamente, durante el mes de julio se registraron un total de 45.630 compras de viviendas, lo que representa una disminución de 5.800 transacciones en comparación con el mismo período del año anterior.

En lo que respecta a las hipotecas para viviendas, en julio se formalizaron un total de 27.693 acuerdos, lo que supone aproximadamente 6.400 operaciones menos que en el año previo. Este descenso se produce en un contexto marcado por el aumento de las tasas de interés, diseñado para hacer frente a la inflación y, como consecuencia, encarecer la financiación.

¿Cuándo volverán las oportunidades de inversión?

El escenario positivo de la inversión inmobiliaria, que se ha visto seriamente afectada en los últimos meses, debería iniciarse a partir del primer semestre de 2024 según el informe «Forecasting Yields» elaborado por Colliers.

De acuerdo con el análisis de la consultora inmobiliaria, se anticipa que los valores teóricos de los activos alcancen su punto más bajo durante el primer semestre de 2024. La firma estima que la situación más desafiante en el mercado quedará atrás después del primer trimestre del próximo año, ya que se prevé que las tasas de interés alcancen su punto máximo en dicho período.

Esto contribuirá a generar mayor estabilidad en los mercados y la posibilidad de reducciones en las tasas a mediano plazo abrirá una atractiva oportunidad de inversión que, con toda probabilidad, atraerá a numerosos inversores.

¿Qué inversión será más rentables?

Después del segundo semestre de 2023, se anticipa que lo más desafiante del mercado quede atrás, ya que se espera que los tipos de intervención alcancen su punto máximo durante ese período. Esta situación contribuirá a generar mayor certidumbre en los mercados financieros.

Además, la perspectiva de reducción de las tasas a mediano plazo se convertirá en una atractiva oportunidad de inversión que, sin duda, muchos actores del mercado aprovecharán. En este contexto, los propietarios de activos ajustarán sus estrategias de precios para alinearlas con las expectativas de los inversores, lo que reactivará la actividad inversora en el mercado.

Pese a que los valores nominales no se recuperarán hasta después del año 2026, aquellos inversores que adquieran activos durante el último trimestre de 2023 y el primer trimestre de 2024, podrían experimentar rendimientos significativos. Esto se debe a la previsión de una compresión de los rendimientos a mediano plazo y al ingreso de ingresos que aumentarán en este período.

Los inversores que participen en estas operaciones podrían alcanzar una Tasa Interna de Retorno (TIR) superior al 9% utilizando el 100% de sus propios fondos, y esta cifra podría aumentar al 11% o incluso al 12% si la estructura de capital incluye un 50% de deuda.

¿Qué nos dicen los indicadores?

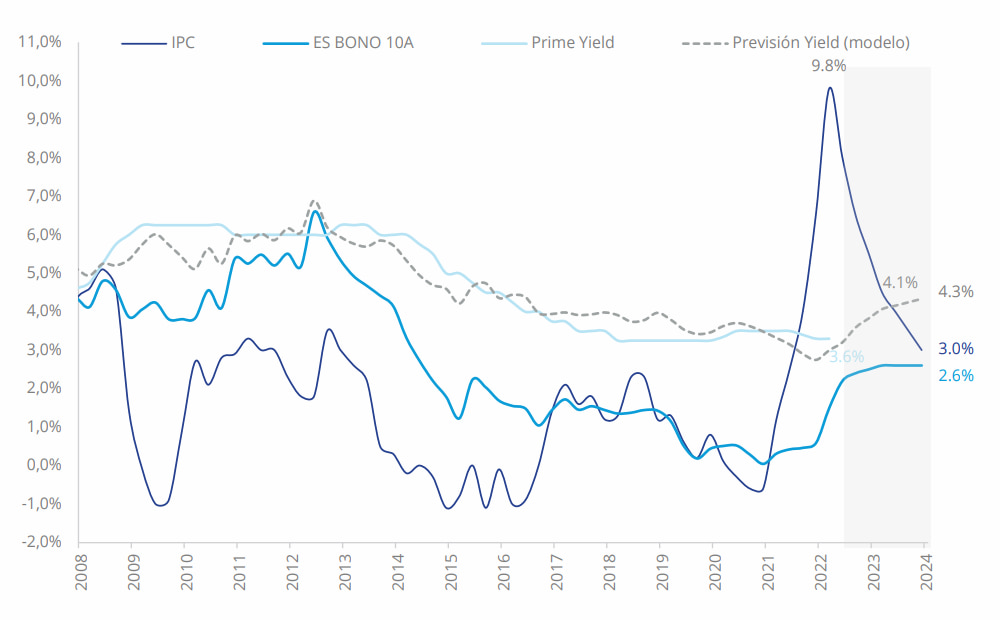

Según los analistas de Colliers, el control sobre el Índice de Precios al Consumidor (IPC) será más firme durante la segunda mitad del año y es probable que el Banco Central Europeo (BCE) evite llevar a cabo muchas más alzas en las tasas de interés. Además, la entidad europea observa de cerca el riesgo financiero y la amenaza de una recesión que se cierne no solo sobre la zona euro, sino también sobre Estados Unidos y el Reino Unido.

Previsión IPC Funcas y Oxford Economics, previsión del Bono español. Fuente: Colliers

Desde la consultora anticipan que las tasas de interés alcanzarán su punto máximo del 4,25% durante el segundo semestre de 2023, y es probable que el IPC esté más bajo control en 2024. Ante el debilitamiento económico, el BCE gradualmente reducirá las tasas, con una estimación de 50 puntos básicos (Pbs) durante el año 2024, y una cantidad similar en los años 2025 y 2026.

Por otro lado, el Euribor ha continuado su ascenso durante el segundo trimestre, lo que ha aumentado aún más el costo financiero y perjudicado la inversión. En junio, alcanzó el 4,0%, y se prevé que a finales de este año se acerque al 4,5%. Para los próximos años, anticipamos una disminución gradual pero constante, en línea con la evolución de las tasas de interés.

Alberto Díaz, Managing Director de Capital Markets en Colliers, apunta que «aunque los valores nominales de los activos inmobiliarios no se recuperarán hasta pasado el 2026, los inversores que sepan aprovechar las oportunidades del mercado en el primer semestre de 2024 podrán obtener mejores rentabilidades gracias a la compresión de yields que se va a producir a medio plazo y al ingreso de unas rentas que crecerán durante este periodo. Los inversores privados y family offices, menos sujetos a estructuras de deuda, mantendrán su posición ventajosa frente a inversores institucionales».

Los datos por regiones

En cuanto a las regiones de España, solo Asturias (con un aumento del 1,6 %) y Extremadura (con un incremento del 0,1 %) experimentaron un aumento en la inversión en viviendas durante julio. Las mayores disminuciones en las compraventas se registraron en Melilla (28,2 %), seguida de Galicia (19,9 %), Canarias (18,2 %), Madrid (16,1 %), Cataluña (14,8 %) y Castilla y León (14,3 %).

En el caso de las hipotecas, las mayores caídas se produjeron en Cantabria (con una reducción del 35,9 %), Galicia (29,2 %), Melilla (27,6 %), Cataluña (25,7 %), Castilla y León (24,4 %) y Castilla-La Mancha (24,1 %).

Similarmente, en el ámbito de las transacciones totales registradas, en julio se experimentó una disminución del 8,8 %, marcando así ocho meses consecutivos de reducción después de un período de crecimiento que se extendió desde marzo de 2020.

En el caso de todas las solicitudes de préstamos hipotecarios, el ajuste fue aún más pronunciado, con una disminución del 19,7 %, lo que equivale a casi 9.000 operaciones menos en comparación con el año anterior.