Análisis del comportamiento de los mercados esta semana 16/12/2022

Una semana más, y de nuevo con la colaboración y el análisis facilitado por Link Securities Sociedad de Valores, repasamos en Economía 3 la trayectoria de los mercados a lo largo de estos días. De manera sintetizada, desglosamos cuáles ha sido las claves que han determinado el comportamiento de los mercados, haciendo hincapié en los aspectos macroeconómicos que han influido en ellos.

Los Bancos Centrales apuntan a que el 2023 será el año de la renta fija

Las dos instituciones monetarias más relevantes de la economía mundial, la Reserva Federal y el Banco Central Europeo, han monopolizado el protagonismo de los mercados esta semana.

Así, tanto la Fed como el BCE, han anunciado sendas subidas en los tipos de interés de 50 puntos básicos. En el caso de la Fed, esta subida eleva los tipos hasta el rango del 4,25%-4,5%. Por su parte, en la eurozona este incremento ha situado los tipos de interés en el 2,5%.

En su discurso, ambos bancos centrales hicieron hincapié en que si bien es probable que se produzca una ralentización en las subidas de tipos -en la medida que la inflación lo permita-, estas seguirán produciéndose a lo largo de todo el 2023. Además, los dos reguladores señalaron un deterioro en las expectativas de crecimiento para el próximo ejercicio.

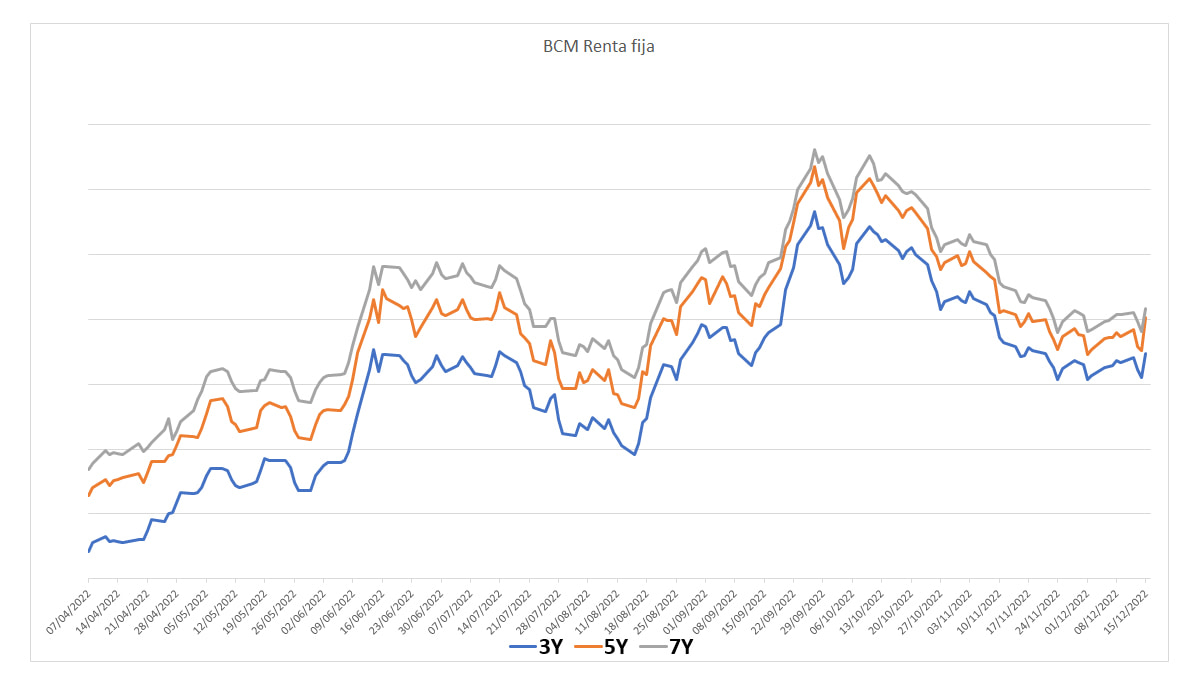

En definitiva, y teniendo en cuenta que el endurecimiento de las condiciones financieras ha superado ya su fase más intensa, todo parece indicar que, después de un “annus horribilis” en 2022, la renta fija será la opción más atractiva para el próximo 2023. Su cupón se ha multiplicado y la volatilidad de su precio deberá moderarse una vez los bancos centrales comiencen a ser menos agresivos en su política monetaria (algo que ya ha comenzado a suceder está semana debido a la relajación en la evolución de la inflación).

Respecto a la evolución del Índice BCM Renta Fija, indicador resultante de la conjunción entre el Interest Rate Swap y el Índice Xover, podemos observar como las nuevas medidas aplicadas por los bancos centrales ha originado un repunte en el final de nuestra serie temporal. No obstante, la tendencia continúa siendo bajita lo cual índica que el grueso en las subidas de tipos de interés ya se ha producido.

Lunes 12 de diciembre

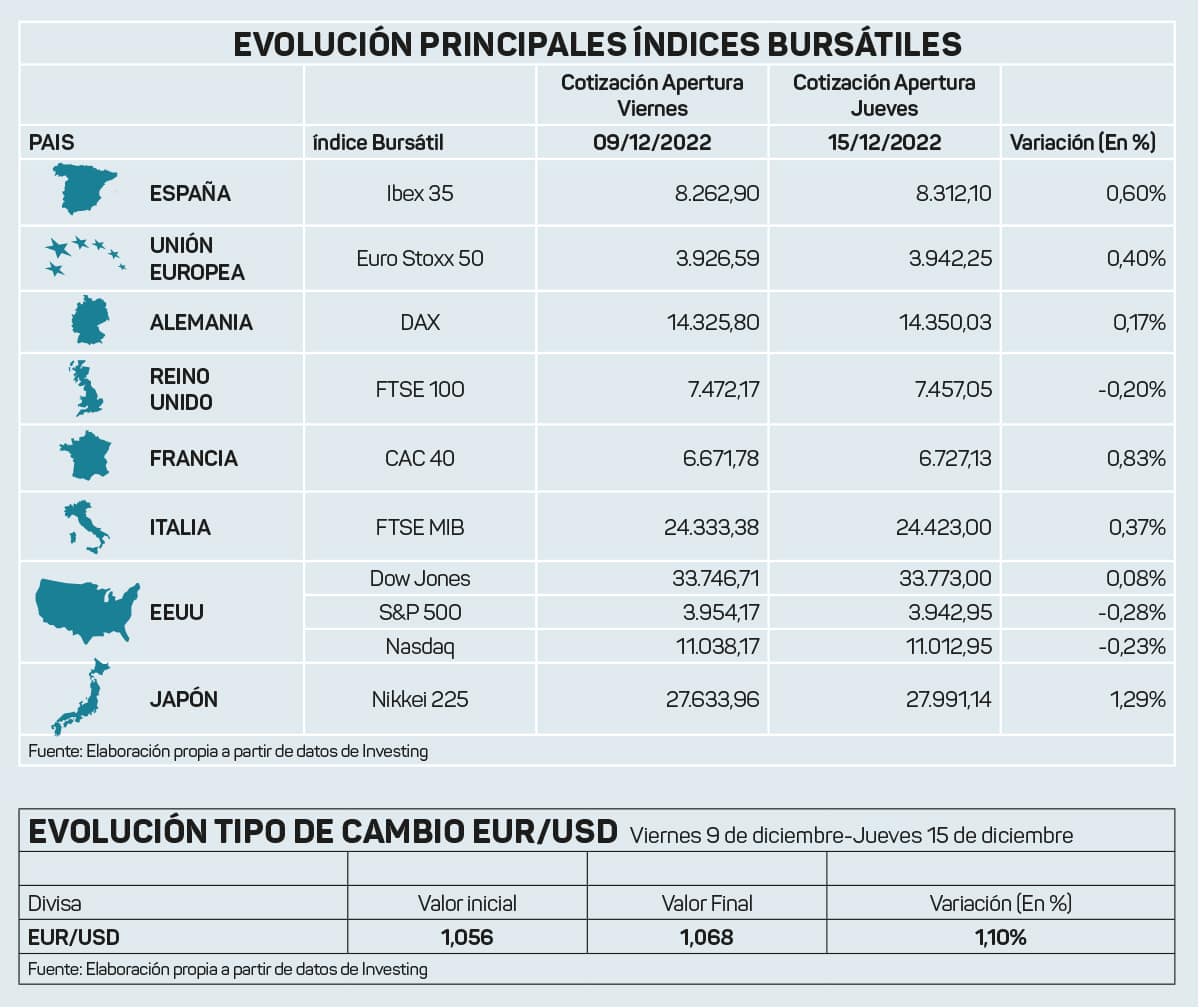

La mayoría de los índices bursátiles europeos comenzaron la semana a la baja. En una jornada en las que los precios se movieron en un estrecho intervalo el Ibex 35 cedió un 0,37%.

Sin embargo, la noticia en el selectivo español no estuvo en el desarrollo habitual de la sesión. El pasado lunes, el Comité Asesor Técnico del Ibex 35 decidió incorporar a la empresa de distribución Logista, en detrimento de la farmacéutica Pharma Mar. No obstante, el debut de Logista en la elite de la renta variable española no se hará efectivo hasta el próximo 19 de diciembre.

Además de este cambio de componentes, este lunes se dio a conocer la noticia de que Siemens Gamesa quedaría fuera del Ibex 35 como consecuencia de la OPA (Oferta Pública de Adquisición) que presentó su matriz Siemens Energy. Por tanto, el selectivo español estará temporalmente integrado por 34 valores, a partir del miércoles.

Martes 13 de diciembre

Tal y como se esperaba, la publicación del IPC estadounidense del mes de noviembre fue el factor clave en el desarrollo de los mercados en la sesión del martes.

Así, la inflación, correspondiente al penúltimo mes del año, se sitúo en el 7,1%. La cifra fue dos décimas inferior a las expectativas del mercado y se sitúo seis por debajo del dato de inflación del mes de octubre; siendo, además, la tasa de inflación estadounidense más baja desde diciembre de 2021.

Si bien las lecturas de inflación en EE. UU. fueron bienvenidas, tanto la general como su subyacente siguen muy por encima del objetivo de la Reserva Federal (Fed) del 2%

Como consecuencia de un enfriamiento de la tensión inflacionaria, mejor de lo esperado, en la primera potencia del mundo se produjo un rally de alivio en los mercados de acciones y bonos occidentales, los cuales cerraron la sesión al alza.

En esta jornada de subidas generalizadas nuestro Ibex 35 se anotó un 0,83%.

Miércoles 14 de diciembre

El Comité de Mercado Abierto de la Fed (FOMC) monopolizó la atención de los inversores en la jornada del miércoles.

Tal y como descontaba el mercado, la Fed -tras cuatro incrementos consecutivos de 75 puntos básicos- anunció una subida de tipos de “solo” 50 puntos básicos.

A pesar de que se cumplieron las expectativas que manejaba el consenso de analistas, la Fed, se distanció en su discurso del escenario proyectado por los inversores. Así, su presidente, Jerome Powell, dejó claro que la máxima autoridad monetaria de Estados Unidos seguirá subiendo tipos en su lucha contra la inflación. Además, señaló que se descarta que la Fed realice un cambio en su política monetaria actual (subida de tipos) hasta el 2024. Por último, el máximo mandatario de la Fed revisó a la baja las expectativas de crecimiento económico para los 2 próximos ejercicios.

Como consecuencia de todo esto los principales índices bursátiles occidentales cerraron a la baja. No obstante, el Ibex 35 fue la excepción de la sesión, anotándose una revalorización del 0,40%.

Dentro del selectivo español, el protagonismo de la jornada fue para Inditex. El gigante textil español, bajo el liderazgo de su presidenta, Marta Ortega, en su primer año de mandato, firmó los mejores resultados de su historia. Así, el beneficio neto de Inditex se disparó hasta los 3.095 millones de euros (un 23,8% más, respecto al año anterior), en base a sus resultados correspondientes a los 9 primeros meses del ejercicio.

Jueves 15 de diciembre

La del jueves fue una jornada nefasta para los principales índices bursátiles occidentales. Sin ir más lejos, el Euro Stoxx 50 y el Dax alemán cedieron más de un 3%. Por su parte, el Ibex 35 experimentó una caída del 1,70%, registrando su peor sesión en desde septiembre. De este modo, el selectivo español sufrió para conservar los 8.200 puntos, cerrando la sesión en 8.218.

Los mensajes que fueron ofreciendo los bancos centrales los días previos enfriaron notablemente la posibilidad de que las subidas de tipo, por parte de los reguladores monetarios, lleguen a su fin en 2023.

Ante este desenlace en las últimas reuniones de años de las máximas autoridades monetarias de la economía mundial, el mercado ha penalizado duramente a los mercados de renta variable

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.