Las grandes compañías prefieren financiarse con emisiones de bonos

Las emisiones de bonos continúan cobrando fuerza entre las grandes compañías españolas. El porcentaje de empresas que recurre a fuentes alternativas al crédito bancario se eleva año tras año, tal y como se desprende del estudio de Bravo Capital.

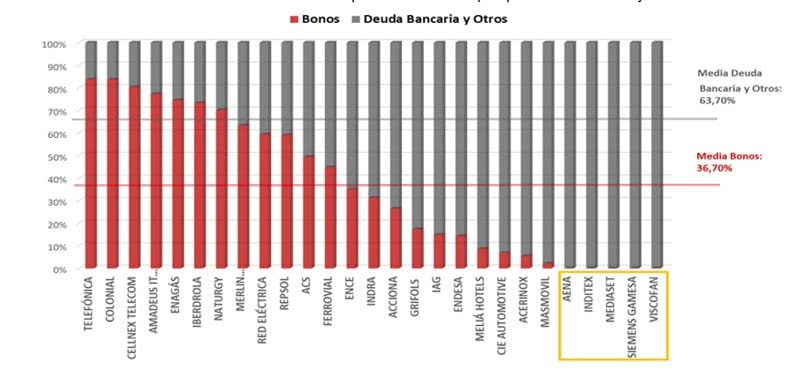

El informe pone de manifiesto que dentro del Ibex 35 hay un total de diez compañías que captaron más del 50 % de su financiación en 2018 a través de bonos. A su vez, los bonos representan de media un 36,30 % de la financiación de las empresas del selectivo español, un porcentaje que se eleva hasta el 50 % si excluimos las empresas que en este periodo no han realizado ninguna emisión de bonos.

El ranking de los valores del Ibex 35 que poseen un mayor porcentaje de financiación no bancaria lo encabezan Telefónica, Colonial y Cellnex Telecom, todas ellas por encima del 80 %. Les siguen, con un peso de bonos superior al 70 % sobre el total de sus pasivos financieros, Amadeus It Group, Enagás, Iberdrola y Naturgy. El resto de empresas que captan la mitad o más del total de su financiación mediante emisiones de bonos y obligaciones son Merlin Properties, Red Eléctrica y Repsol (59,00%). ACS se sitúa justo en el borde de la frontera, con una financiación vía mercados de deuda que roza el 50 %.

Bravo Capital ha detectado que casi un 20 % de las empresas que componen el Ibex 35 no han accedido al mercado de deuda. Este grupo de empresas está conformado por Aena, Inditex, Mediaset, Siemens Gamesa y Viscofan, que presentan un bajo endeudamiento cercano a cero.

Las grandes firmas, sin tener en cuenta aquellas que pertenecen a los sectores económicos de banca y seguros, que cotizan en el Ibex35, siguen ampliando sus recursos financieros a través de la emisión de deuda mediante bonos y obligaciones. Si a finales de 2017 presentaban es sus balances consolidados financiación vía mercados de capitales por valor de 122.667 millones de euros, la cifra crece un 1,29 % en sus estados financieros consolidados de 2018 hasta alcanzar los 124.246 millones.

Las grandes firmas, sin tener en cuenta aquellas que pertenecen a los sectores económicos de banca y seguros, que cotizan en el Ibex35, siguen ampliando sus recursos financieros a través de la emisión de deuda mediante bonos y obligaciones. Si a finales de 2017 presentaban es sus balances consolidados financiación vía mercados de capitales por valor de 122.667 millones de euros, la cifra crece un 1,29 % en sus estados financieros consolidados de 2018 hasta alcanzar los 124.246 millones.

En el último año entre las empresas del Ibex 35 ha aumentado su financiación vía mercados de capitales, mientras que han reducido su financiación bancaria. Sin embargo, fuera de este índice, aún son mayoría las empresas que no emiten bonos. El tejido empresarial de nuestro país (empresas cotizadas y no cotizadas) posee un reducido importe de financiación no bancaria, un porcentaje muy inferior al que tienen otros países de la OCDE.

El informe de Bravo Capital refleja un incremento del peso de los bonos en la estructura de deuda de la empresa. Destacan los casos de ACS, Cellnex Telecom y Colonial.

Si comparamos el volumen de bonos que había en el conjunto de las empresas del Ibex (excluyendo sector bancario y seguros) a finales de 2015 y a 31 de diciembre del año pasado, la financiación bonista ha progresado, de forma notable, un 8,06 %. Por el contrario, la obtenida a través de los proveedores financieros tradicionales ha retrocedido casi un 4,35 %, para el mismo periodo. De este modo, la emisión de bonos sigue fortaleciéndose como una solución eficaz y eficiente para que las empresas no financieras del Ibex35 adquieran una mayor diversificación en sus proveedores financieros.