Medidas del anteproyecto de ley de reforma tributaria

Economista de Varona Asesores

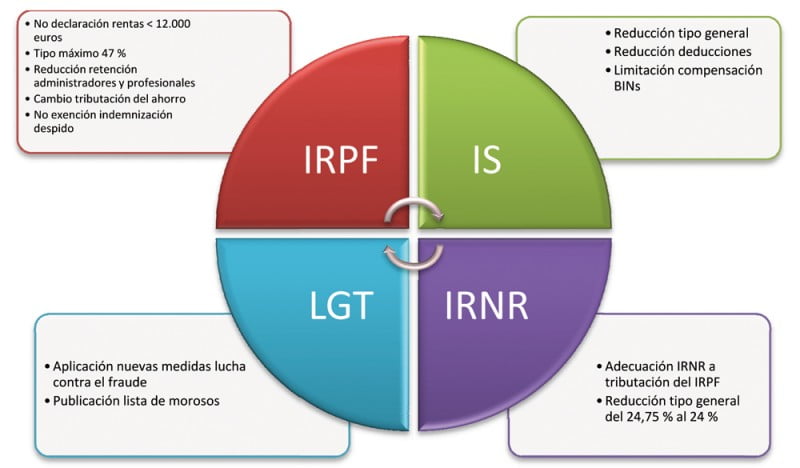

La reciente publicación del anteproyecto de ley por la que se proponen la modificación de, entre otras, la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas, así como el Texto Refundido del Impuesto sobre Sociedades, supone una reforma en mayor profundidad de los principales tributos estatales, con el objetivo, a priori, de fomentar el crecimiento económico, creación de empleo y mejora de la competitividad.

La reciente publicación del anteproyecto de ley por la que se proponen la modificación de, entre otras, la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas, así como el Texto Refundido del Impuesto sobre Sociedades, supone una reforma en mayor profundidad de los principales tributos estatales, con el objetivo, a priori, de fomentar el crecimiento económico, creación de empleo y mejora de la competitividad.

Mediante la redistribución de los recursos económicos disponibles, se pretende aumentar la renta disponible en el ciudadano, a fin de estimular el consumo, principalmente en los contribuyentes con las rentas más bajas y en familias que cuenten con miembros con discapacidad o familias numerosas.

En el ámbito de las sociedades, se anuncia un descenso progresivo de los tipos impositivos, que, por el contrario, vienen acompañados de una reducción de los incentivos tributarios, mediante la eliminación de las deducciones fiscales que, a fecha de hoy, tienen derecho a su aplicación las sociedades siempre dentro de unos requisitos establecidos.

Menos tramos en IRPF

En el Impuesto sobre la Rentas de las Personas Físicas destaca la modificación de la tarifa aplicable a la base liquidable general, que reduce el número de tramos de los siete actuales a cinco, cambiando el tipo impositivo aplicable en dos etapas: 2015 y 2016.

Con esta medida, el tipo máximo bajará del actual 52% al 47% en 2015, siendo en 2016 previsiblemente del 45%. Los contribuyentes con rentas inferiores a 12.000 euros, siempre que cumplan el resto de requisitos establecidos por el Impuesto, no deberán presentar declaración, al no soportar retención en sus rendimientos, disponiendo, por tanto, de mayor renta disponible mensualmente.

Sin embargo, no todos los contribuyentes obtendrán beneficios con esta reconfiguración de los tramos impositivos, siendo determinadas rentas medias (entre 20.200 y 33.000 euros) las que podrán sufrir, dependiendo de su retribución, un aumento del coste fiscal durante el ejercicio 2015, que se verá reducido en el ejercicio 2016.

Por otro lado, y como continuación al ajuste realizado en las retenciones de los rendimientos del trabajo, se produciría una rebaja del tipo de retención de los administradores de las entidades de menor tamaño (actualmente el 42%), pasando a ser del 35%, con excepción de los administradores de las entidades con un importe neto de la cifra de negocios inferior a 100.000 euros, que podrán aplicar una retención del 19%, y a los profesionales (actualmente el 21%), que deberán soportar una retención del 19%, o del 15% cuando el volumen de rendimientos íntegros sea inferior a 12.000 euros anuales.

Tributación del ahorro

La tributación del ahorro sufre, igualmente, modificaciones en los tramos impositivos, tanto en los porcentajes, como en los límites para cada uno de ellos, debiéndose imputar nuevamente todas las ganancias y pérdidas patrimoniales obtenidas en la base imponible, con independencia de si el período de generación es inferior o no al año y pudiéndose compensar en la base del ahorro rendimientos con ganancias y pérdidas patrimoniales siempre con determinadas limitaciones.

El objetivo perseguido es la búsqueda de la neutralidad, así como en términos de equidad, por lo que se propone, como contrapunto, la supresión de la exención aplicable a los perceptores de dividendos y de los coeficientes de abatimiento.

Otra de las medidas propuestas que más controversia han generado es la revisión de la exención aplicable a las indemnizaciones por despido, que quedaría fijada con el límite de 2.000 euros por cada año de servicio prestado, debiéndose tributar por el exceso en la base general.

Se propone, igualmente, la supresión de la deducción por alquiler para homogeneizar el tratamiento fiscal del arrendamiento y de la propiedad, manteniendo un régimen transitorio para los alquileres de vivienda efectuados con anterioridad a 2015.

Actividades económicas

En el campo de las actividades económicas, se propone, después de años de continuas especulaciones, una drástica reducción de las actividades que se podrían acoger al régimen de estimación objetiva, destinándose este a actividades relacionadas, principalmente, con el consumidor final de los productos o servicios, y siempre dentro de unos límites de facturación muy inferiores a los establecidos hasta la fecha (de 450.000 euros a 150.000 euros de ingresos como umbral de exclusión).

El nuevo Impuesto sobre Sociedades pretende fomentar la competitividad de las empresas mediante una reducción progresiva del tipo general del 30% actual, al 25% en el 2016, reduciendo y simplificando, sin embargo, las deducciones a aplicar por las empresas. El objetivo es reducir las diferencias entre el tipo impositivo y el nominal, manteniendo las deducciones por I+D+i , y creando una nueva reserva de capitalización de hasta el 10% de los beneficios del ejercicio.

Igualmente, con el fin de mantener la recaudación en 2015, se prorrogan todas las medidas tomadas en ejercicios anteriores (pagos fraccionados incrementados y limitación de compensación de bases imponibles negativas y fondo de comercio), que afectan fundamentalmente a las grandes empresas. Se estudia, igualmente, la posibilidad de fijar un límite general del 60% a la compensación de bases imponibles negativas a partir el 2016.