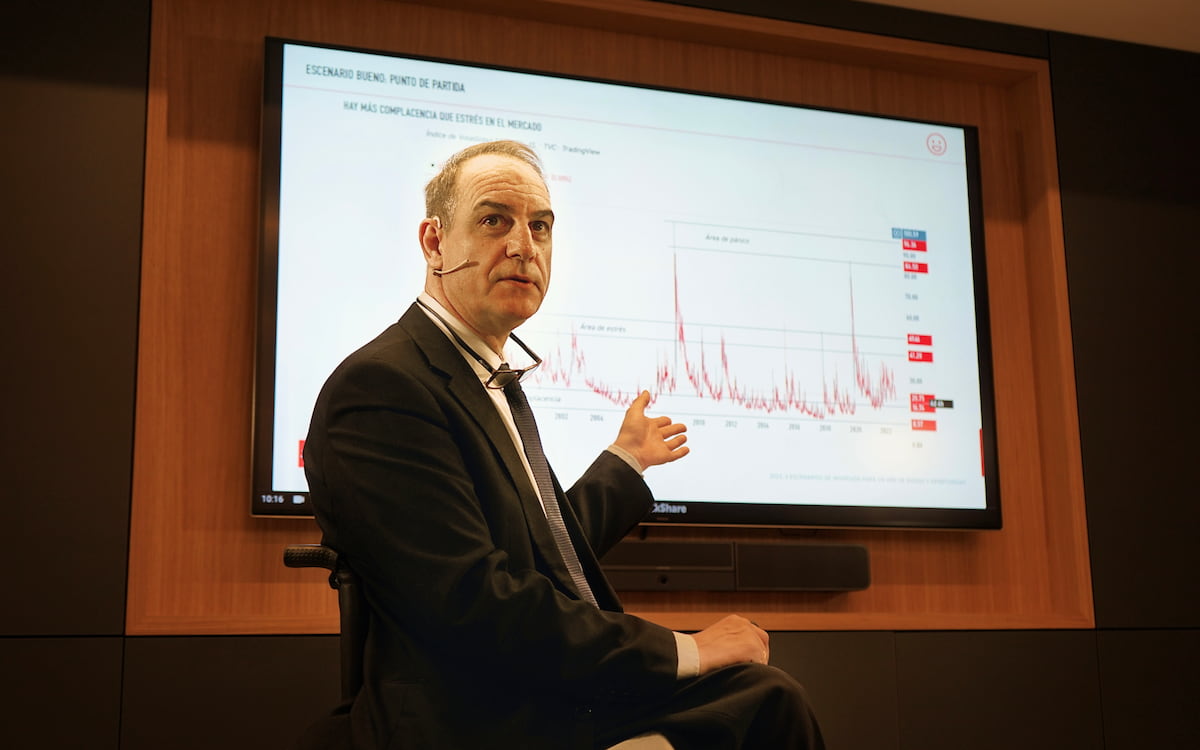

Consejos del analista jefe de XTB para invertir con éxito en bolsa este año

Durante tres décadas, Pablo Gil ha acumulado una amplia experiencia en el mundo financiero. Comenzó su carrera como trader en BSCH, donde trabajó durante 12 años, y luego pasó a ser director del Departamento de Análisis Técnico del Banco Santander durante otros 9 años. Además, fue el fundador del Fondo BBVA&Partners, que gestiona casi 500 millones de euros.

En la actualidad, es el director de la escuela de inversión Método Trading y estratega de mercados en XTB, donde desempeña su labor como analista jefe. Con su trayectoria y conocimientos es considerado uno de los expertos más destacados en el análisis y la inversión en los mercados financieros.

Coyuntura actual

– El FMI advirtió a principios de año de que un tercio de la economía mundial entraría en recesión en 2023. ¿Qué podemos esperar de la economía española?

En España llevamos un ciclo bastante cambiado respecto al resto. No sé si recordarás que el pico de inflación en España se vivió mucho antes que en el resto de Europa. Ahora estamos viendo ese proceso de desinflación más ágil también en España que en el resto de los países de la zona euro. Pero lo que no podemos perder de vista es que, con independencia de los datos interanuales del PIB que se publiquen aquí, somos el único país de la Unión Europea que no ha conseguido recuperar tasas de crecimiento precovid.

Nuestro desempeño económico ha sido el peor de toda la zona euro y ahora se ve mucho a la gente sacar pecho respecto a qué bien estamos y no, estás bien en términos interanuales, pero si computas lo que ha pasado en los últimos tres años hemos sido la peor economía.

– ¿Recuperaremos los niveles previos o ya nunca volveremos a esos números? ¿Estamos dando por acabado el problema de la inflación demasiado pronto?

Hay que tener en cuenta que en la época en la que vivimos probablemente ya no existe. Una época donde se primaba al máximo la globalización. Llevábamos tres décadas haciendo outsourcing de nuestros procesos de fabricación y lo llevábamos todo a aquellos países donde hubiera un coste de mano de obra más barato. Hemos visto cómo muchas de las industrias de las grandes multinacionales se han basado en países asiáticos.

Cuando empieza la guerra comercial en 2018 entre EE.UU. y China, ese concepto de la globalización sufre el primer golpe. Después, la pandemia, que pone de manifiesto lo duro que es depender de que nos envíen aquellas cosas que consideramos de primera necesidad en plena crisis. Y luego llega la guerra y nos pasa algo parecido con la energía.

Creo que el mundo se ha concienciado de que, si bien la globalización aporta muchas ventajas, en determinados sectores no queremos tener que depender de terceros o, al menos, no de terceros que en un momento dado nos puedan dar la espalda.

Eso provoca que se tomen medidas como traer la producción más cercana a nuestras fronteras, aunque el coste sea superior. Eso en una parte del factor deflacionista en el que basábamos estas cotas de inflación tan bajas que hemos estado disfrutando en las últimas décadas. Pero, no sería extraño tener que lidiar con tasas de inflación por encima del 2% o el 3% a partir de ahora.

Y eso plantea muchísimas dudas en un mundo ultraendeudado en el que nos hemos acostumbrado a que el precio del dinero no tenía coste. ¿Qué va a pasar si la inflación se estabiliza al 3% y dónde está el punto terminal de los tipos de interés en ese entorno de precios?

Lo tres posibles escenarios macroeconómicos de Pablo Gil

– Usted ha planteado recientemente tres posibles escenarios macroeconómicos y sobre su impacto en los mercados. ¿Cuáles son y cuál de ellos ve más probable?

Esta ocurriendo, de momento, el primero. Una de las claves de este era que China volviese al mercado y abandonase la política ‘covid cero’. Por el lado del crecimiento, eso evidentemente, suma puntos para evitar una potencial recesión, pero también tiene un aspecto negativo: si China empieza a demandar materia prima porque empieza a crecer a una tasa mayor que antes puede ralentizar que la inflación vuelva a cotas más bajas. Y eso fomentar que los bancos centrales mantengan las políticas monetarias restrictivas durante más tiempo.

Empezamos con el escenario bueno, donde el mercado está comprando el argumento de que no va a haber recesión, no va a ser un problema y los tipos van a empezar a bajar a finales de año. Probablemente, en la segunda parte del año, haya una alta posibilidad de que empiece a cotizarse el escenario dos. Es decir, que el mercado se dé cuenta de que la lucha contra la inflación no es tan sencilla, que los bancos centrales alcanzan los objetivos de tipos que nos dijeron que iban a situar y que no van a bajar en 2023 las tasas de interés. Eso despertaría el miedo a «vamos a tener que entrar en recesión», al menos en una parte importante del mundo.

El papel de la banca

– El año 2022 será recordado por las sucesivas e históricas subidas de tipos. ¿Seguiremos en la misma línea durante 2023? ¿Ve posible que los grandes bancos centrales, como el FMI o el BCE, comiencen a bajar tipos?

Creo que no tiene mucho sentido plantear bajadas de tipos en 2023 cuando la inflación todavía está muy por encima del objetivo, las tasas de empleos están en mínimos y no se percibe un alto riesgo de recesión. Si tienes en cuenta cuál es el mandato de los bancos centrales -que es controlar la estabilidad de precios, que han fallado rotundamente en su objetivo y que todavía no tienen ningún problema-, la pregunta que uno debería hacerse es «¿Por qué si de verdad crees que vas a evitar la recesión y sigues teniendo un problema de desviación brutal en la estabilidad de precios no vas a seguir con tu proceso de tensionamiento monetario?».

La bolsa, según Pablo Gil

– ¿Será 2023 un año de grandes oportunidades para la inversión?

Hay que tener en cuenta que todas las fases de crisis son siempre grandes oportunidades. Cuando te remontas a 2008 detectas que, en esa hecatombe de sentimiento negativo, surgen las mejores oportunidades de compra y de renta variable de la siguiente década. Ahora mismo estamos en una situación similar.

Estamos acometiendo la solución a unos cuantos problemas que tienen que ver con haber gestionado mal la retirada de estímulos a tiempo después de lo que hicimos para luchar contra la covid. Esta lucha por devolver la situación a un punto de equilibrio, probablemente, tenga como coste un alto riesgo de recesión.

Si llega a pasar, en las recesiones se ven contracciones de los resultados empresariales mucho más acusadas de las que se cotizan a día de hoy en el mercado. Y cuando eso pasa la probabilidad de que la bolsa corrija más es muy alta.

Por tanto, para mí 2023 es un año en el que espero que haya fases en las que el sentimiento de los inversores se vuelva muy negativo. Lo que provoca correcciones sustanciales en términos de bolsa y aprovecharlas para comprar con vistas a lo que pueda venir más adelante en los próximos años.

El resurgir de la renta fija

– Los bonos han sido tradicionalmente una forma de rentabilizar una inversión en el largo plazo. ¿Ocurre lo mismo en la actualidad? ¿Estamos en uno de los mejores momentos para los bonos de las últimas décadas?

Este es uno de los temas, también, que plantea dudas sobre la inversión en bolsa porque, si lo piensas, durante los últimos 10 años no había alternativa. Cuando los tipos de interés están en el -0,50% y el 0% y no tienes rentabilidad positiva en productos de bajo riesgo, como pasaba con las Letras del Tesoro o los bonos de corto plazo, se producía una represión del ahorrador. Este no tenía vehículo donde invertir con bajo riesgo y le estabas forzando, si quería rentabilizar sus ahorros, a invertir en bolsa o en inmobiliario.

Por fin, después de muchísimo tiempo, empezamos a tener la alternativa de obtener rentabilidades en torno al 3% con un riesgo prácticamente inexistente. Eso va a plantear también la duda de si los tipos de interés llegasen hasta el 4% en Europa y la Letras del Tesoro o los bonos de corto plazo ofrecen esa rentabilidad pues más de uno se va a plantear el no invertir en bolsa, que tiene mucho más riesgo, si tienen alternativas de renta fija mucho más seguras con una rentabilidad que no se aleja mucho de la renta variable estructural.

Va a ser interesante porque en la escena de posibles activos de inversión ha vuelto uno que tradicionalmente era el elegido por el perfil más conservador, que ha estado ausente durante una década y que ahora vuelve a tener muchos fundamentos para recibir la atención de los inversores como uno de los productos estrella.

Consejos de Pablo Gil para invertir con éxito en bolsa

– En caso de plantearnos crear una cartera este año, ¿qué activos o valores son más interesantes?

Esto depende de tu visión estructural. Yo, por ejemplo, ya decía a finales del año pasado que China, que había sufrido una corrección del 75% desde máximos históricos, empezaba a tener sentido en términos de relación beneficio-riesgo.

En las bolsa europeas y estadounidenses querría ver todavía valoraciones más ajustadas antes de comprar. Especialmente, en la estadounidense, donde todavía se están pagando múltiplos demasiado altos.

Si vas a comprar en términos de bolsa internacional, yo me iría a un MSCI ACWI porque recoge una parte de economías desarrolladas y una parte de índices de economías emergentes.

Luego, depende muchísimo del perfil. Siempre intentamos responder con una sola frase a una pregunta tan genérica como esta. Creo que es un error porque yo no doy el mismo consejo de inversión a mi hijo de 24 años, que acaba de empezar a trabajar y que tiene una vida laboral de 40 años por delante y va a ir incrementando sus ingresos a medida que avance en sus proyectos profesionales, que a mi padre, que tiene 90 años y unos ingresos ya estables por jubilación y no tiene tiempo de recuperar si se equivoca de forma grave.

– ¿De qué depende entonces?

Depende de cómo diversifica su cartera, del riesgo que esté dispuesto a asumir, de su horizonte temporal, de cuánto tiempo puede estar invertido antes de necesitar ese dinero, etc.

En resumen, ¿van a surgir oportunidades? Sí. ¿Parte de esas oportunidades las vamos a ver en renta variable? Sin lugar a dudas. A partir de ahí, habría que ir caso a caso y ver en la casuística del inversor concreto para plantearle un plan de inversión que encaje con su perfil- No todos tenemos la misma forma de afrontar el riesgo, ni buscamos los mismos retornos.

Mis hijos prefieren estar en criptoactivos y si aciertan ganan un 2.000%. Y mi padre, probablemente, lo que quiere es no perder capacidad adquisitiva por la inflación. El enfoque de inversión entre uno y otro es radicalmente distinto.

El ¿futuro? de la bolsa

– ¿Es probable que, dado el contexto actual, la bolsa pueda registrar caídas superiores al 50%?

Cualquier inversor que lleve tres décadas o más en el mercado ya lo ha visto todo. Habrá jurado que el petróleo no podía cotizar en tasas negativas y ocurrió, por ejemplo. También, me acuerdo de que hace muchísimos años la gente te decía que la curva no se podía invertir y sí se invierte; que no puede estar la bolsa cerrada una semana y pasó durante los atentados del 11 de septiembre de 2001; no puede haber una pandemia que nos meta en casa y nos tenga paralizados durante meses, pues pasó.

En fin, creo que la mentalidad correcta de cualquier inversor que lleva mucho tiempo es saber que todo es factible, que todo puede ocurrir y que tienes que plantearte que esos escenarios a los que llamamos ‘cisnes negros’, que tienen mucha probabilidad, pero que si ocurren son devastadores en términos de comportamiento de los activos están ahí. Además, en este momento tienes riesgos geopolíticos altos: una guerra en Ucrania que no se sabe muy bien cómo va a evolucionar.

¿Puede pasar que la inflación después de haber estado cayendo un tiempo repunte? En España lo hemos visto. Todo el mundo daba por hecho que iba a bajar mes a mes sin parar durante todo el año. ¿Qué pasa si se estabiliza o empieza a repuntar durante dos o tres meses? ¿Cómo cambia la percepción de hasta dónde van a llegar los tipos de interés?

¿Cabe la opción de que la bolsa caiga más del 50%? En 2008, bajó un 57%. En 2002, también bajó más de un 50%. ¿Puede pasar? Sí. La bolsa japonesa bajó un 82% después de la burbuja del año 89. ¿Quiere decir que va a pasar seguro? No, simplemente estamos hablando de cosas que ya hemos visto antes.

Por tanto, no estamos planteando una situación de imaginación absoluta. Hay que tener la mente abierta, analizar los catalizadores y ser consciente de que si se dan esos catalizadores te puedes encontrar lógicamente con un escenario adverso muy severo, pero no quiere decir que vaya a pasar obligatoriamente.

¿Invertir en tecnológicas?

– Más en concreto, las tecnológicas han tenido un 2022 realmente duro, con caídas históricas en bolsa. Y parece que los despidos masivos no cesan. ¿Considera que es uno de los sectores que puede suponer una mayor oportunidad este año?

Meta ha tenido correcciones brutales de más del 75% y también Netflix o Tesla, pero luego tienes Apple que no ha caído tanto. ¿Merece la pena hablar de todas ellas como un todo? No, unas han caído mucho, pero algunas venían de valoraciones completamente disparatadas.

Lo que ha pasado con Tesla durante los últimos años, que una compañía que gana una pequeña porción de lo que gana el resto de la industria de la automoción cotice a un precio cuya capitalización bursátil es mayor que la suma de todas las demás compañías de automoción del mundo, te demuestra que es un absurdo. Ahora, que una cosa sea un absurdo no quiere decir que se vaya a revertir inmediatamente. De hecho, Tesla ha sido un absurdo durante muchísimos años y, a pesar de eso, ahí estaba.

Los meme stocks también son absurdos y ahí están. Ahora han corregido muchísimo, pero en su momento llegaron a multiplicar su valoración por 2.000 veces. Y tienes el índice de Goldman Sachs sobre tecnológicas que no ganan dinero y llegaron a revalorizarse en 2021 con un 500%. El mercado hace lo que considera que tiene que hacer con independencia de si tiene sentido o no.

¿Las tecnológicas pueden ser interesantes? Sí, algunas de ellas evidentemente han cotizado con un descuento muy atractivo y se han convertido en opciones muy válidas. Pero hay otras donde yo no me metería todavía porque creo que no se ha producido ese ajuste de precio para que realmente el retorno a largo plazo me parezca tentador.

Jóvenes inversores

– La inversión preferida de los jóvenes entre 18 y 30 años son las criptomonedas. Estos mismos jóvenes, en la mayoría de los casos, tiene muy poca o ninguna experiencia en inversión. ¿Qué peligros entraña este tipo de inversiones? ¿Cree que su popularidad está justificada?

Cuando tienes muy poco capital para invertir, como pasa con la mayoría de los jóvenes, invertir en una Letra del Tesoro o a una rentabilidad del 2,5% no es atractivo. Si tienes 1.000 euros quieres que se conviertan en 2.000, no en 25.

¿Y dónde hay potencialmente una rentabilidad que permita duplicar o triplicar tu dinero? En muy pocos activos. Uno son las criptomonedas y otro los meme stocks. Y eso es lo que ha cautivado al inversor que no tiene formación, que se ve evidentemente atraído por el efecto FOMO, que es el de «no perdértelo».

Yo lo he visto, tengo varios hijos y esta conversación en 2021 era muy habitual en la mesa. Y cuando rascas un poco y les preguntas qué conocen de estas ‘criptos’ realmente no saben nada, no tienen ni idea de lo que hay detrás, pero su entorno de amigos estaba recibiendo un feedback de «estoy ganado mucho dinero».

– En general, ¿qué podemos esperar de las criptomonedas? ¿Están tan correlacionadas con la bolsa como parece?

Es un activo de riesgo, solo basta con mirar la volatilidad que tiene la cotización de las criptomonedas a lo largo de las semanas e, independientemente, de si lo quieres tratar como un activo correlacionado con la bolsa o no, lo que sí tienes que hacer es meterlo dentro del grupo de activos de máximo riesgo. Una cosa que puede subir o bajar un 20% en un día si no lo tachas de alto riesgo es que estás haciendo mal tu trabajo.

Una vez que tienes esa calificación basta con entender que el mercado atraviesa dos posibles fases: lo que llamamos risk on (apetencia por activo de riesgo) o risk off (abandono del activo de riesgo).

¿Cuándo se abandona el activo de riesgo qué se hace? Se compra el dólar, la renta fija… Se buscan inversiones donde la probabilidad de retorno es más asegurada y el riesgo si te equivocas está contenido. Cuando estás con la sensación de que esto es una fiesta lo que quieres es tener en tu cartera activos de máximo riesgo porque es donde mayor rentabilidad vas a tener en el caso de acertar. De ahí nace la correlación entre ‘criptos’ y bolsa, ambos son activos de riesgo, aunque las ‘criptos’ mucho más lógicamente.