La banca ha logrado su mayor rentabilidad en 14 años, pero tienen que adaptarse

En la actualidad la sociedad se encuentra inmersa en diversos procesos de cambio. También el mundo empresarial, en tanto que proyección de la misma, está atravesando momentos de transformación. Es el caso del sector bancario, son diversos los retos a los que tiene que hacer frente: una coyuntura de volatilidad macroeconómica, la cada vez mayor divergencia de la banca, así como adaptar las cada vez más dinámicas novedades tecnológicas.

Con este contexto, el sector enfrenta dos grandes desafíos: de una parte el mantener la resiliencia en el corto plazo y, al mismo tiempo, lograr acelerar los procesos transformadores que desemboquen en nuevos modelos de creación de valores sostenibles.

La edición de este año de McKinsey Global Banking Annual Review muestra una evolución del sector bancario tras un año que ha sido muy complicado para todos. Más del 50% de los bancos se enfrentan a una baja rentabilidad y perspectivas de crecimiento limitadas. Una situación que choca mucho de los resultados generalizados de crecimiento de márgenes y de un sector robusto.

Un año de transformación

En el estudio se ponen también de manifiesto las oportunidades que tiene ante sí el sector. De entre ellas, la financiación sostenible es quizá la que más destaca el informe. A pesar de la desaceleración del mercado en 2022, la emisión de deuda sostenible siguió creciendo; los bonos sostenibles representan ahora alrededor del 11% del volumen total del mercado de bonos y los préstamos sindicados relacionados con sostenibilidad representan cerca del 13%.

«2022 ha supuesto un año de transformación para el sistema bancario marcado por el incremento de las tasas de interés y la inflación con impactos positivos en rentabilidad y márgenes en el corto plazo. Sin embargo, el próximo año supondrá un desafío para la resiliencia de la industria y una necesidad de repensar su modelo de crecimiento de futuro«, señala João Paixão Moreira, socio senior de McKinsey & Companyy líder de banca en España y Portugal.

Igualmente se prevé que de cara a la próxima década la inversión en deuda que respalde la transición net-zero pueda suponer para los bancos una oportunidad de cerca de 100 mil millones de dólares en ingresos anuales.

Financiación sostenible

Este será un elemento clave en los próximos años, ya que la captaciones de estas inversiones en distintas tecnologías y sectores, como el de las energías renovables pero también más allá, van a resultar un factor a tener en cuenta. Existen, sin embargo, muchos factores a tener en cuenta, ya sea en cuanto a estándares, atribución de rendimientos o transparencia del sector.

Que la financiación sostenible sea capaz de desplegar su potencial total dependerá, entre otras cosas, de que existan definiciones más nítidas y unas métricas claras. También existirán otras oportunidades más allá de los instrumentos de deuda, como las CIB, PYMEs y la banca minorista.

«Se espera que en los próximos años la financiación de proyectos que favorezcan la transición, así como la financiación de las actividades verdes sean el foco principal de los esfuerzos bancarios, incentivado por el avance de la legislación europea para complementar la ratio de capital con ratio de activos verdes«, añade Alberto Gómez Pajares, socio de McKinsey & Company.

La banca, mejor que en 14 años

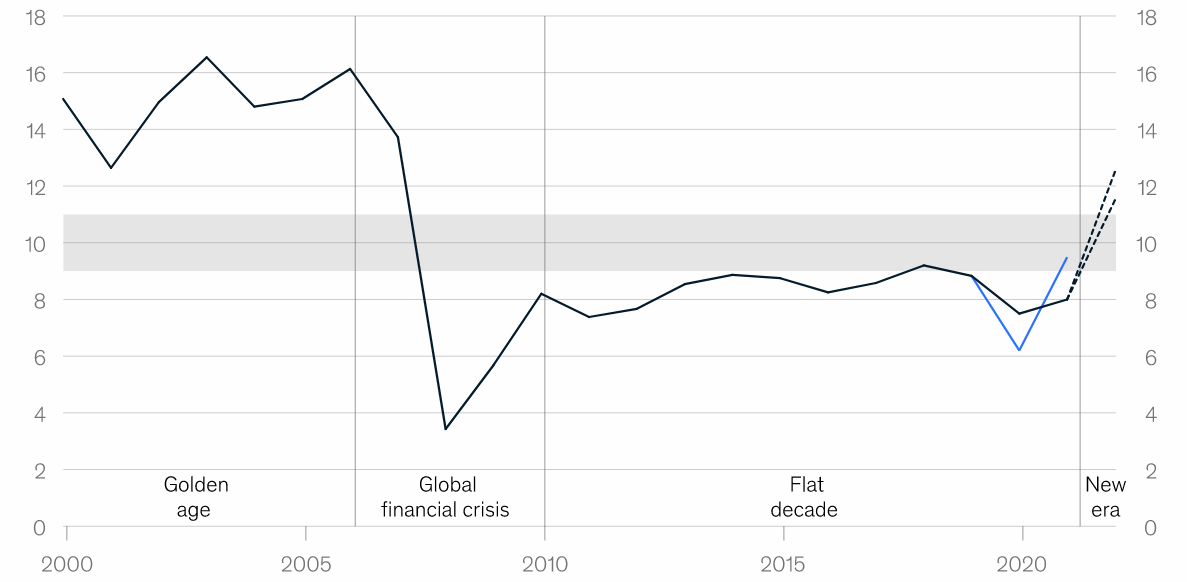

La subida de los tipos de interés tuvo como consecuencia un gran aumento de los márgenes netos durante este último año. Tal y como recoge el estudio de McKinsey, la rentabilidad bancaria global ha llegado durante el pasado ejercicio a su cifra récord de los últimos 14 años.

Beneficios de los bancos a través del tiempo. Fuente: McKinsey Global Banking Annual Review.

Las cifras de retorno esperado del capital (RoE) alcanzan el 12%, lo cual se ha traducido en un crecimiento esperado de ingresos de hasta 6,5 billones de dólares.

A nivel global, la banca cuenta con amplios ratios de capital de Nivel 1 de entre el 14% y 15%, los más altos de la historia, y muchos segmentos de la banca minorista, mayorista y patrimonial, se han beneficiado.

¿Y la banca en España?

En nuestro país se pueden observar también ciertas tendencias globales, si bien otras están más difusas. El estudio muestra las mismas divergencias, si bien existe una mayor diferencia entre aquellos bancos que han sabido capear mejor el temporal frente a los que no. Coexisten aquellas entidades nacionales que han superado con creces las expectativas de crecimiento y han obtenido considerables beneficios, con aquellas que otras cotizan a la mitad de su valor contable.

Sin embargo, esto no será óbice para que los ingresos operativos continúen aumentando los próximos años, debido a los mayores márgenes de clientes y el incremento del coste de fondeo. Se espera que esto se refleje más claramente en 2024. Será necesario, no obstante, ver cómo evolucionan las tensiones inflacionarias en el futuro y cómo afectan al sector.

Por otra parte, existen riesgos que durante los próximos años podrían afectar al sector. Se espera que las garantías que aporta el ICO cubran una gran parte del impacto que pueda suponer un eventual crecimiento del desempleo. Las medidas extraordinarias como la congelación de hipotecas a familias vulnerables y los nuevos impuestos a la banca, podrían ser también factores que afecten al sector en nuestro país.

Borja RamírezGraduado en Periodismo por la Universidad de Valencia, está especializado en actualidad internacional y análisis geopolítico por la Universidad Complutense de Madrid. Ha desarrollado su carrera profesional en las ediciones web de cabeceras como Eldiario.es o El País. Desde junio de 2022 es redactor en la edición digital de Economía 3, donde compagina el análisis económico e internacional.

Borja RamírezGraduado en Periodismo por la Universidad de Valencia, está especializado en actualidad internacional y análisis geopolítico por la Universidad Complutense de Madrid. Ha desarrollado su carrera profesional en las ediciones web de cabeceras como Eldiario.es o El País. Desde junio de 2022 es redactor en la edición digital de Economía 3, donde compagina el análisis económico e internacional.