Las bolsas se derrumban cuando suben los tipos de interés, ¿verdad o bulo?

Los tipos de interés y la bolsa están estrechamente conectados entre sí. De este modo, cuando se produce una variación en el precio del dinero la agitación en los mercados de renta variable está prácticamente garantizada.

El pasado 4 de mayo, la Reserva Federal anunciaba su mayor subida en los tipos de interés de las últimas dos décadas. De igual forma, para tratar de contener la creciente inflación, el Banco Central Europeo (BCE) ha optado por una acción similar a finales de julio. Por tanto, la expectación sobre el futuro inmediato de los mayores parques bursátiles del mundo se mantiene en máximos.

La teoría económica ortodoxa siempre ha respaldado que ante una subida en los costes de financiación la bolsa pierde fuelle. Pero, ¿realmente esto es así? En Economía 3 analizamos la particular relación entre ambas variables.

Por último, sintetizaremos lo qué ha ocurrido durante los antecedentes más recientes para, finalmente, determinar si nos encontramos ante un sólido fundamento económico o una «fake new» teórica.

Subida más agresiva de la FED de los últimos veinte años

Hace poco más de dos meses la Reserva Federal incrementaba el precio del dinero hasta situarlo en el rango del 0,75% y el 1%. De este modo, la máxima autoridad monetaria de Estados Unidos subía, de una sentada, un 0,5% los tipos de interés. El mayor aumento de las últimas dos décadas.

Además, la institución presidida por Jerome Powell comunicó su plan para contraer su descomunal balance, que alcanza ya los 9 billones de dólares. Desde el pasado 1 de junio, la FED comenzó a no renovar el vencimiento de parte de su cartera de bonos y cédulas -a un ritmo mensual de 47.500 millones de dólares-.

Este acelerón en la política monetaria de la Reserva Federal responde a la necesidad de refrigerar una sobrecalentada economía en la que la inflación se mantiene disparada.

Por otra parte, el BCE elevó el pasado jueves los tipos de interés en medio punto porcentual, hasta el 0,50 %, la primera subida en once años y la más intensa desde 2000, con el objetivo de frenar el avance de la inflación.

Suben los tipos de interés baja la bolsa, dogma económico

Desde siempre los tipos de interés han sido unas de las variables principales que determinan el comportamiento de los mercados financieros. Si concretamos más, y nos referimos al precio del dinero y los mercados de renta variable, la relación entre ambos queda mucho más definida.

Así, la teoría económica tradicional establece una relación inversa entre ambas. Una subida de los tipos de interés desvía el apetito inversor de la renta variable hacia la renta fija. Ante un escenario de tipos elevados, el inversor se verá seducido su alta rentabilidad y preferirá este tipo de activos (bonos, obligaciones, etc.) a los que se les presume un riesgo mucho menor que la bolsa.

Sin embargo, cuando los tipos son bajos la situación es completamente opuesta. Ante una escasa (incluso negativa en los últimos años) rentabilidad del dinero, los inversores estarán dispuestos a asumir mayores riesgos con el objetivo de mantener su poder adquisitivo y combatir a su mayor enemigo: la inflación.

La práctica no sostiene esta teoría sobre tipos de interés

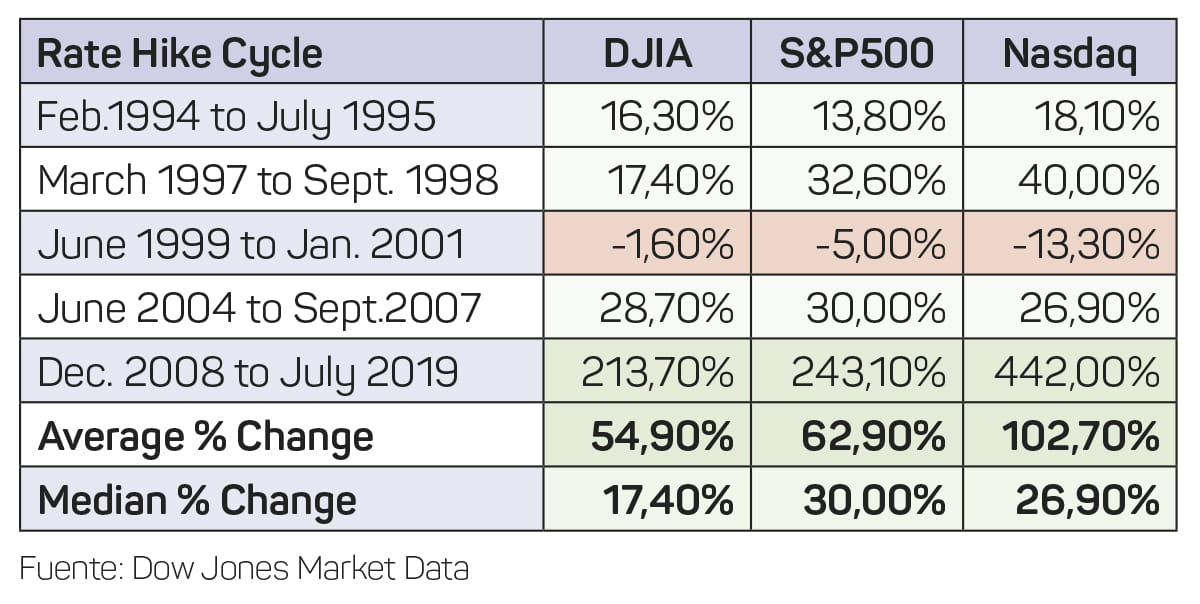

Como ha ocurrido en incontables ocasiones teoría y realidad no van siempre de la mano. En absoluto. En este casi, así lo demuestra un estudio publicado por la prestigiosa revista Forbes. De hecho, y en base a esta publicación, se puede observar claramente cómo los tres principales índices bursátiles (Dow Jones, S&P500 y Nasdaq) de ‘Wall Street’ experimentaron una excelente evolución cuando los tipos de interés se encontraban elevados.

De esta forma, el promedio de crecimiento de los tres índices durante los cinco periodos seleccionados fue del 54,90% (Dow Jones), 62,90% (S&P500) y, finalmente, 102,70% (Nasdaq).

Por tanto, podemos afirmar que, en este caso, las subidas del tipo de interés no afectan al desarrollo de la bolsa. Al menos, a largo plazo.

La teoría tradicional puesta en duda

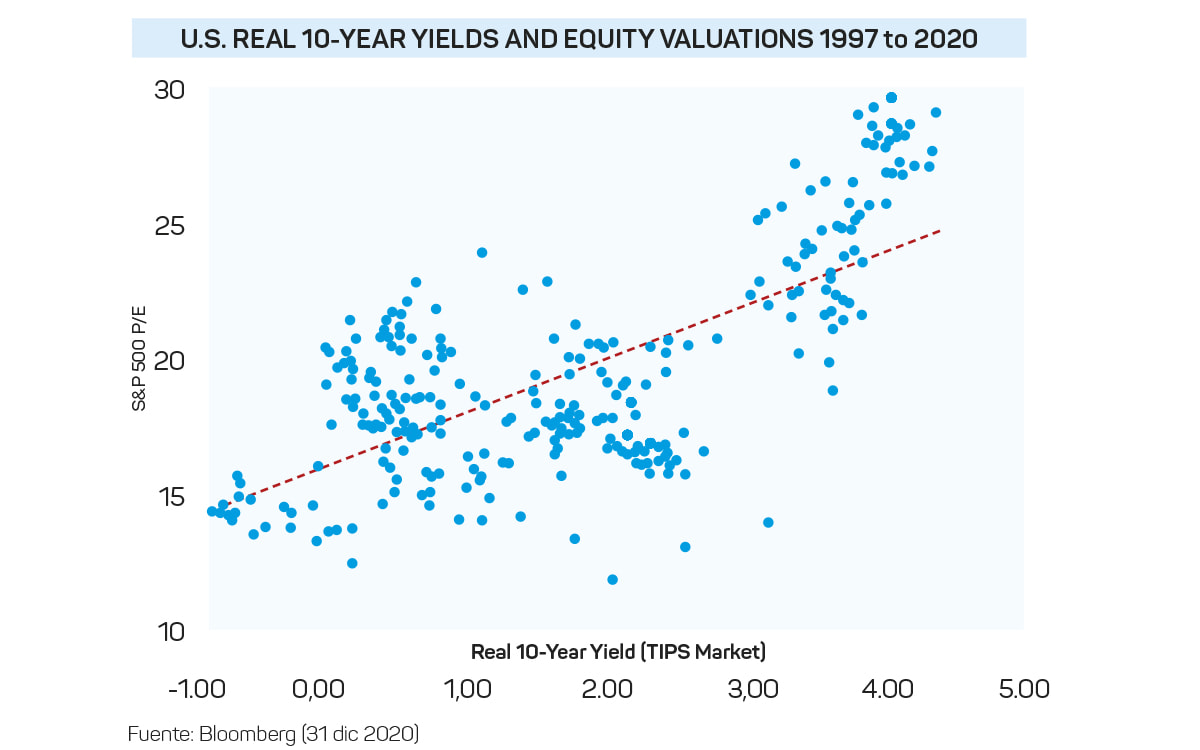

Otro estudio, realizado en esta ocasión por BlackRock -una de las gestoras de inversión más relevantes del mundo- refuerza nuestra conclusión. En esta ocasión el gráfico relaciona la trayectoria del S&P500 y la evolución de la rentabilidad del bono norteamericano a diez años. Ambas a lo largo del periodo comprendido entre 1997 y 2020.

El PER es un indicador que relacional el precio de la acción de una compañía con los beneficios que obtiene. Es, en definitiva, un indicador de expectativas. Normalmente, cuando es elevado se interpreta como que los inversores confían en que los beneficios de la empresa se vayan incrementando y que, por tanto, la empresa tiene futuro.

Pues bien, si nos fijamos en el gráfico de dispersión podemos constatar que cuando el bono soberano norteamericano se encontraba en cotas más altas, el PER del S&P, también, se incrementaba. Incluso en mayor proporción.

En definitiva, una subida de tipos de interés no tiene que implicar, ni mucho menos, una caída de la bolsa.