Con su rentabilidad disparada, ¿qué Letras del Tesoro resultan más interesantes?

En las últimas semanas se ha desatado en nuestro país un auténtico boom inversor por las Letras del Tesoro. El incremento exponencial que ha experimentado la rentabilidad de estos activos -conservadores y seguros por antonomasia- ha multiplicado el apetito inversor hacia ellos.

Especialmente notorio ha sido el incremento de la demanda por parte de los pequeños ahorradores particulares, los cuales formaron largas colas en la puerta del Banco de España con la intención de adquirir estos títulos; acaparando así no pocos titulares en la prensa económica española.

Las subidas en los tipos de interés -tras el cambio de rumbo en la política monetaria del BCE para tratar de frenar la inflación- y la escasa remuneración a los depósitos por parte de las entidades bancarias han hecho resurgir el interés por el Tesoro Público.

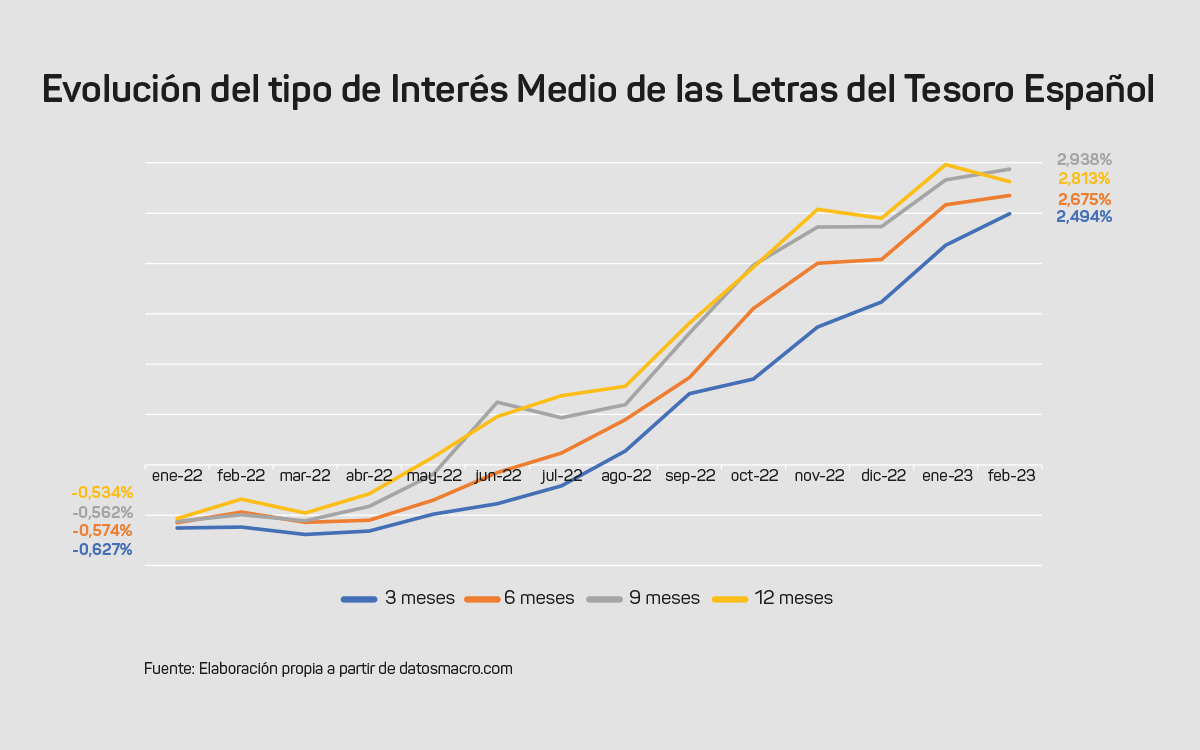

De estar en negativo a rozar el 3% en apenas 12 meses

Las Letras del Tesoro son títulos de deuda pública que se emiten al descuento y que tienen un vencimiento a corto plazo (3, 6, 9 o 12 meses). Al estar emitidas y respaldadas por el Estado su riesgo es mínimo y, por tanto, su rentabilidad también.

De hecho, durante más de una década estos activos ofrecieron una rentabilidad negativa, siendo prácticamente nulo su atractivo para cualquier inversor. Sin embargo, desde mediados del año pasado la situación ha cambiado drásticamente.

Con las subidas de tipos de interés aplicacadas por parte del Banco Central Europeo, la remuneración sobre esta clase de activos se encuentra actualmente en la frontera del 3%, a la espera de alcanzarlo en próximas emisiones.

Si al incremento del coste de financiación le sumamos que la remuneración a los ahorros por parte de las entidades bancarias no se ha incrementado, ni mucho menos, en su misma medida el resultado no podía ser otro. Nos encontramos ante un auténtico furor inversor hacia las Letras del Tesoro.

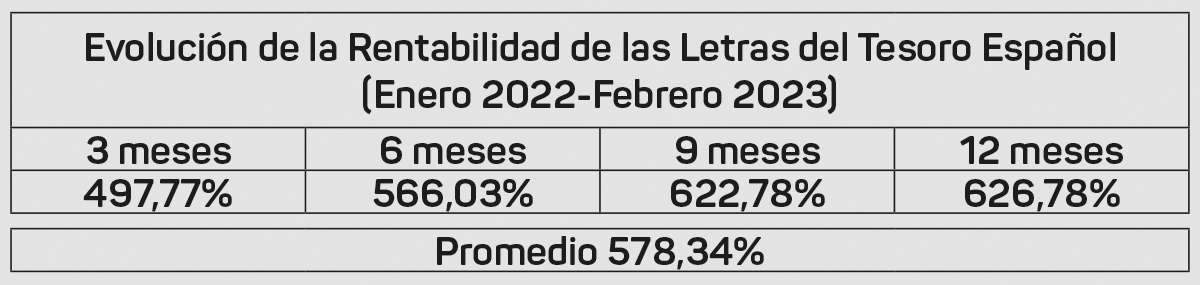

Desde enero del año pasado la rentabilidad de estos títulos se ha disparado un 578,34% de media

Como veíamos en el apartado anterior, en poco más de doce meses el tipo de interés medio de las Letras del Tesoro ha pasado de ser negativo a, prácticamente, situarse en el 3%. Esta meteórica progresión de la remuneración sitúa el crecimiento de la rentabilidad de estos activos en el 578,34%, de media.

Con un incremento del 626,78%, las que tienen un vencimiento de 12 meses son las que más han incrementado su remuneración. Por el contrario, las emitidas a tres meses, con un nada desdeñable 497,77%, las que menos.

¿Qué Letras del Tesoro son las más interesantes para los inversores?

En la tabla anterior se puede observar cómo, independientemente de su vencimiento, la rentabilidad de las Letras del Tesoro se ha disparado en nuestro país, pero ¿cuáles son las más interesantes para los inversores?

Teniendo en cuenta las expectativas que existen sobre nuevas subidas de tipos y que, pese a su moderación, la inflación sigue siendo un quebradero de cabeza para las autoridades monetarias, la respuesta parece clara: aquellas que tienen un menor vencimiento.

Si se producen, como todo parece indicar, nuevas subidas de tipos de interés las nuevas emisiones reportarán tires más favorables para los inversores. Por tanto, cuanto menor sea el vencimiento de las Letras del Tesoro, mayor será la capacidad para acudir a nuevas emisiones con un rendimiento más elevado.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.