La “presión” de Mercadona a sus proveedores le reporta un ahorro de más de 264 M

El sector retail de la alimentación es, sin duda alguna, uno de los más esenciales para la economía y el empleo en nuestro país. Así, no resulta extraño que las grandes cadenas de supermercados que operan en España se encuentren entre las compañías más importantes de nuestro tejido empresarial. Sin embargo, la distribución alimentaria es una de las actividades donde existe un mayor grado de competencia. De este modo, los supermercados compiten de manera feroz (política agresiva de descuentos, ofertas constantes en un amplio catálogo de productos, etc.) por incrementar su cuota de mercado y sus márgenes. Analizamos cómo gestionan sus relaciones con los proveedores distribuidores de la talla de Mercadona, Carrefour o Consum y cómo estas repercuten en sus márgenes.

Un sector de márgenes estrechos

De acuerdo con esta situación, la existencia de múltiples players en el negocio de los supermercados contribuye a que no sea un mercado de grandes rentabilidades. Más bien lo contrario, se caracteriza por unos márgenes bastante reducidos.

Debido a la agresiva política de precios que impera en el retail de la alimentación el incremento de la rentabilidad implica minimizar los costes al máximo. Es por ello que la relación que tenga una cadena de supermercados con sus proveedores, así como el poder de negociación que pueda ejercer sobre ellos resulta un factor clave para alcanzar la máxima eficiencia de costes posible, que permita a su vez un incremento de los beneficios.

Otro aspecto esencial que determina la rentabilidad de las empresas de distribución alimentaria es la rotación. No obstante, esta clave resulta mucho más evidente. De acuerdo con este segundo factor, y como no puede ser de otra manera, cuanto más vende un supermercado en el menor tiempo posible (alta rotación de stock) mayor es su rentabilidad.

Consum, Lidl, Eroski, Carrefour y Mercadona: facturación, pago a proveedores, márgenes

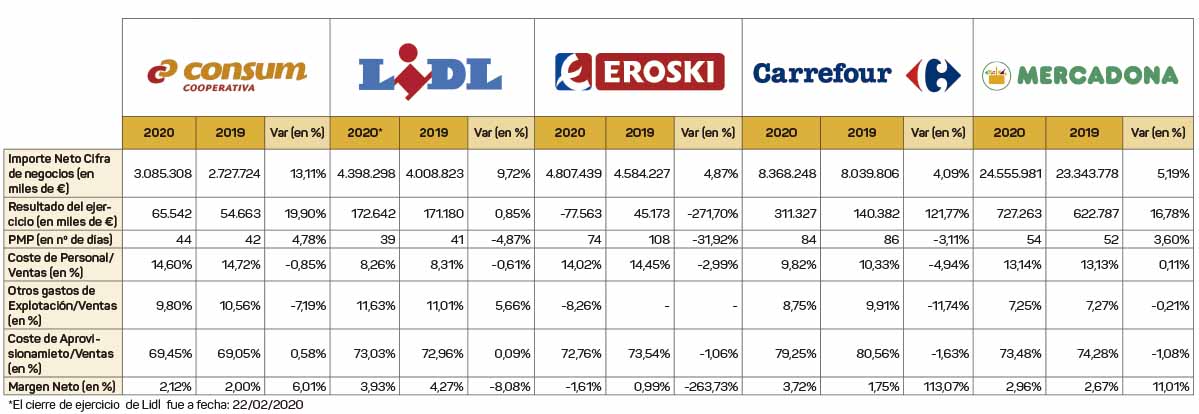

En Economía 3 hemos revisado los estados financieros de algunos de los principales emblemas (Consum, Lidl, Eroski, Carrefour y Mercadona) del sector retail de la alimentación en nuestro país. En base a sus cuentas anuales (de 2020 respecto a 2019) analizaremos la evolución en la cifra de ventas y los beneficios de cada una de ellas. Por último, pondremos especial atención en cómo gestionan sus relaciones con los proveedores distribuidores de la talla de Mercadona, Carrefour o Consum y cómo estas repercuten en sus márgenes.

Mercadona factura más que las otras cuatro cadenas

De las cinco cadenas analizadas, la totalidad de ellas incrementó su cifra de ventas en 2020. De este modo, queda reflejado cómo el de la distribución alimentaria fue una de las pocas excepciones positivas ante un nefasto 2020, a causa de la pandemia.

La cooperativa valenciana Consum fue la que más incrementó sus ventas, registrando una notable progresión del 13,11%. Por el contrario, Carrefour (+4,09%), la que menos.

Resulta, también, reseñable el hecho de que la cifra de ventas de Mercadona es superior al conjunto de las otras cuatro cadenas. Así, los casi 25.556 millones que facturó la compañía presidida por Juan Roig exceden casi un 20% a los 20.659 millones que facturaron, conjuntamente, el resto.

Solo Eroski obtuvo pérdidas

En un ejercicio tan peculiar, tan solo Eroski presentó perdidas. Así la cooperativa española de distribución, perteneciente a la Corporación Mondragón, pasó de obtener un beneficio de más de 45 millones en 2019 a presentar pérdidas por valor de más de 77 millones, apenas doce meses después. No obstante, estás perdidas atendieron a las dotaciones extraordinarias que aplicaron tras realizar ajustes en la valoración de sus activos; siendo el 2020, también, un excelente ejercicio operativo para la compañía con sede en la localidad vizcaína de Elorrio.

En el polo opuesto se encontraría Carrefour. La filial española del gigante francés elevó sus beneficios hasta superar los 311 millones. Un 121,77% más respecto a 2019.

Por su parte, Consum (+19,90%); Mercadona (+16,78%), y Lidl (+0,85%) también incrementaron su cifra de beneficios en 2020.

¿Cuánto tardan Carrefour o Mercadona en pagar a sus proveedores?

El Periodo Medio de Pago determina el plazo que, de media, transcurre entre que los proveedores entregan bienes o prestan servicios a una empresa y el pago material de la operación por la empresa que recibe estos bienes y servicios.

Desde el punto de vista de un supermercado –y prácticamente de cualquier empresa- le interesa que este indicador sea –dentro de la legalidad- lo más alto posible. Cuando tu periodo medio de pago es superior a tu periodo medio de cobro –en la distribución alimentario este plazo es muy pequeño debido a que la mayoría de clientes pagan en efectivo- te estás financiado “gratuitamente” a través de tus proveedores.

En este sentido, quien más “aprieta” a sus proveedores es Carrefour. La filial española del primer grupo de alimentación en Europa paga a sus proveedores a 84 días de media. En el lado opuesto se situaría Lidl. La sucursal que opera en España de la cadena alemana pagó, en base a sus cuentas anuales de 2020, a sus proveedores a 39 días de medía –menos de la mitad que Carrefour-. El Periodo Medio de Pago a proveedores de Mercadona, Consum y Eroski fue de 44, 54 y 74 días, respectivamente.

Carrefour y Mercadona, las que tienen mayor poder de negociación

Los grandes supermercados, dados sus enormes volúmenes de compra, pueden acceder a mejores precios de compra (rappels y descuentos de todo tipo) que las empresas más pequeñas. Por esta razón, su poder de negociación es tan grande.

De las cinco compañías analizadas, Carrefour (-1,63%) y Mercadona (-1,08%) fueron las que más redujeron sus costes de aprovisionamientos sobre ventas. Es decir, su vigoroso poder de negociación permitió a Carrefour y Mercadona “presionar” a sus proveedores derivando en ahorros de más de 136 y 264 millones, respectivamente.

Eroski disminuyó también su coste de aprovisionamiento sobre ventas un 1,06%, lo que le supuso una reducción de costes de más de 50 millones. Por el contrario, Consum y Lidl incrementaron sus costes de aprovisionamiento sobre ventas un 0,58% y un 0,09%, respectivamente.

Una rentabilidad media del 3,18%

Como decíamos al principio del texto, el de los supermercados no es uno de los sectores más rentables. Así, la rentabilidad neta de las compañías analizadas (con la excepción de Eroski que registró pérdidas) fue del 3,18%.

La más rentable fue Lidl con un margen neto del 3,93%. Le siguió Carrefour, la cual obtuvo un beneficio sobre ventas del 3,72%. En tercer lugar se situó Mercadona, cuyo margen neto fue del 2,96%. Por último, Consum fue la que tuvo un margen más ajustado (2,12%).

No obstante, si tenemos en cuenta la evolución en 2020, Carrefour y Mercadona fueron las que más mejoraron su margen neto. De este modo, el margen de Carrefour se disparó un 113,07%, respecto a 2019. Por su parte, el de Mercadona mejoró un 11,01%.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Cámara Castellón inaugura su 125 aniversario con Inmaculada Rodríguez-Piñero