Las pérdidas por deterioro de participadas tras la reforma del año 2013

Antonio Ballester e Isabel Belda. Socio Director y Asociada de Tomarial Abogados y Asesores Tributarios

El pasado 30 de octubre de 2013 se publicó en el BOE la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras.

El pasado 30 de octubre de 2013 se publicó en el BOE la Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras.

Según la Exposición de Motivos, la novedad más sustancial en relación al Impuesto sobre Sociedades es el establecimiento de la no deducibilidad fiscal del deterioro de valor de las participaciones en el capital o fondos propios de entidades, tratando de evitar el doble aprovechamiento de las pérdidas en sede de la participada y en la sociedad inversora y, además, tratando de adecuar la normativa fiscal española a la de los países de nuestro entorno, en aras a una mayor competitividad fiscal.

La medida encaja a la perfección en la nueva política restrictiva que lleva a cabo la Administración, y su finalidad es totalmente recaudatoria.

Para hacerla efectiva se ha derogado el artículo 12.3 del Texto Refundido de la Ley del Impuesto sobre Sociedades (Trlis), que regula la deducibilidad fiscal del deterioro de valor de las participaciones en empresas del grupo, multigrupo y asociadas, y se ha introducido un nuevo apartado (j) en el artículo 14, para incorporar como gasto no deducible la pérdida por deterioro de participaciones.

Ambas modificaciones tienen mucha relevancia, dado que implican que en los ejercicios iniciados a partir del 1 de enero de 2013 no podrán deducirse en el Impuesto sobre Sociedades las pérdidas por deterioro de las participaciones en empresas del grupo, multigrupo y asociadas, ni las pérdidas producidas por la tenencia de carteras de inversión en acciones o participaciones en entidades. La medida afecta a las participaciones en sociedades residentes y no residentes, sean o no entidades cotizadas.

De acuerdo con los principios y normas de valoración contables, la pérdida por deterioro deberá registrarse contablemente en los casos que proceda, lo que generará un ajuste extracontable positivo en la base imponible del impuesto.

El tratamiento contable de dicha diferencia no resulta un tema pacífico por cuanto al configurarse como un gasto no deducible fiscalmente (art. 14 Trlis), parece que debería considerarse como una diferencia permanente. Sin embargo, no es menos cierto que dicha diferencia podría ser recuperada cuando se transmitiera la participada o se disolviera y liquidara, en cuyo caso debería dársele tratamiento de diferencia temporaria. Quizá el Icac debería pronunciarse al respecto.

Régimen transitorio

La Ley regula un régimen transitorio para recuperar los deterioros de valor que fueron fiscalmente deducibles en períodos impositivos anteriores (reversión).

Así, en el caso de las empresas del grupo, multigrupo y asociadas, los deterioros de ejercicios anteriores se integrarán en la base imponible del período impositivo en que el valor de los fondos propios exceda al de inicio, en proporción a su participación. A estos efectos se entenderá que la diferencia positiva entre el valor de los fondos propios al cierre y al inicio del ejercicio, en la sociedad participada, se corresponde, en primer lugar, con pérdidas por deterioro que fueron fiscalmente deducibles en ejercicios anteriores.

También serán objeto de integración en la base imponible por el importe de los dividendos y participaciones en beneficios percibidos de las entidades participadas, que determinen un ingreso contable en el socio. No obstante, en ninguno de los dos supuestos anteriores tendrá que revertirse el deterioro si el motivo que dio lugar al mismo fue, precisamente, un reparto de dividendos de la filial, que no generó derecho a la deducción por doble imposición.

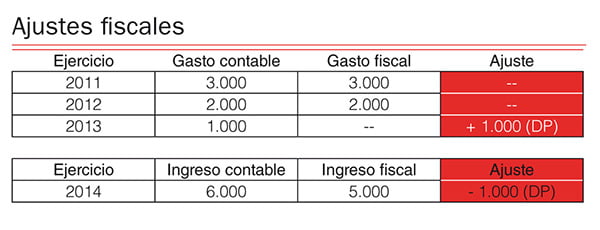

Cuando se trate de sociedades cotizadas, las pérdidas por deterioro se integrarán en la base imponible del impuesto del período impositivo en que se produzca la recuperación de su valor en el ámbito contable. Un ejemplo (resumido en el cuadro adjunto) facilita la comprensión de lo anteriormente expuesto.

La sociedad “A” es propietaria del 100% de los fondos propios de la sociedad “B”, que se constituyó en 2011 con un capital de 10.000 euros.

En dicho ejercicio la participada obtuvo pérdidas por valor de 3.000 euros. La sociedad “A” contabilizó dicho deterioro y lo consideró gasto fiscalmente deducible. En 2012 las pérdidas de la filial ascendieron a 2.000 euros. Deterioro igualmente contabilizado en la matriz y fiscalmente deducible. En 2013 “B” continuó generando pérdidas por importe de 1.000 euros. “A” contabilizó dicho deterioro y ajustó una diferencia permanente en el cálculo del impuesto.

En 2014 la participada obtuvo beneficios por importe de 10.000 euros, lo que provocó que los fondos propios al final del ejercicio fueran superiores a los de inicio y, por tanto, procediera contabilizar la reversión de la dotación realizada en años anteriores (6.000 euros).

La técnica para efectuar las reversiones no es complicada, pero sí puede llegar a serlo el control de las mismas, pues hasta llegar a la total anulación de los deterioros deducidos fiscalmente en ejercicios anteriores, pueden transcurrir varios ejercicios, lo que exigirá un seguimiento que permita conocer con exactitud en qué situación se encuentra la reversión.

Nuevos supuestos de imputación temporal

Como complemento a lo anterior se introduce también, con efectos 1 de enero de 2013, una modificación del artículo 19 del Trlis, estableciéndose que no será deducible la pérdida derivada de la transmisión de participadas cuando el adquirente sea una entidad del mismo grupo mercantil, postergándose dicha deducibilidad al ejercicio en que dichos valores sean transmitidos a terceros ajenos al referido grupo de sociedades o bien, cuando alguna de las sociedades intervinientes en la transmisión deje de formar parte del grupo o se disuelva y liquide. En el supuesto de extinción de la entidad participada, la imputación de la pérdida se producirá en el período impositivo en que se produzca la extinción.

Adicionalmente, se incluyen modificaciones en otros preceptos de la Ley cuya finalidad es la minoración de la renta negativa que aflore en el momento de la transmisión de la participación, si durante el tiempo de tenencia de la misma se hubiesen percibido dividendos o participaciones en beneficios.

Nos encontramos, sin duda, ante una de las modificaciones de la Ley del Impuesto sobre Sociedades de mayor calado y trascendencia.

La posibilidad de dotar el deterioro de las participadas por las pérdidas que éstas soportaban se había configurado como una herramienta más de la planificación fiscal de los grupos de empresas, considerando el efecto fiscal que tenía dicha dotación.

A partir de ahora, esta herramienta deja de existir y la planificación fiscal deberá variar su rumbo hacia otras figuras o instituciones, entre las que cabe citar la integración, la fusión o la consolidación fiscal.