10 años del banco malo: Sareb liquida el 43% de la cartera y el 34% de la deuda

Este miércoles 31 de agosto se cumplen 10 años desde que España dio el primer paso para la creación de la Sareb, al aprobar la base legal para la constitución de un banco malo, así como un nuevo marco de reestructuración y resolución de entidades, tras la petición de ayuda financiera a Europa.

El Gobierno de Mariano Rajoy, reacio durante meses a la creación de un banco malo que librara a parte del sector financiero del lastre inmobiliario, llevaba finalmente al Consejo de Ministros del último día de agosto de 2012 un real decreto que reforzaba los instrumentos de resolución de crisis y sentaba las bases de la Sareb.

En ese texto no solo se incluían los compromisos adquiridos con los socios europeos para recibir la ayuda financiera sino que se iba más allá y se reforzaban las competencias del Fondo de Reestructuración Ordenada Bancaria (FROB) como autoridad de resolución, se limitaban nuevamente los sueldos en las entidades con ayudas y se establecía un reparto de los costes en caso de rescate.

El papel que tendría que jugar una sociedad de gestión de activos como la Sareb quedaba dibujado en la misma norma a expensas de un desarrollo reglamentario posterior más detallado, pero dejando claro que este instrumento permitiría sacar del balance de las entidades con ayudas determinados activos problemáticos.

A finales de septiembre, la consultora Oliver Wyman, a la que se le había encargado un análisis de la situación del sector financiero, concluyó que siete grupos bancarios, que representaban más del 62 % de la cartera crediticia, no tenían necesidades adicionales de capital, sin embargo, el resto requería 59.300 millones.

Esa cantidad se rebajaba a 53.745 millones cuando se tenían en cuenta los procesos de fusión en marcha y los efectos fiscales.

15 años para maximizar la recuperación de activos

Un mes después, el FROB completó la presentación de la estructura de la Sareb, diseñada de manera que la transferencia de activos problemáticos relacionados con el sector inmobiliario por parte de las entidades se hiciera «sobre la base de unas valoraciones prudentes, con el fin de asegurar la rentabilidad de la sociedad a lo largo de sus 15 años máximos de vida».

El acuerdo con los socios europeos para recibir la ayuda financiera establecía que los activos relacionados con el sector inmobiliario de los bancos que necesitaran apoyo público debían ser transferidos a una sociedad de gestión de activos que entraría en funcionamiento en noviembre de 2012.

En principio, la Sareb se constituía como una sociedad «rentable» que no formaba parte del sector de Administraciones Públicas, con el objetivo de gestionar y desinvertir de forma ordenada la cartera de activos recibidos, «maximizando su recuperación», hasta 2027.

Diseño de la Sareb

El diseño y puesta en marcha –incluyendo estructura legal, financiera, modelo operativo, planes de negocio y de desinversión- lo llevó a cabo el propio FROB, con el asesoramiento de la firma Álvarez & Marsal y en colaboración con el Banco de España y el Ministerio de Economía, así como con las autoridades internacionales.

Los recursos propios de la Sareb serían de un 8% sobre el volumen de activos totales y su estructura de capital estaría compuesta por una participación no mayoritaria del FROB y otra, mayoritaria, que correspondería a inversores privados, en su mayoría los grandes bancos, con la excepción del BBVA.

Los bancos con ayudas que transmitían sus activos no podían ser accionistas de la Sareb ni estar representados en sus órganos de administración. En contraprestación por los activos aportados, percibían bonos emitidos por la Sareb y garantizados por el Estado.

BFA-Bankia, Catalunya Banc, Novagalicia Banco y Banco de Valencia fueron los cuatro grupos que inicialmente transfirieron a la Sareb en diciembre de 2012 activos adjudicados con un valor neto contable superior a 100.000 euros, préstamos a promotores por encima de 250.000 euros, así como participaciones de control en empresas vinculadas al sector promotor inmobiliario.

El volumen de activos a transferir a la Sareb por estas cuatro entidades se estimó en 45.000 millones. Para determinar el valor de los activos, se tenían en cuenta las pérdidas esperadas en el análisis de Oliver Wyman y luego se aplicaba un descuento.

El valor de transferencia, teniendo en cuenta esos recortes, era a ojos del FROB «muy ajustado». Como media, el descuento era del 63% para los activos adjudicados, con rebajas del 79,5% para el suelo; del 63,2% para las promociones y del 54,2% para las viviendas terminadas. En el caso de los préstamos a promotores, el descuento medio era del 45,6%.

Sobre la base del perímetro de los activos que se traspasaban y su precio, se diseñó un plan de negocio que preveía resultados «modestos» y una rentabilidad sobre el capital entre el 14 y el 15%.

Logros cosechados

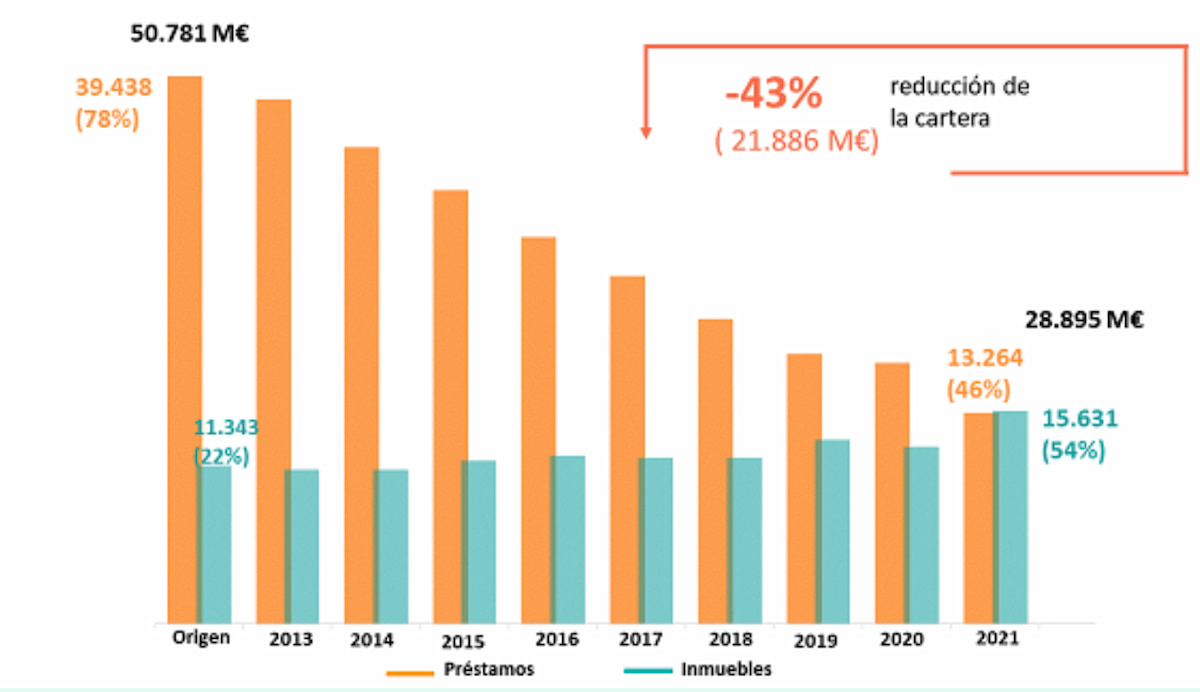

La Sareb reconoce que se necesitaron 50.781 millones de euros para adquirir los activos problemáticos de las entidades financieras rescatadas. Eran 90.765 préstamos al promotor (por valor de 39.438 millones, un 78%) y también inmuebles (11.343 millones, el 22%). Se obtuvo ese dinero con la emisión de deuda senior, avalada por el Estado.

43% de la cartera liquidada desde 2012

Su estrategia es generar ingresos mediante la gestión y venta de los préstamos y de los inmuebles que tiene en cartera para lograr cancelar la deuda avalada por el Estado. Cada año se devuelve una parte con la caja del ejercicio (los ingresos menos los gastos soportados), a la vez que se reduce la cartera de activos.

Dede 2012 ha conseguido reducir en 21.886 millones de euros el total de activos, un 43% de los 50.781 millones iniciales.

Asegura la entidad que como la liquidación de los préstamos es más lenta y complicada, los transforma en inmuebles, principalmente mediante procesos de ejecución y dación, pues es más fácil vender un inmueble que un préstamo.

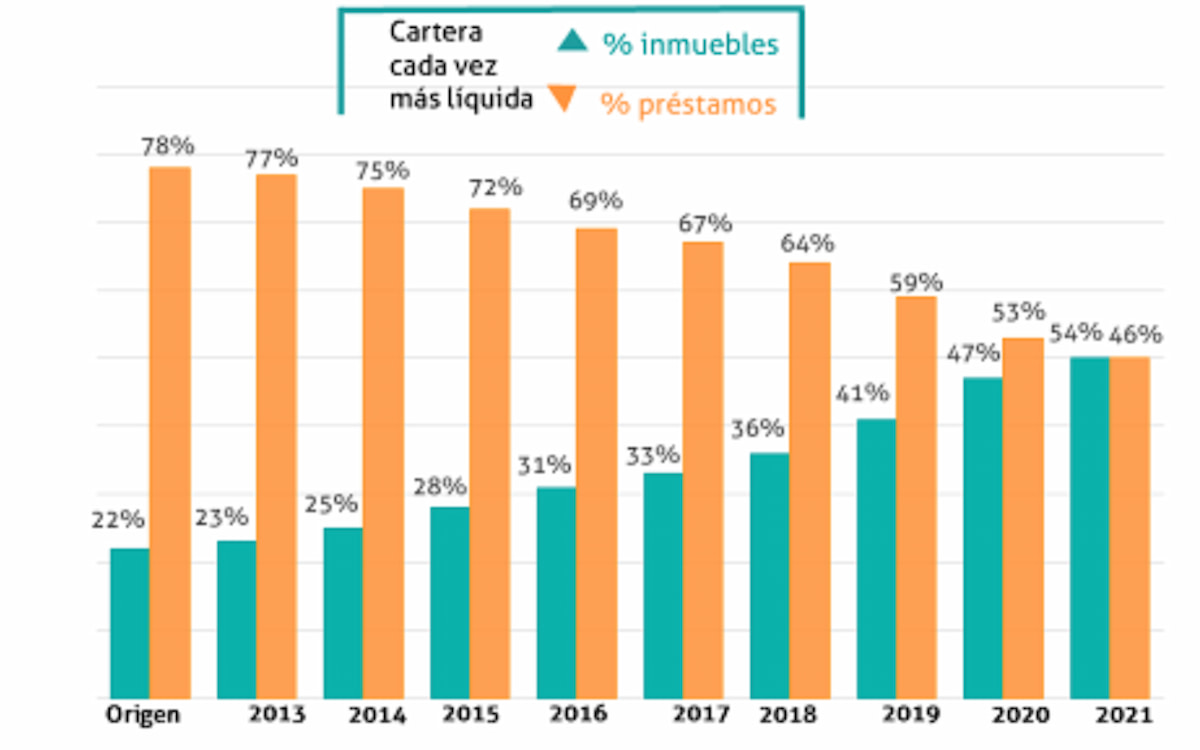

«En esta década se ha logrado un gran reto; tener una cartera cada vez más líquida: menos préstamos y más inmuebles. Apostamos por reducir de forma considerable el peso de los préstamos en nuestra cartera», admiten desde la entidad.

Cabe recordar que partió con un 78% de préstamos frente a un 22% de inmuebles y ahora esos porcentajes son 46% y 54%, respectivamente. Esto es algo más de 13.000 millones en préstamos y 15.600 M en inmuebles.

El equipo directivo

La supervisión e inspección de la Sareb se decidió que correría a cargo del Banco de España y a mediados de noviembre de 2012 se eligió a Belén Romana como presidenta de la compañía y a Walter de Luna como director general, aunque a principios de 2014 presentaría su dimisión como número dos de la entidad.

Poco después, Jaime Echegoyen ocuparía el cargo de consejero delegado y desde enero de 2015, tras la renuncia de Belén Romana, y hasta mayo de 2021 la presidencia de la Sareb.

La salida de Echegoyen llegó en la misma semana en la que Efe publicó que el Gobierno buscaba la fórmula legal idónea para tomar el control del 100 % de la compañía después de incluir su deuda en las cuentas públicas y, en principio, el consejero delegado, Javier García del Río, le sustituiría en el puesto.

Sin embargo, en abril de 2022, el Estado, a través del FROB, formalizó la toma efectiva del control de la Sareb y, tras la renuncia de García del Río, nombró presidente a Javier Torres.

El nombramiento más reciente es el de Leopoldo Puig, como consejero delegado de la compañía. Se incorporó a la Sareb en 2020 procedente del FROB y ejercía hasta ahora como director de Finanzas y Corporativa. Es inspector del Banco de España en excedencia.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.