La colaboración público-privada frenará la caída de la construcción

Para analizar la situación actual del sector de la construcción hay que establecer el punto de partida en el inicio de la pandemia, a finales del primer trimestre de 2020. Concretamente, al 29 de marzo de aquel fatídico año. Ese día, el Gobierno decretó el cese de la actividad no esencial en todos los ámbitos de la economía, construcción –por supuesto– incluida.

Dos semanas más tarde, el 13 de abril, las empresas del sector retomaban su ocupación. Por el camino, 1,2 millones de trabajadores –más otro medio millón de empleos indirectos– realizaban un parón en el sector sin precedentes e inédito en la historia de nuestro país.

Finalmente, el bagaje del año del coronavirus se saldó con una caída conjunta en el sector superior al doble dígito. Un importante retroceso marcado por el parón generalizado que derivó en graves problemas de retraso –incluso abandono– de obras, reclamaciones y resoluciones contractuales, fuertes contratiempos con proveedores, etc.

2021, el ejercicio de la recuperación

2021 se caracterizó por una espectacular reactivación de la actividad económica en nuestro país. En este sentido, la construcción desempeñó un papel clave que determinó la velocidad de la recuperación. No se puede obviar el peso (casi un 6 % sobre el PIB total) de esta industria cuyo desarrollo se suele trasladar a la economía real española.

De este modo, la actividad constructora creció un espectacular 22% en 2021. Después que en 2020, el coronavirus desbaratara la tendencia alcista que venía experimentando en los últimos años, la industria superó los niveles prepandemia.

En este sentido, el resurgir de la licitación pública resultó esencial. Así, el volumen de concursos públicos alcanzó en 2021 las 144.639 licitaciones, superando las 141.958 de 2019.

Más crecimiento del sector en 2022, impulsado por los fondos europeos

En 2022 siguió consolidado su recuperación y crecimiento, registrando máximos de los últimos cinco años. Los –tan ansiados y anhelados– fondos europeos contribuyeron a esta notable progresión.

Por cuantificar el apoyo de la Administración al sector, el Plan de Rehabilitación de Vivienda y Regeneración Urbana –recogido en los Presupuestos Generales del Estado de 2022– contemplaba un presupuesto de 2.839 millones de euros para 2021.

A priori estas ayudas han supuesto una auténtica oportunidad para la actividad constructora –tanto para la parte inmobiliaria como la de ingeniería civil– ya que el futuro del sector pasa por una apuesta decidida por la eficiencia energética, la sostenibilidad, la digitalización y la dotación de infraestructuras que fortalezcan los suministros. Ahora falta que todas, grandes y pymes, entren en el reparto.

Compraventa de viviendas en máximos desde la burbuja

Si analizamos la compraventa de viviendas, el número de transacciones que se realizan es un termómetro económico idóneo para determinar la situación de la actividad constructora.

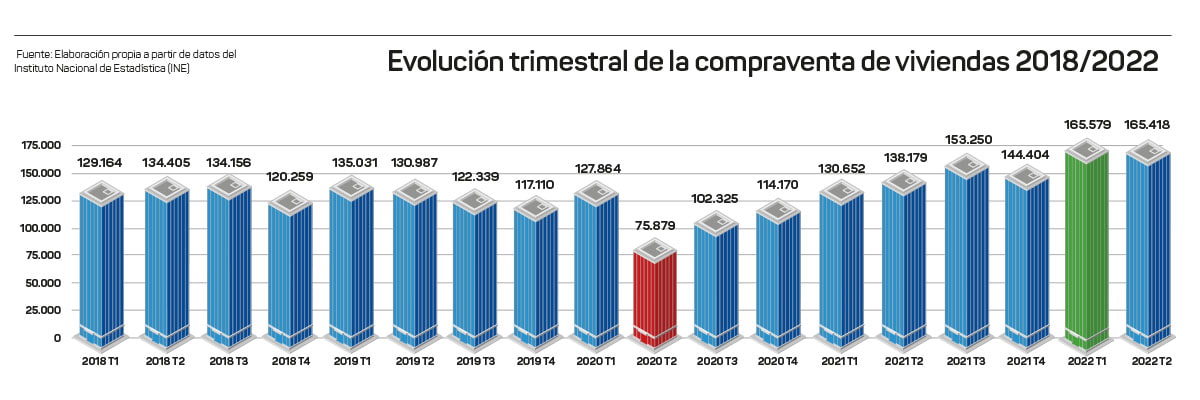

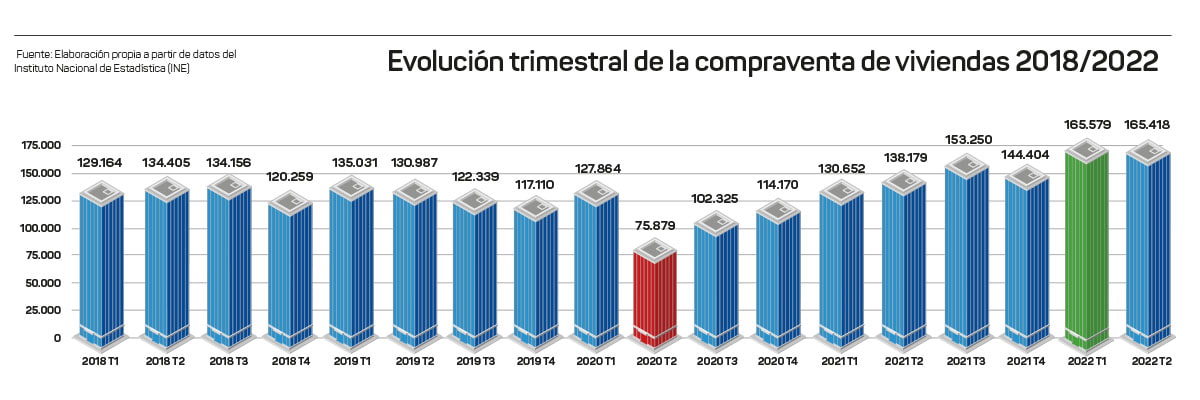

Si se observa el gráfico trimestral (abajo) con el número de operaciones que se han realizado desde el primer trimestre de 2018 hasta el segundo trimestre de este año se pueden discernir dos tendencias muy marcadas.

Por un lado, se puede distinguir un periodo entre el primer trimestre de 2018 y su análogo de 2020. Este intervalo temporal estuvo marcado por subidas y bajadas no demasiado pronunciadas –con sus excepciones puntuales– para después concluir con una evolución prácticamente lateral. De este modo, si en el primer tercio de 2018 se realizaron 129.164 operaciones, dos años más tarde la cifra era de 127.184. Es decir, apenas un 1,01 % inferior.

Por otro lado, se puede vislumbrar una segunda etapa caracterizada por una tendencia alcista permanente, conformada a partir del cataclismo del segundo trimestre de 2020. Los efectos devastadores de la pandemia –que se encontraba por aquel entonces en su punto álgido–, desplomaron las transacciones hasta las 75.879 operaciones.

Si ponemos el foco en esta segunda etapa se puede apreciar cómo la evolución en la compraventa de viviendas está alineada con el contexto sectorial analizado en el primer apartado. Una prueba más de la relevancia de este mercado de transacciones de viviendas a la hora de evaluar la actividad constructora.

De este modo, las 165.579 transacciones del primer trimestre de este año –cifra récord de nuestra serie temporal– son el fiel reflejo del boom en el sector, una vez superada la pandemia.

Los datos disponibles hasta el momento por el INE, arrojan otro tercer trimestre en 20022 de récord (en la serie temporal analizada) con 168.380 compraventas registradas de julio a septiembre; si bien en octubre (último mes disponible) el mercado se desacelera y cierra con 51.615 transacciones. Habrá que ver qué depara el final de año, aún sin datos oficiales, aunque todo apunta a un ligero frenazo, teniendo en cuenta el ritmo hipotecario.

Con perspectiva: Crecimiento imparable desde 2018

Si nos vamos a la serie anual (que recoge el periodo comprendido entre los meses de enero y junio para cada ejercicio) el crecimiento en el sector resulta aún más evidente. De este modo, el dato agregado de 2022 se eleva hasta las 384.717 operaciones de compraventa. Es decir, un 20,77 % más que a lo largo del año pasado durante el mismo periodo. Además, si la comparación la realizamos contra 2018 (dos antes de la pandemia) la progresión se acentúa más todavía, hasta el 24,22 %.

De hecho, el dato de 2022 es el más elevado de la serie histórica hasta el 2008, cuando el estallido de la burbuja inmobiliaria en nuestro país comenzó su periplo.

¿Estamos ante un estancamiento del sector?

Como decimos, a pesar de la incuestionable recuperación y posterior crecimiento, no todo lo que rodea al sector son buenas noticias. Ni mucho menos. Si bien el de la construcción es un mercado dinámico, diferentes factores lo conducen a mostrar los primeros síntomas de agotamiento. Por tanto, el miedo a un estancamiento del sector resulta cada vez mayor.

La inflación se está destapando como el enemigo número uno del sector que puede acelerar el estancamiento de la actividad constructora. El encarecimiento generalizado de los precios en nuestro país, más destacable si cabe en lo relativo a los materiales de construcción, ha llegado incluso a paralizar la ejecución de múltiples obras.

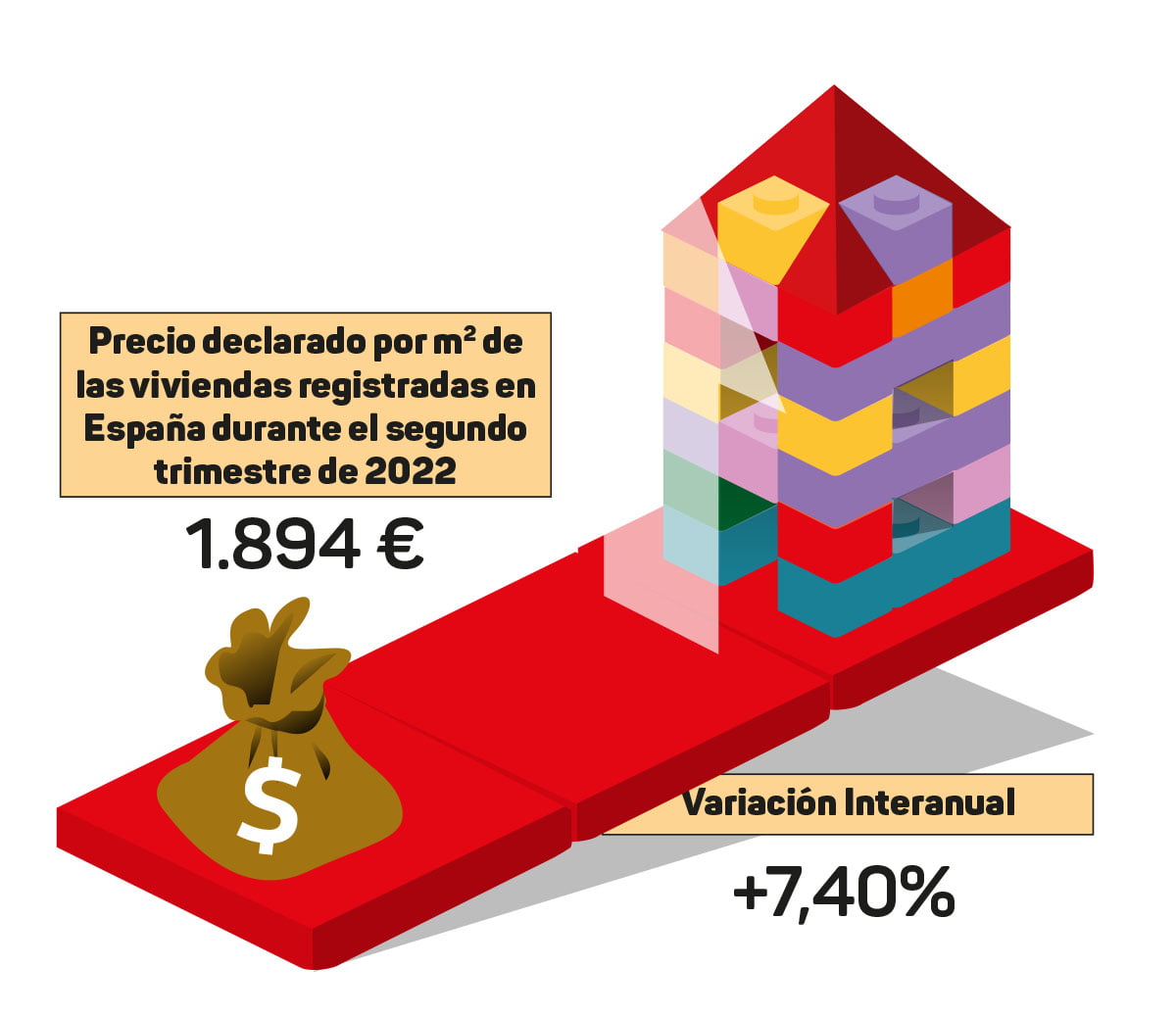

Por otro lado, el precio de la vivienda tampoco se ha mantenido ajeno a esta tensión inflacionaria. Así, el precio declarado por metro cuadrado en las viviendas registradas en España, durante el segundo trimestre del año, se elevó hasta los 1.894€. Es decir, un 7,40 % más respecto a su análogo de 2021.

La pérdida de poder adquisitivo por parte de los consumidores, unido a la subida de los precios de la vivienda podría resentir las operaciones en el mercado de compraventa hasta un 30%, en el escenario más pesimista.

La pérdida de poder adquisitivo por parte de los consumidores, unido a la subida de los precios de la vivienda podría resentir las operaciones en el mercado de compraventa hasta un 30%, en el escenario más pesimista.

El euríbor, una amenaza para la demanda de vivienda

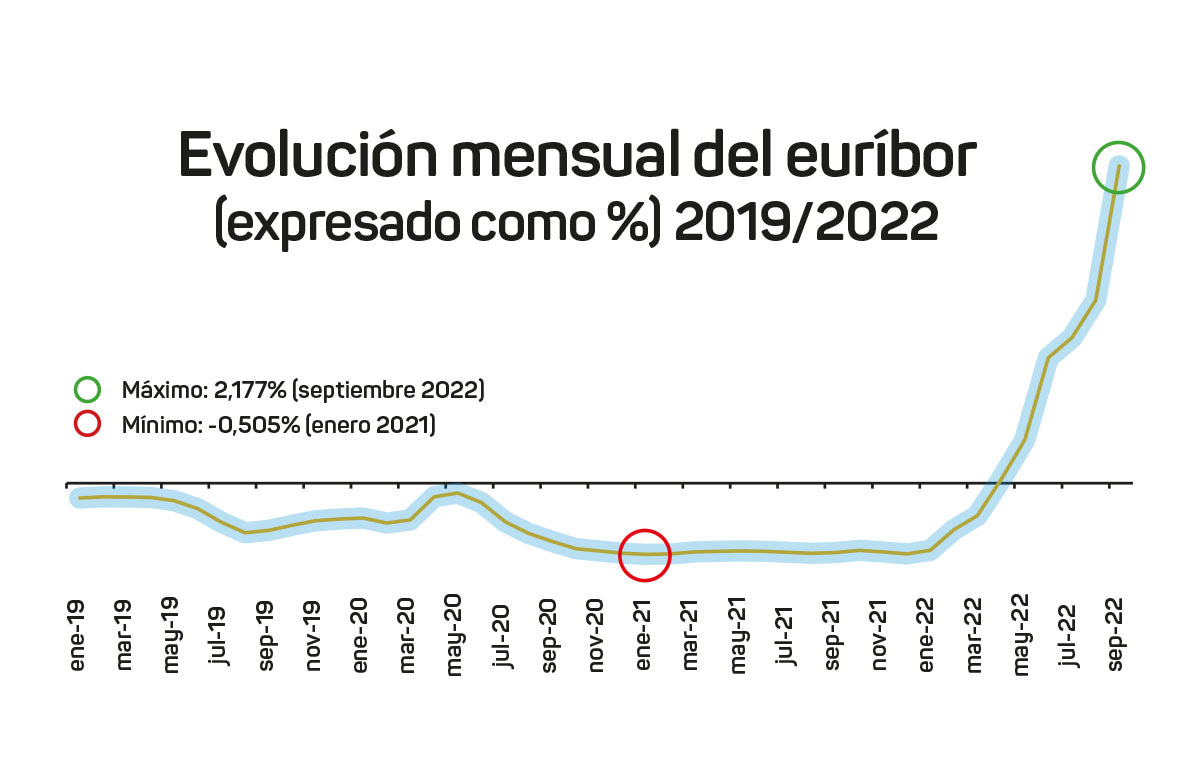

Analizando el gráfico con la evolución del euríbor hay que determinar el mes de abril de este 2022 como un punto de inflexión. Tras varios años en negativo, el euríbor se estableció en un valor positivo a lo largo del cuarto mes del año. No obstante, y poniendo el foco en el último valor de la serie, se aprecia que en septiembre el euríbor se ha disparado hasta el 2,18 % (alcanzando el 2,5 % en algunas sesiones).

Esta inusual circunstancia desde la crisis financiera subprime dificultará el acceso al crédito bancario a empresas y particulares. La fuerte subida del euríbor, principal referencia del mercado hipotecario, está endureciendo las condiciones de financiación notablemente lo que, sin duda alguna, moderará la actividad en el sector.

En este escenario de dificultad de acceso a la financiación, originado tras el cambio radical en la política monetaria, la combinación público-privada y las alternativas a la financiación tradicional desempeñarán un papel clave.

Cómo va a evolucionar la financiación para el sector

¿Van a tener problemas de financiación las empresas de la construcción con una ralentización del sector? Ante esta pregunta, fuentes de Caixabank consideran que “no es previsible, ya que se trata de empresas sólidas, con elevada financiación propia y que acostumbran a trabajar bajo pedido. Es decir, no hacen acopio de existencias (material para construir) que pueda quedar obsoleto o comprometer su liquidez porque, en general, solo compran si tienen los proyectos firmados”.

Mientras, Benedicto Jiménez, de Bravo Capital Market, sí que lo ve “probable, como casi todos los sectores”. A su juicio, “en una situación de creciente inflación a la que se suma la escalada del euríbor, las entidades financieras optan por el conservadurismo, históricamente siempre ha sucedido. A esto también se añade el sobreendeudamiento por la financiación ICO. Todo da lugar a un cóctel preocupante de cara a los próximos meses”.

Por otro lado, desde Caixabank aconsejan al sector, ante la subida de las materias primas, los costes de la energía, etc., “que en los presupuestos que presenten a los clientes les repercutan este incremento de costes. Inevitablemente algo afectará a los márgenes, pero es algo común al resto de sectores. La realidad es que si los proyectos no son rentables, no se realizan. De aquí la elevada licitación que ha quedado desierta últimamente: proyectos de obra pública o civil que no son rentables, no interesan a las constructoras”.

Para Jiménez, este incremento de costes “está provocando que la necesidad de circulante se multiplique. Es fácil, cuando antes al proveedor se le pagaba 100 ahora son 125, eso incide en el límite que se requiere para la financiación de proveedores y, así, a la inversa. Es neceario una mayor línea de financiación de facturas puesto que, aun vendiendo la misma cantidad de producto, se lleva a cabo con el impacto de la inflación e indexando el incremento del coste que ha supuesto la producción”.

Conclusiones

Tras un 2020 completamente aciago por los efectos devastadores de la pandemia y el parón sin precedentes que se produjo, el sector de la construcción ha evolucionado muy positivamente. De hecho, su papel ha sido clave para que la velocidad de la recuperación económica en nuestro país avanzara a buen ritmo. No podemos obviar que se trata de un sector que aporta más del 6% a nuestro Producto Interior Bruto.

No obstante, no todo es optimismo en lo relativo al sector. La inflación ha tenido y continúa teniendo efectos muy perjudiciales para el sector. Sin ir más lejos, el encarecimiento (superando en ocasiones el 30 %) de los materiales durante los últimos ha dificultado e incluso paralizado la ejecución de múltiples proyectos.

La consiguiente subida del euríbor sin duda se prevé que dificulte y empeore el mercado hipotecario causando una importante caída en la demanda.

No obstante, lejos de entrar en una fuerte recesión, el sector moderará su actividad. La colaboración público-privada resultará esencial para que los efectos derivados de este contexto macro sean minimizados al máximo.

El acceso a la financiación resultará nuevamente clave para las empresas del sector, siendo el roll de los ‘players’ alternativos al tradicional mercado bancario cada vez más importante.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación. Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.

Ana GilLicenciada en Comunicación Audiovisual por la Universidad de Valencia, Ana Gil se incorporó a Eco3 Multimedia en 2004. Con marcada vocación por la información económica, empresarial y financiera, ha centrado su desarrollo profesional, tanto en generar contenidos para la revista ECONOMÍA 3, como para economia3.com.