Análisis del comportamiento de los mercados esta semana 11/11/2022

Como cada viernes, en Economía 3 revisamos la trayectoria de los mercados durante la última semana. Con la colaboración y el análisis facilitado por Link Securities Sociedad de Valores, repasamos cuáles han sido las claves que han determinado el comportamiento de los principales mercados. Igualmente, detallamos todos los aspectos macroeconómicos que han influido en el desarrollo de estos.

No obstante, y antes de abordar nuestra síntesis semanal, hoy volvemos a realizar un nuevo inciso en el mayor mercado del mundo. Aquel en el que tanto los gobiernos como las grandes corporaciones (incluidos, por su puesto, los principales bancos) buscan financiación: El Mercado de Renta Fija.

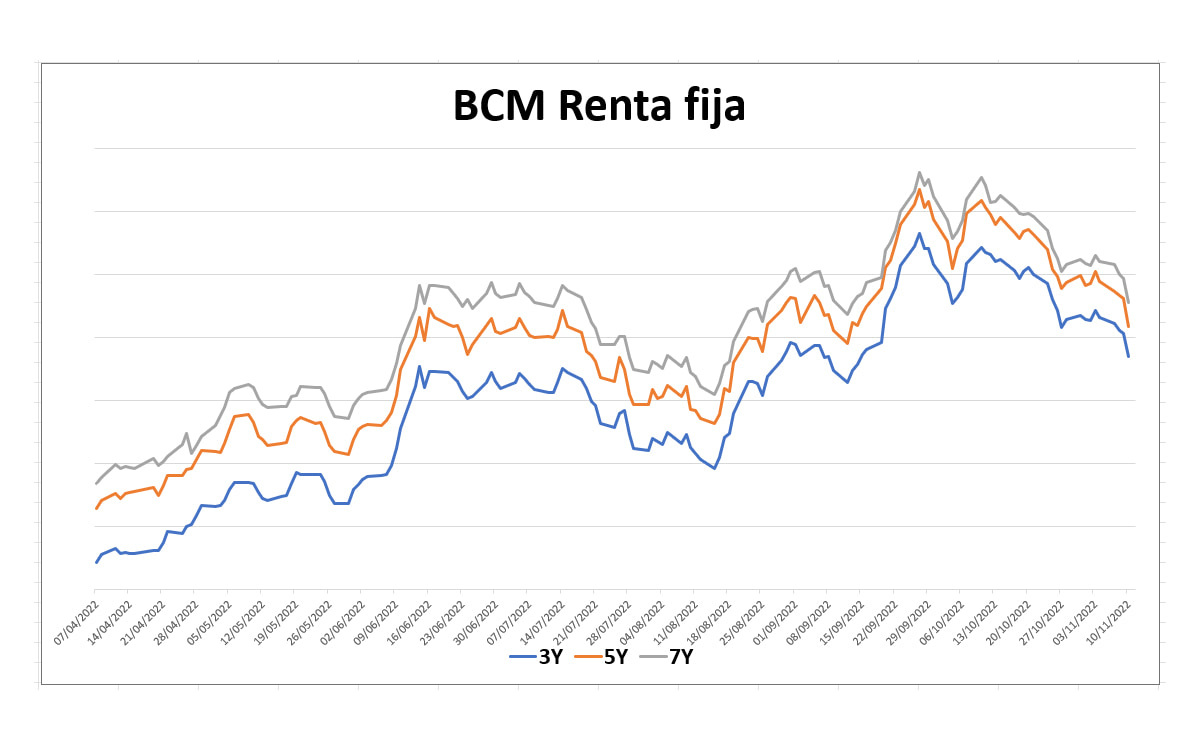

La semana pasada, realizábamos una pequeña introducción al Índice BCM de Renta Fija. Un indicador creado, en base a datos de Bloomberg, por Bravo Capital Markets.

A partir de la conjunción entre el Interest Rate Swap y el Índice Xover, este índice permite estimar el apetito inversor en el mercado hacia las compañías de tamaño mediano que podrían acceder a los mercados de capitales. Cuánto mayor es el apetito inversor del mercado más bajo será nuestro Índice BCM de Renta Fija, por lo que este último descenso que se registra en el gráfico se debe interpretar positivamente.

Interest Rate Swap

En el análisis de hoy centramos nuestra atención en el primero de sus dos componentes del: El IRS.

El Interest Rate Swap (IRS) es un tipo medio de interés (al que podríamos otorgar la consideración de libre de riesgo) mediante el cual los bancos contratan derivados financieros con los que las entidades bancarias pueden cubrir las operaciones que conceden de la libre fluctuación de los tipos de interés (suban o bajen).

Con esta breve introducción al concepto de IRS, en la síntesis del día de hoy vamos a profundizar en la curva de tipos del Interés Rate Swap (a diferentes plazos) de las dos primeras potencias económicas, en términos de PIB, del mundo: Estados Unidos y la Eurozona.

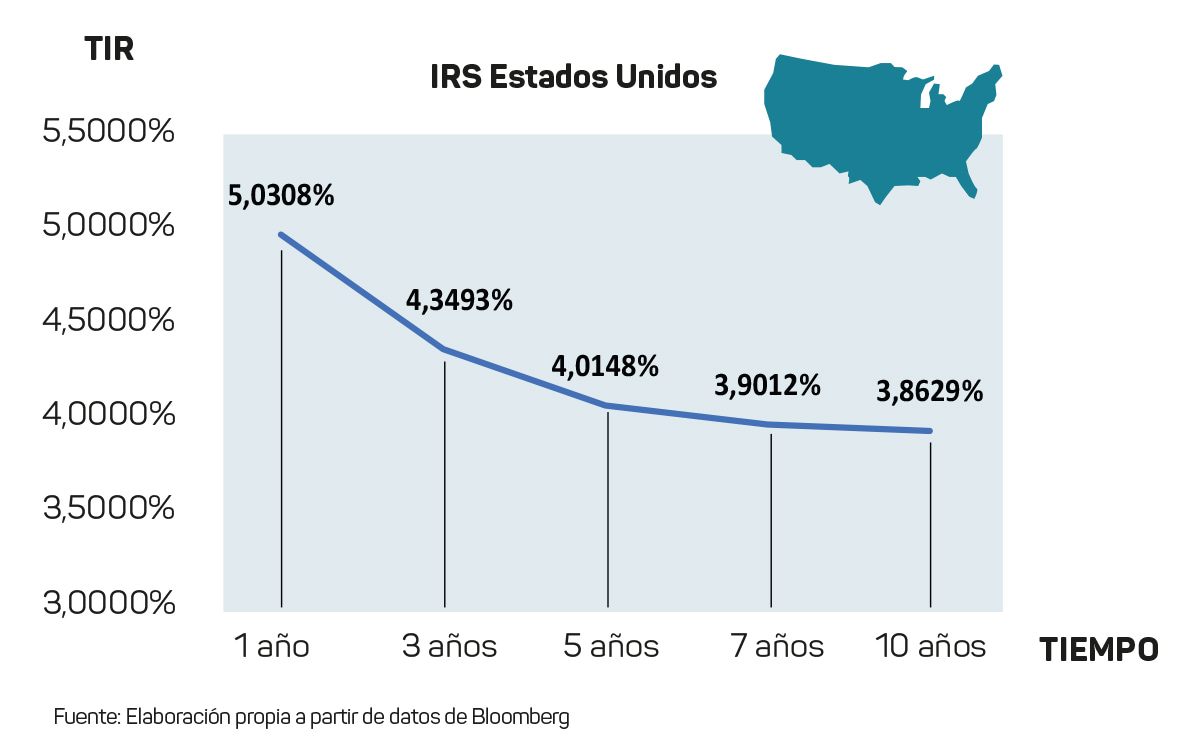

Estados Unidos

Si nos fijamos en la de Estados Unidos podemos observar que su curva IRS se encuentra completamente invertida. La TIR del IRS a 10 años es ostensiblemente menor a la de 1 año. Es decir, si un inversor compra un título de renta fija con vencimiento a un año obtendría un rendimiento (5,0308%) un 23,21% superior al que recibiría si contratara el mismo activo con vencimiento a diez años.

Cuando los bonos a corto plazo ofrecen un rendimiento (TIR) más alto que el de los bonos a largo generalmente se ha interpretado como un indicador de recesión inminente.

Esta curva IRS completamente invertida ya descuenta las importantes subidas de tipos de interés que se han llevado a cabo en Estados Unidos. Además, anticipa, también, las posibles bajadas o, al menos, relajación monetaria por parte de la Reserva Federal.

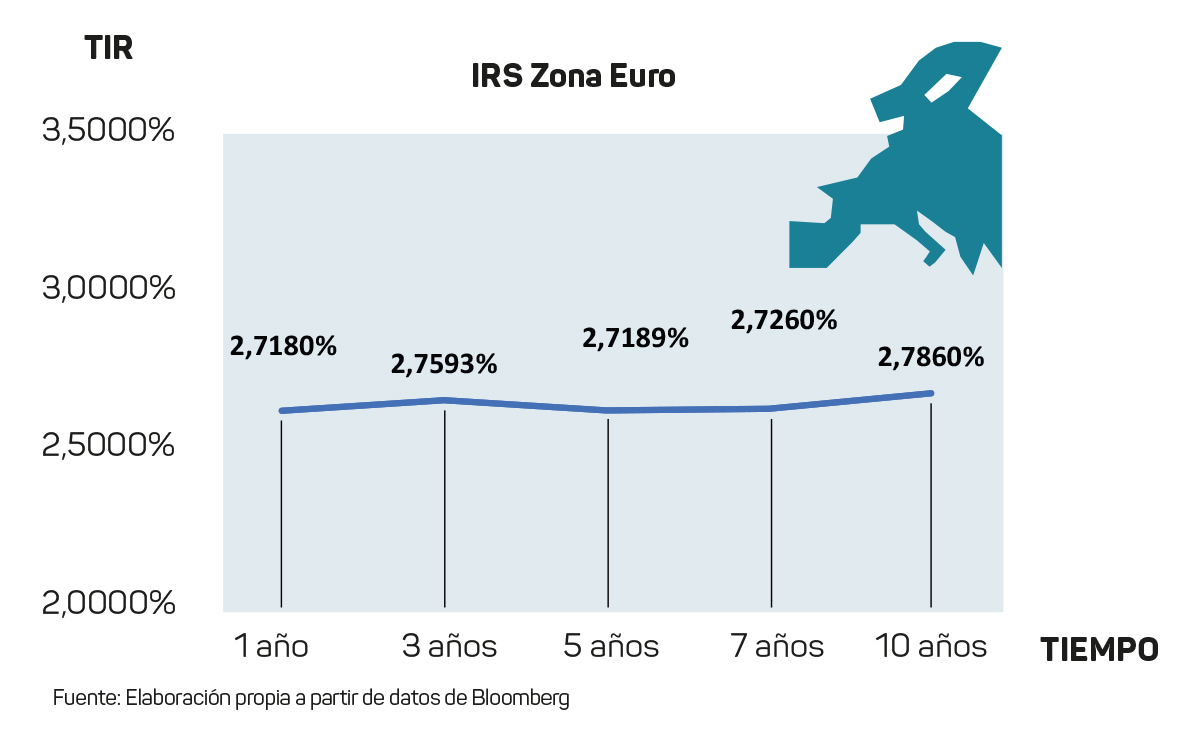

Zona Euro

En el caso de la eurozona podemos apreciar una curva IRS prácticamente plana. La rentabilidad que obtendría un inversor por un bono europeo a corto plazo sería prácticamente la misma que la que recibiría por adquirir el mismo título, pero con vencimiento a diez años.

En este caso la curva IRS descuenta todas las subidas de tipos llevadas a cabo por el BCE. Además, se empieza a anticipar, también, un alivio en la política monetaria del organismo presidido por Christine Lagarde.

En definitiva, y a modo de inclusión, podríamos determinar que se trata de un momento idóneo para reforzar y aumentar las posiciones en renta fija. Ante un escenario que prevé una relajación en la política monetaria con el consiguiente descenso de los tipos de interés (menores tires para los inversores), la situación es óptima para comprar renta fija.

Lunes 7 de noviembre

A pesar de las dudas iniciales, los inversores finalmente incrementaron sus posiciones en renta variable. De este modo, los principales índices bursátiles europeos y estadounidenses cerraron la jornada al alza, muy por encima de los niveles más bajos que registraron al inicio de la sesión. En esta línea nuestro Ibex 35 se anotó una revalorización del 0,25%.

Merece la pena destacar que, tras el aluvión de presentación de resultados trimestrales, las principales cotizadas europeas han continuado creciendo a ritmos elevados. Esto se debe, principalmente, a que el 2021 fue, todavía, un ejercicio muy determinado por la pandemia.

No obstante, todo parece indicar que la situación va a cambiar. De hecho, los analistas ya han comenzado a revisar a la baja las expectativas de resultados sobre muchas de estas compañías (algo que viene ocurriendo en Wall Street desde hace varios meses). Este hecho debería repercutir en menores valoraciones y, por tanto, una corrección bursátil.

Por su parte, François Villeroy de Galhau (gobernador del Banco Central de Francia) sugirió que el control de la inflación podría requerir de hasta 3 años.

Martes 8 de noviembre

La jornada del martes estuvo monopolizada por las elecciones legislativas (‘midterm’) que se celebraron en Estados Unidos. En una sesión muy volátil para Wall Street los principales índices de Wall Street cerraron los ligeros repuntes.

Al otro lado del Atlántico, las bolsas europeas finalizaron el día en verde. En este sentido, el selectivo español registró una progresión del 0,46%. La fortaleza mostrada por los mercados de bonos resultó clave para el buen comportamiento de los mercados de renta variable.

A lo largo de la sesión, el mercado de bonos recibió con optimismo los posibles resultados electorales que apuntaban a un gobierno dividido (republicanos controlando la Cámara de representantes y un empate en el Senado) que se tradujera en políticas fiscales más restrictivas que ayudaran a la Fed en su lucha contra la inflación.

Por último, la posibilidad (cada vez más real) de un posible acercamiento entre las partes para iniciar nuevas conversaciones de (tan deseada) paz en Ucrania favoreció la evolución de los mercados.

Miércoles 9 de noviembre

La sesión del miércoles estuvo determinada por la ‘resaca’ electoral en Estados Unidos. Después de 3 jornadas consecutivas al alza, los principales índices bursátiles europeos y estadounidenses cerraron a la baja. Sin embargo, el Ibex 35 fue el rara avis de la renta variable. De este modo, el selectivo español que aglutina a las 35 empresas cotizadas más importantes de nuestro país se anotó una revalorización del 0,52% para extender a 4 el número de sesiones en verde.

Sin embargo, el ‘pinchazo’ de las bolsas no atendió a los resultados de las elecciones en EE. UU. Si bien es cierto que el partido Republicano no obtuvo unos resultados acordes a sus expectativas, los resultados de las elecciones de mitad de legislatura estadounidenses transcurrieron en la línea de lo previsto: el resultado final apunta a un gobierno dividido.

Por tanto, la corrección bursátil atiende más a una toma de beneficios tras encadenar varias sesiones al alza. Prueba de ello es que muchos índices y valores muestran actualmente indicios de sobrecompra, además de enfrentarse en muchos casos a importantes resistencias.

Por último, merece la pena destacar la “carnicería” que están sufriendo las criptomonedas, que ha llevado al Bitcoin a situarse a sus niveles más bajos desde 2020, puede también ser un lastre para la renta variable, al menos de forma parcial, ya que hay inversores que mantienen posiciones en ambos mercados y que se pueden verse forzados a deshacer posiciones en renta variable para hacer frente a los “margin calls” de sus posiciones en criptodivisas.

Jueves 10 de noviembre

La jornada del jueves estuvo marcada por el esperanzador dato de inflación de Estados Unidos. Así, el IPC estadounidense del mes de octubre se ha establecido en el 7,7%, tres décimas por debajo del 8% esperado.

La moderación de la tensión inflacionaria en la primera potencia económica del mundo desató el optimismo en los mercados de renta variable que cerraron la sesión con importantes avances. Así, el Ibex 35 registró una importante revalorización (pese a la penalización del sector bancario) del 1,15%, superando los 8.133 puntos.

No obstante, el gran beneficiado fue Wall Street, especialmente el Nasdaq. Las expectativas de que la Reserva Federal suavizara su actual política monetaria restrictiva (importantes subidas de los tipos de interés) dispararon las cotizaciones de los principales índices estadounidenses.

Merece la pena destacar, también, el comportamiento del mercado cripto. El buque insignia de las criptomonedas, el bitcoin, llego a perder los 16.000 dólares, marcando mínimos de los dos últimos años.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.

Pablo BarrosoExpero en mercados financieros y colaborador en Economía 3. Escribe sobre macroeconomía, banca y mercados, con especial interés en política monetaria, inflación y tendencias de inversión, además de su traslación a sectores como tecnología y educación.