Feria Valencia, la actividad bajo el prisma del legado

Feria Valencia

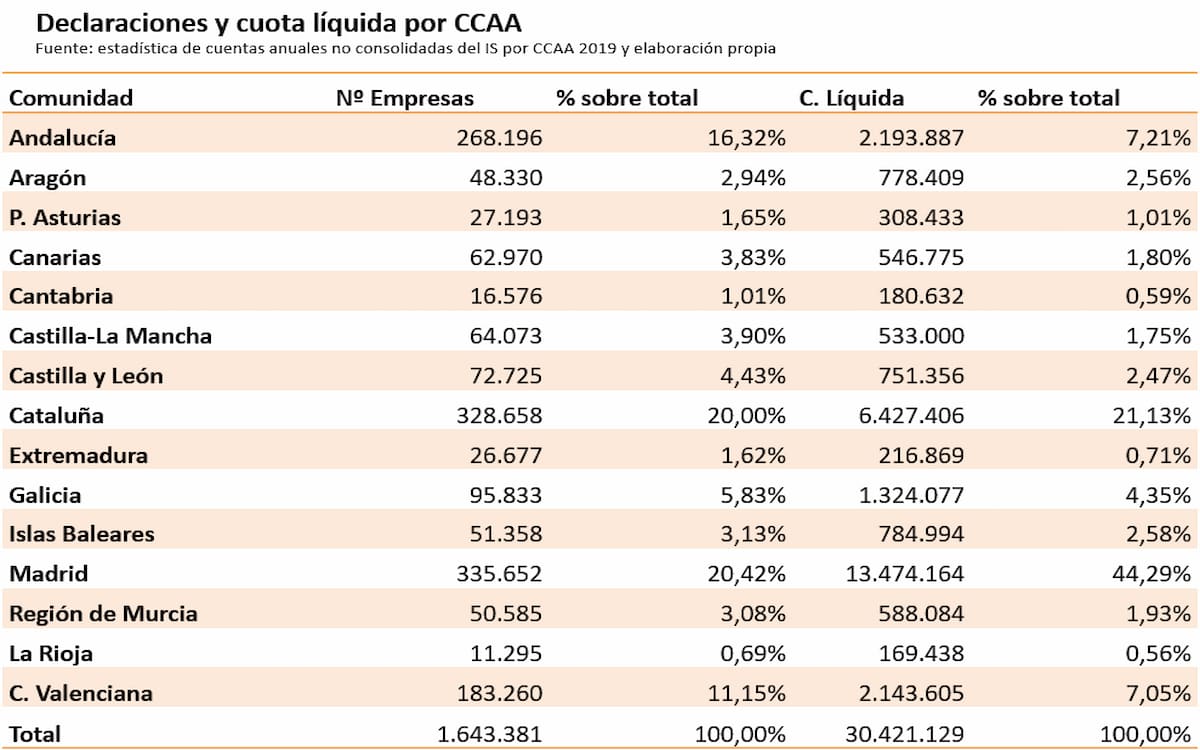

Las comunidades de Madrid y Cataluña concentran el 40,42% de la recaudación total del Estado, según los datos de la Agencia Tributaria y el Consejo General de Economistas (CGE). Ambos territorios son las únicas Comunidades Autónomas que presentan un porcentaje recaudado mayor al número de empresas que en ellas se radican. Madrid recauda el 44,29% del total con solo el 20,42% de empresas, y la recaudación de Cataluña asciende al 21,13% del total con el 20% de las empresas.

Según una encuesta realizada a cerca de 5.000 asesores fiscales por el Instituto de Economía de Barcelona (IEB) y el Registro de Economistas Asesores Fiscales (REAF), el 74,4% de los profesionales percibe un aumento del número de consultas sobre deslocalización fiscal entre Comunidades Autónomas de régimen común. El 59% de los expertos consultados afirma que estos cambios son principalmente ficticios.

La encuesta muestra que el 65% se posiciona en contra de mantener el impuesto sobre sucesiones y donaciones, y la reducción de empresa familiar, pero aumentando su control para evitar el abuso y estableciendo un tope máximo en el importe de la reducción.

En el análisis de la recaudación de 2021 llevado a cabo por el CGE se constata el incremento de ingresos respecto a 2022, una tendencia esperada por la recuperación de la crisis sanitaria del año anterior. Los economistas llamaron la atención sobre el incremento general de los ingresos tributarios de un 5% sobre los de 2019 y, en especial, en el incremento de un 12% en el Impuesto sobre Sociedades respecto al ejercicio anterior.

Durante el año 2021, han sido las entidades radicadas en Asturias, Madrid y Cataluña, las que más aumentaron los ingresos respecto a 2020. Por contra, muchas de las comunidades cuyas economías se encuentran fuertemente ligadas al sector turístico no han logrado recuperar la recaudación previa a la pandemia.

A la hora de afrontar la declaración del impuesto sobre Sociedades, los expertos del REAF plantean una serie de recomendaciones que pueden resultar de gran utilidad a las empresas y asesores:

Borja RamírezGraduado en Periodismo por la Universidad de Valencia, está especializado en actualidad internacional y análisis geopolítico por la Universidad Complutense de Madrid. Ha desarrollado su carrera profesional en las ediciones web de cabeceras como Eldiario.es o El País. Desde junio de 2022 es redactor en la edición digital de Economía 3, donde compagina el análisis económico e internacional.

Borja RamírezGraduado en Periodismo por la Universidad de Valencia, está especializado en actualidad internacional y análisis geopolítico por la Universidad Complutense de Madrid. Ha desarrollado su carrera profesional en las ediciones web de cabeceras como Eldiario.es o El País. Desde junio de 2022 es redactor en la edición digital de Economía 3, donde compagina el análisis económico e internacional.

Feria Valencia